2024年1月,在生物医药领域,3家公司采取IPO形式上市,5家公司宣布与SPAC合并上市,1家公司反向并购上市,1家公司直接上市,还有1家公司转板上市。

一、IPO上市

1月,有3家医药公司采用IPO形式上市,融资规模达5.75亿美元。

1、CG Oncology(NASDAQ:CGON)

1月25日,CG Oncology在纳斯达克交易所上市,发行价为美股18美元,发行2000万股,IPO规模达3.8亿美元,不仅是计划募集规模(1.8亿美元)的两倍,而且是去年5月以来,IPO规模最大的生物医药企业,在火爆的生物医药行情下,CG Oncology的首日涨幅达95.63%。

CG Oncology于2010年由Paul DeRidder博士创立,是一家为膀胱癌患者开发溶瘤病毒疗法的公司。

公司的主要候选药物CG0070(cretostimogene grenadenorepvec)是一种膀胱内给药、工程化5型腺病毒(Ad5)的溶瘤病毒疗法,嵌入了两种编码基因-肿瘤选择性启动子E2F-1和粒细胞-巨噬细胞集落刺激因子(GM-CSF)基因。

经修饰后的Ad5可选择性地在Rb调控缺陷的肿瘤细胞内复制,最终裂解肿瘤细胞。破裂后的癌细胞则会进一步释放肿瘤抗原以及GM-CSF,刺激全身性抗肿瘤免疫反应,双重杀瘤作用可以将抗肿瘤活性最大化。

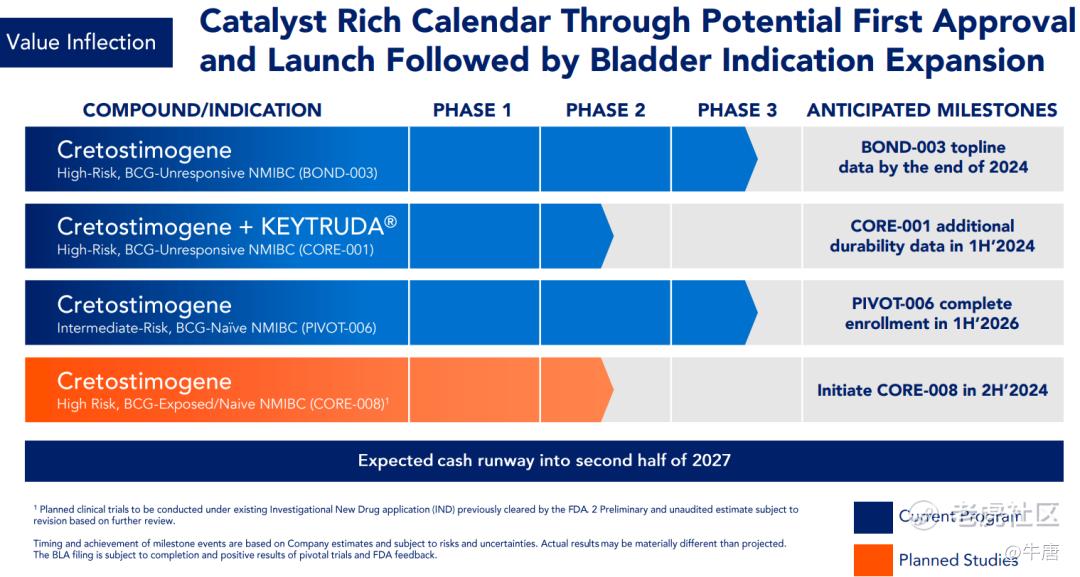

目前CG0070正处于3期临床试验阶段,用于治疗对卡介苗无反应的非肌层浸润性膀胱癌(NMIBC)。与此同时,CG0070也正在与Keytruda联合进行针对同一适应症的2期临床研究。

最新的III期BOND-003试验中期分析结果显示,在66例可评估疗效的患者中,CG0070治疗高危BCG无反应的非肌层浸润性膀胱癌患者的完全缓解(CR)率达到惊人的75.7%(50/66)。从单药效果来看,CG0070无疑要优于firadenovec、K药。此外,CG0070在安全性方面表现良好,多数治疗相关不良事件为短暂的1-2级局部泌尿生殖系统症状,未观察到3级或更高级别的不良事件。

2023年12月5日,治疗高危、卡介苗治疗不响应非肌肉侵袭性膀胱癌(NMIBC)的CG0070同时获得FDA的突破性疗法认证和快速通道资格。

2019年,乐普生物从CG Oncology引进CG0070,获得其在中国内地、香港及澳门开发、制造及商业化权利,并于2022年11月,获得国内IND批准,目前正在与旗下普特利单抗(HX008)开展联用治疗NMIBC的相关试验。

公司的溶瘤病毒疗法获得了罗氏和BMS的青睐。2021年,CG Oncology与BMS和罗氏先后达成临床开发合作,以评估溶瘤免疫疗法CG0070与百时美施贵宝和罗氏的抗体药物联合治疗不同实体瘤的安全性和疗效。

公司CEO为Arthur Kuan,曾是往届《福布斯》U30上榜者,曾在Dinova Capital(德诺资本),和Themes Investment Partners任职,后者投资了当时名为Cold Genesys的CG Oncology公司。

IPO前,CG Oncology完成多轮融资,累计融资规模达3.2亿美元(约23亿人民币):

2014年7月,公司完成了1360万美元A轮融资,投资方为Ally Bridge;

2015年8月,公司完成1000万美元B轮融资,投资方为Ally Bridge 、WI Harper Group、Whitesun Healthcare Ventures;

2019年3月,公司完成2200万美元的C轮融资,投资方为ORI Healthcare Fund,Perseverance Capital;

2020年12月,公司完成4700万美元D轮融资,投资方为Kissei Pharmaceutical 、ORI Healthcare、Camford Capital、Perseverance Capital;

2022年11月,公司完成1.2亿美元的E轮融资,投资方为ORI Capital、Longitude Capital和Decheng Capital(德诚资本);

2023年8月,公司完成1.05亿美元的交叉融资,既有股东德诚资本持续追投。截至IPO前,德诚资本持有CG Oncology约10.4%的股份。

2、Arrivent(NASDAQ:AVBP)

1月26日,Arrivent在纳斯达克交易所上市,发行价为美股18美元,发行972.22万股,IPO规模达1.75亿美元。

Arrivent Biopharma由姚正彬博士创立于2021年,是一家采用license-in模式的生物医药公司。公司创始人姚正彬博士此前为阿斯利康分拆的Viela Bio(NASDAQ:VIE)的创始人,于2020年被Horizon以30亿美元收购。

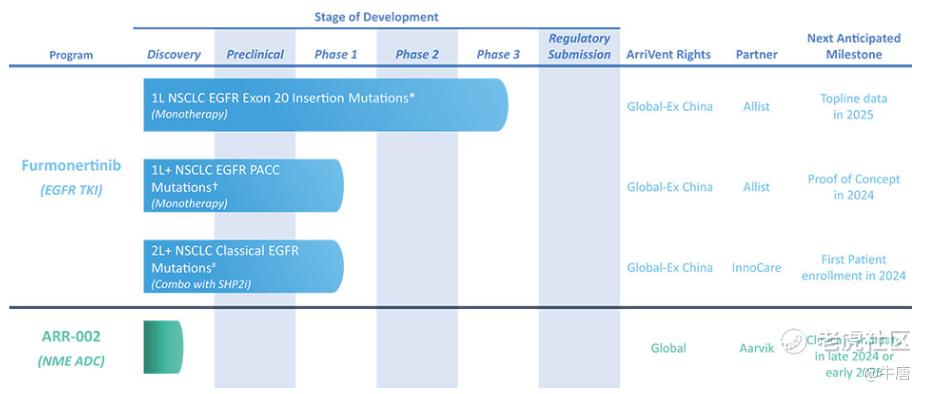

目前,Arrivent Biopharma的在研管线均为从外部引入:

2021年6月,ArriVent从艾力斯引入了在大中华区以外独家开发伏美替尼的权利,首付款为4000万美元,后续里程碑付款不超过7.65亿美元以及ArriVent一定比例的股份,ArriVent成为艾力斯的参股公司。

2021年12月,Arrivent从ADC初创企业Aarvik获得药物ARR-002的授权,目前在临床前研发阶段,预计最快在2024年晚些时候递交IND。

伏美替尼目前处于临床三期临床阶段,预计2025年获得数据,此外,公司与诺诚健华达成一项临床合作协议,就新型蛋白酪氨酸磷酸酶SHP2变构抑制剂ICP-189联合伏美替尼治疗晚期或转移性非小细胞肺癌(NSCLC)开展临床试验。

2023年10月,伏美替尼获得美国FDA授予用于治疗先前未接受过治疗、局部晚期或转移性非鳞状非小细胞肺癌(NSCLC)且伴有表皮生长因子受体(EGFR)20号外显子插入突变患者的突破性疗法认定。

虽然只有3年成立时间,Arrivent Biopharma依然获得投资机构的追捧:

2021年,公司完成1.5亿美元的A轮融资,投资方有高瓴资本、礼来亚洲、奥博资本、Octagon Capital、博裕资本、Sirona Capital等机构;

2023年,公司完成1.55亿美元的B轮融资,投资方有高瓴资本、奥博资本、Sofinnova Venture、Octagon Capital、Sirona Capital、礼来亚洲、Catalio Capital、HBM Healthcare、上海生物医药基金、红杉中国、AIHC Capital等机构。

上市前,高瓴资本为公司的第一大股东,持有17.6%的股份。艾力斯持股5.7%。礼来亚洲持股8.8%。

二、SPAC上市

1月,生物医药领域共有5家公司宣布与SPAC公司的合并。本月SAPC上市的生物医药企业质地一般,暂无值得特别关注的企业。

三、反向并购上市(Reverse Merger)

1月,有1家生物医药公司宣布了反向并购上市。

1、AVROBIO (NASDAQ:AVRO)

1月30日,Tectonic Therapeutic宣布与AVROBIO (NASDAQ:AVRO)的合并。合并完成后,原AVROBIO股东拥有约22.3%的股份,原Tectonic股东拥有约40.2%的股份,合并后的公司仍在纳斯达克交易,股票代码为“TECX”。

合并的同时,Tectonic与新的和现有的投资机构达成了1.307亿美元的私募融资协议,预计将于2024年第二季度与交易一起完成。

Tectonic是一家针对G蛋白偶联受体(GPCR)的创新疗法公司,曾入选2021 Fierce 15榜单。GPCR是新药开发中的重要靶点,目前获批的药物中接近三分之一以它作为靶点。大部分GPCR靶向药物为小分子,然而它们缺乏选择性,可能带来毒副作用。针对这些存在的问题,公司利用GEODe药物发现平台,开发靶向GPCR的抗体药物。

Tectonic Therapeutic的在研管线是TX45:一款Fc-relaxin融合蛋白,有潜力成为同类最佳药物。TX45经过优化,有潜力克服与天然人类激素相关的多种限制,以达到最佳的药代动力学和药效学特性,目前针对两个适应症:

HFpEF心力衰竭患者的肺动脉高压。潜在患者在美国超过60万人,是一个需求高度未满足的市场。正在进行的临床1a期研究的更多PK/PD数据预计将于2024年中期公布。临床1b期概念验证数据预计在2025年发布。

遗传性出血性毛细血管扩张症(HHT)。一种常染色体显性疾病,导致异常血管形成。HHT在美国影响了大约75000名患者,其中10-20%的患者需要频繁输血。公司计划在2025年第四季度至2026年第一季度期间启动该项目的临床研究。

此外,公司还在进行TX45治疗纤维化疾病的早期研究。

公司由两位哈佛医学院的教授:Timothy Springer与 Andrew Kruse联合创办。Timothy Springer是著名生物医药公司Moderna的创始人,也是另一家免疫药物公司Morphic(NASDAQ:MORF)的创始人和第一大股东,亦是Selecta Biosciences、Scholar Rock、Editas Medicine、LeukoSite等多家生物医药公司的投资人或创始人,他的研究促成了几种重要药物的发现,包括Campath®,Velcade®和Entyvio®。而Tectonic的专有GEODe平台是基于Kruse博士实验室的研究工作。

现任CEO Alise行业经验丰富,曾任新基全球临床开发总裁,在默克、Celgene等任职期间,Alise领导了15种新药的获批,全球销售额超过200亿美元,其中包括默克的重磅药物Keytruda。

在一级市场,Tectonic Therapeutic于2021年完成了8000万美元的A轮融资,本轮融资由Vida Ventures, Timothy Springer和Polaris Partners领投, EcoR1 Capital跟投。

四、直接上市(Direct Listing)

1月,有1家生物医药公司采取直接上市的方式,在纳斯达克挂牌交易。

1、FibroBiologics(NASDAQ:FBLG)

1月31日,FibroBiologics以Direct Listing的方式在纳斯达克上市,上市价为8美元,老股流通规模为480.6万股,公司不从上市中获得任何融资。

FibroBiologics上市之后,股价波动极大,三个交易日跌去50%,美股直接上市相关资料请参见《直接上市(DPO)新政出台,能否颠覆IPO市场?》

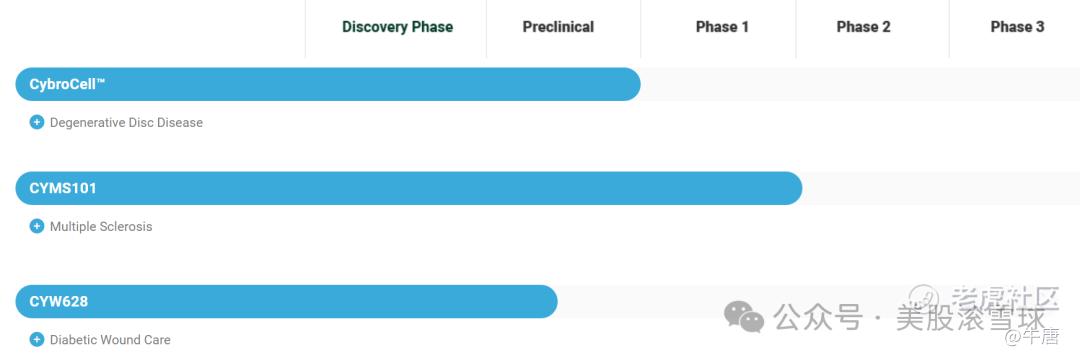

FibroBiologics于2021年从前母公司 FibroGenesis中分拆出来,专注于为慢性病患者开发基于成纤维细胞的疗法严重未满足的医疗需求,包括退行性椎间盘疾病、多发性硬化症 (MS)、伤口愈合和某些癌症。

FibroBiologics目前有三款在研管线,其中进度较快的有:

CybroCell:一款基于同种异体成纤维细胞的退行性椎间盘疾病疗法,已获得 FDA的IND批准,可在美国进行 CybroCell 治疗退行性椎间盘疾病的 1/2 期研究;

CYMS101:一款基于同种异体成纤维细胞的多发性硬化症疗法,在墨西哥完成了CYMS101在多发性硬化症中的临床一期研究,计划提交临床二期试验的申请。

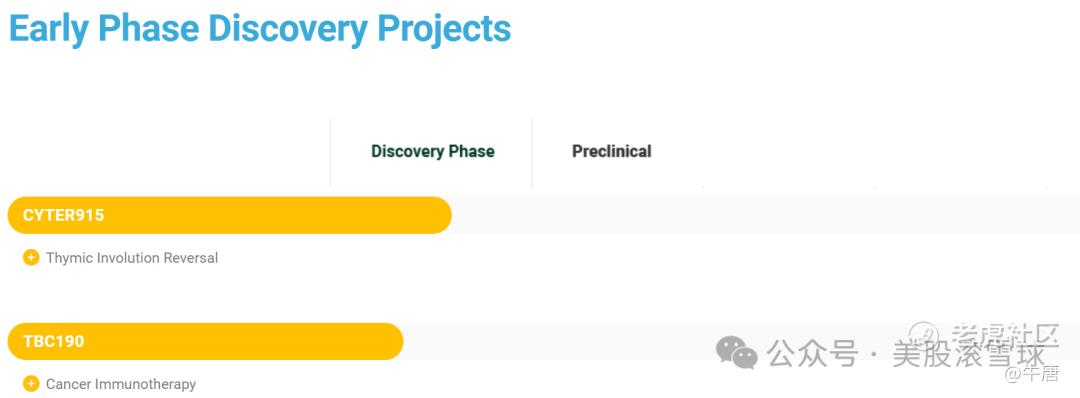

此外,公司还有在糖尿病伤口护理、胸腺退化逆转、肿瘤免疫疗法等领域进行早期研究。

五、转板上市(Uplisting)

1月,有1家公司从OTC板块,转板到纳斯达克主板上市。

一般而言,转板上市的医药企业质地较差,关注度较低,难以成为市场热点。

$百济神州(BGNE)$ $传奇生物(LEGN)$ $再鼎医药(ZLAB)$ $礼来(LLY)$ $诺和诺德(NVO)$

精彩评论