12月经济数据出炉,ISM制造业PMI、非农、CPI、PCE、新屋开工、零售销售等重要指标均超预期,逐步验证了美国家庭与制造业部门韧性仍然较强。

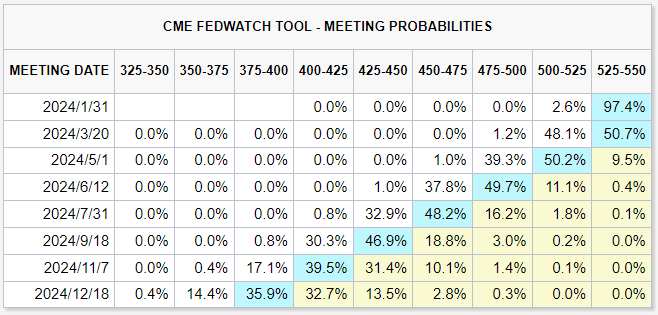

市场回吐降息预期,CME Fedwatch显示3月开启降息的概率回调至50%左右,10年期美债利率回弹至4.1%,也说明市场预期提前降息会引发再通胀风险。

短期来看,在市场期待降息开启和经济增长仍有韧性的拉锯下,降息预期的超调与回摆或将在开启降息前持续上演。

为何退出紧缩预期强烈,市场流动性仍然充沛?

因为财政政策“放水”,补充了流动性。

从流动性总量的角度来看,2022年6月开启缩表至2023年6月,美联储资产减少 5275 亿美元;负债端,主要由财政储蓄“放水”来支撑,TGA账户减少7726亿美元,而同期隔夜逆回购增长2763亿美元,2023年6月以来,虽然TGA账户升高,但财政的影响整体仍为“放水”。

美债上限法案5在去 6月通过后至今(1月18日),美债净发行2.1万亿美元,TGA规模同期增加近7000亿美元,似乎是从市场“收水”。但事实上,这段时期准备金反而增加3023亿美元,市场流动性增多。原因在于财政赤字扩张并未减弱,以及短债发行规模大,弥补了过去较长期短期国债供给不足进而限制货币基金持有的问题。

同时,大选年的货币政策风险偏好更高——拜登政府及美联储宁可冒着经济过热风险,也承担不起经济衰退或金融危机的风险。

因此,大选年防止金融危机和衰退风险的动机下,财政和货币大概率将协同保证充足的流动性。

在财政明显“放水”的情形下,结束缩表的急迫性将减弱。

2024年潜在的政策路径是什么?

大选年的政治因素依然是影响财政和货币政策走向的关键。特别是近期特朗普在共和党党内初选中优势明显,且民调显示其支持率已超过拜登(尤其在关键州)。在防范金融风险和经济衰退的考量下,预计货币宽松仍然是今年的主基调。

今年财政政策和货币政策可能继续通过“打配合”的方式,来给美元提供较为宽裕的流动性。

如果融资速度减缓而财政支出力度强,TGA快速下降,则停止缩表紧迫性降低。TGA账户当前已积累至7488亿美元,提前完成了去年10月底TBAC会议为本年1季度结束时定的目标,美联储结束缩表的时间可能向后推迟。

如果财政支出受限,TGA不降或降速较慢,则结束缩表可能提前。受美债上限法案对 2024 财年可支配收入1.59万亿美元的限制,2024 财年的财政赤字力度或较难在

去年基础上边际增强。为维持准备金规模充裕,则货币宽松或不得不较早进行,缩表的节奏可能不得不放缓。

股票和债券资产将会如何影响?

以过去20年的经验,准备金充裕的情况下,美股表现一般不差。且在财政发力与货币可能宽松的情况下,美国经济韧性较强,支撑美股盈利。

当然,在在美国经济内生动能本不弱的情况下,财政货币宽松可能助推二次通胀,政治压力带来的货币宽松往往强烈而持续得推高通胀与通胀预期。本轮提前宽松可能诱发通胀预期脱锚,抬升通胀中枢,成为低利率时代确认终结的信号。

因此,高利率的到来与“便宜钱”的终结,能够产生稳定现金流的资产,或者资产质量较高的公司可能容易获得青睐。价值股,以及小盘成长或有更大机会。

美债方面,虽然短债发行可能告一段落,长债发行可能仍然偏多(供给侧增大),同时历史数据显示,如果降息而不QE,则0年期美债利率多数在开启降息后反弹。因此,今年美债利率可能会宽幅震荡,10年期美债可能会在3.8%-4.3%区间变动。

在不发生大的金融风险的前提下,降息后美债利率或出现趋势反转向上。

当前,对冲基金是美债流动性的关键提供者,基差交易是美债流动性的潜在威胁和波动放大器,并可能引发流动性危机甚至系统性金融风险,而预防危机最好的办法便是提前结束缩表。

精彩评论