1月23日晚,国内疫苗龙头万泰生物发布业绩预减公告:公司预计2023年实现归母公司净利润为12-13.5亿元,同比去年将减少35.35-33.86亿元,同比减少74.66-71.49%;扣非归母净利润为10.5-12亿元,同比去年将减少34.64-33.14亿元,同比减少76.74-73.42%。

值得注意的是,万泰生物前三季度收入为49.69亿元,同比减少42.56%;净利润约18.08亿元,同比减少54.15%。也就是说,公司在第四季度单季度是出现大额亏损的,可能是业务急剧下滑或者进行了资产减值引起的。

公司解释业绩下滑的原因为两大核心业务疫苗和诊断双双遭遇不利,其中新冠断相关收入较上年同期下降约12亿元,有关于新冠疫苗相关研发投入、专用原料及成品、生产专用设备等资产减值事项对公司整体利润下滑影响金额约4亿元以上;而疫苗板块则是受到9价HPV疫苗扩龄和和二价HPV竞争加剧的影响,公司二价宫颈癌疫苗收入较上年同期下降约42亿元。

2022年全年,万泰生物的营业收入为111.85亿,净利润为48.63亿;其中,疫苗业务收入和利润分别占比为75.93%、79.62%,体外诊断业务收入和利润分别占比约23.91%、20%。

通过计算,相比于诊断业务2023年净利润从2022年近10亿的规模下降到5亿出头,疫苗业务2023年净利润从2022年约38.7亿下降至7-8亿的水平是影响万泰生物业绩的核心原因。

万泰生物当家产品二价HPV疫苗的竞争格局,发生了怎样的转变?

1、凶猛的竞品,躲不掉的量价齐跌

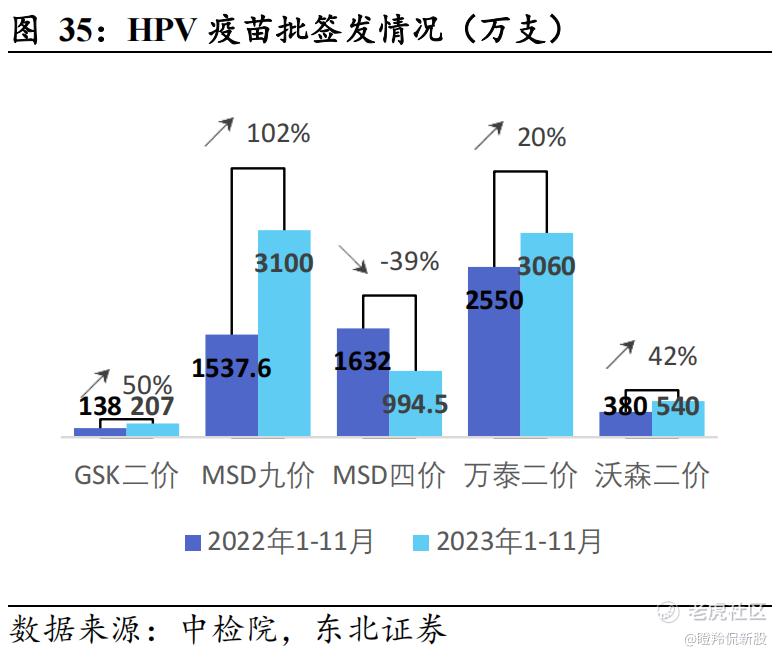

疫苗的批签发量代表着该品种可上市销售的数量,也决定了该疫苗产品最大的销售额。从2023年HPV疫苗的批签发量格局来看,默沙东的九价疫苗批签发量接近翻倍成为最大赢家,而默沙东四价疫苗则是出现了下滑;二价HPV疫苗中,万泰生物、沃森生物和GSK均实现了快速增长,万泰生物由于2022年批签发基数较大,同比增速最低(20%)。

那么,这意味着万泰生物将批签发的二价HPV疫苗全部销售出去,大概率能较2022年的80+亿规模的营收持平或有较好增长。

沃森生物的搅局,让情况有所改变。

尽管沃森生物的二价HPV疫苗保护率不及万泰生物,但在一推出就设定了一个较低的价格,并且在政府采购上频频发力。

早在2022年,福建省、南京市等地HPV疫苗的公开采购中,沃森生物就频频以招标价约为245元/支左右的价格获取比万泰更高的采购量,届时万泰生物还在坚持329元/支的价格,并嘴硬说公司主要战场还是在自费市场。

随着国家卫健委明确提出,要重点推动条件成熟的地区率先出台免费HPV疫苗接种政策,提高适龄女孩HPV疫苗接种率,纳入政府集中采购的二价HPV疫苗市场容量快速变大。

2023年8月,广东省公布了2价HPV疫苗中标结果,最终万泰以116元/支的价格中标,相比自费的329元/支,降幅高达64.7%,价格只有自费的1/3。

尽管万泰生物的确在2023年降低了招标报价,但产品没有实现以价换量,甚至出现下滑,2023年上半年公司二价HPV疫苗销量仅破千万支(全年批签发量超过3000万支)。

但如果仔细看,核心问题其实并没有出在竞品身上,而是二价HPV总盘子的问题。考虑到去年二价HPV实际销售超过3000万支,如果按今年沃森生物、GSK和万泰生物的情况,最多是和去年销售持平或略有下降,但价格在内卷,整体规模下降是必然的。

2、九价HPV的强大挤压能力

或许是感受到了中国在研9价HPV的压力,默沙东在2023年年初相关负责人表示:将增加对中国市场的供应。

实际上,这番话也充分兑现了。2022年,国内九价HPV疫苗全年批签发量达到1547.7232万支,届时还时不时会出现该品种疫苗在社康“一针难求”的情况。而时间转到2023年下半年,这种情况悄悄的消失了,2023年前11个月默沙东九价HPV疫苗批签发量已经超过3000万支。

默沙东的“王炸”接踵而来。

2022年8月,默沙东的九价HPV疫苗适用人群获批扩展至9-45岁适龄女性;

2024今年1月9日,默沙东九价HPV疫苗的9-14岁女性二剂次接种程序获得中国药监局批准(此前仅有9岁至45岁的三剂次接种程序),极大简化了接种程序、降低了接种成本。

九价HPV疫苗扩龄、供应量提升、简化接种程序才是挤占二价HPV疫苗增量市场的核心原因。

万泰生物、沃森生物不约而同的感受到压力。沃森生物在近期投资者交流中也承认:“进口九价HPV疫苗扩龄至45岁,使得30岁以上年龄段的市场逐步被九价HPV疫苗替代,同时面对进口九价HPV疫苗的迅速放量,国产二价HPV疫苗确实显著承压。”

九价HPV疫苗品种,显然成为未来疫苗厂商核心内卷市场。

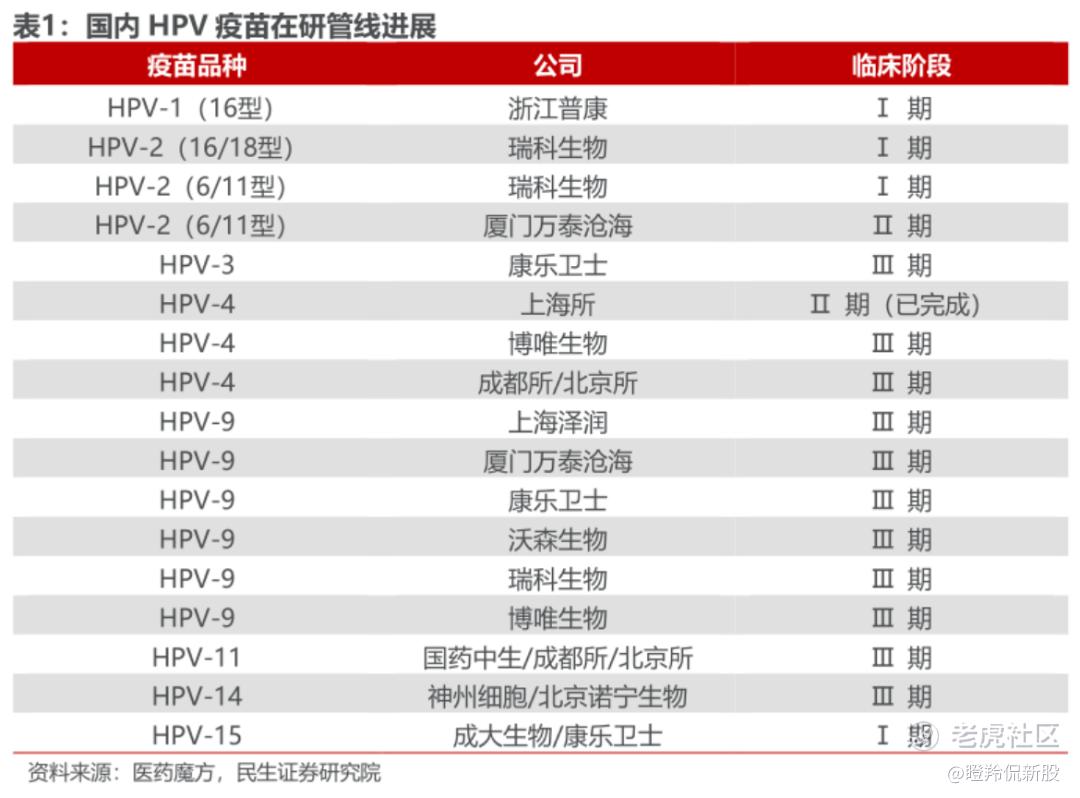

3、九价HPV疫苗研发,交战正酣

万泰生物在2023年12月中旬曾经有过一波资金炒作,主打首家国产九价HPV疫苗快速申报上市的预期。

2023年12月7日至18日期间,万泰生物对外放出两则消息,一是公司九价HPV疫苗生产车间正进行商业规模生产工艺验证,二是九价HPV疫苗Ⅲ期主临床试验V8期访视的现场工作已完成,这些都被视为公司九价HPV疫苗进入临床尾声的重要信号。

从目前《人乳头瘤病毒疫苗临床技术指导原则(征求意见稿)》法规和进入三期临床进度审视,万泰生物既手握二价HPV商业化疫苗、进入三期时间第二早(仅次于上海博唯),是最有望进入九价HPV疫苗商业化阶段的国内疫苗厂商。

从实际疫苗的上市流程来看,尽管万泰的九价HPV疫苗作为迭代疫苗,可以在12个月持续感染后附条件申请上市,但从临床完成到申报上市再到获批,仍需较长时间。

另外,从国内研发格局审视,已有多家厂商进入临床三期阶段,包括康乐卫士、沃森生物、瑞科生物、博唯生物等,竞争尤为激烈。

结语:万泰生物二价HPV疫苗当年独占市场的时代已经落幕,九价HPV疫苗眼看就要落入“内卷陷阱”中,作为当今国内疫苗市值二哥,万泰生物再远一点的新业务亮点,会是什么呢? $万泰生物(603392)$ $沃森生物(300142)$ $默沙东(MRK)$

精彩评论