很难去形容A股(医药)投资者的心情,港股更甚。

医药板块开年以来快速的跌幅一扫2023年最后两天企稳的投资者情绪,中证医疗开年15个交易日累计跌幅超过10%,今天更是创下2024年单日跌幅新高(-3.49%);而港股更加惨烈,港股创新药ETF开年跌幅近20%。

一个季度以前,医药板块的情况截然不同。

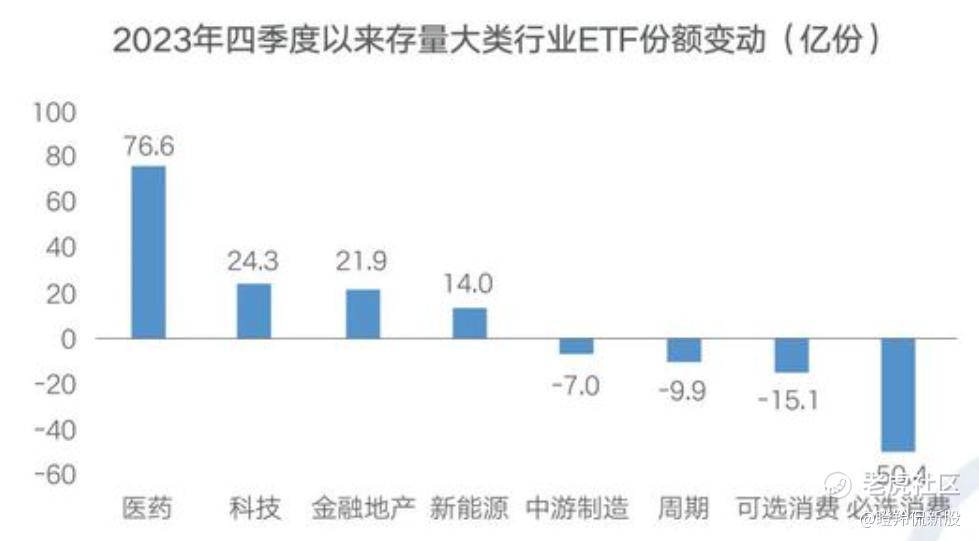

自2023年10月下旬以来,存量大类ETF一直呈现出逆市加仓的状态,医药尤其受到资金青睐,原因是估值低、逻辑顺。

(图源:富国基金)

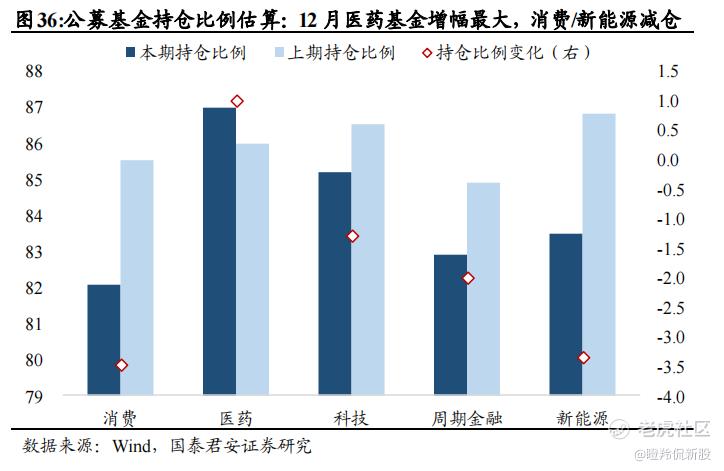

仅以12月份看,公募资金看好医药的论调也变得密集,据国泰君安研究所统计:12月份公募基金医药仓位在全行业中是增幅最大的。

情况在短时间内急转直下,到底发生了什么?谁在卖?

1、谁在减持医药?

生物医药行业,短期面临三大空方的力量,分别是公司股东、减配医药的潜在主动基金、北向资金。

无论是2023下半年(减持量排名行业前三)还是2024年1月,生物医药都是面临解禁压力非常大的行业。

尽管据Wind数据显示1月以来已有15家A股上市公司完成股份回购(截至1月10日),若从去年12月初开始统计,这一数字则接近70家;不过大多数回购计划规模并不大,购买力度不足,对于稳定大的下跌趋势杯水车薪。

据东方财富研究中心数据显示,2024年A股解禁市值约为3.6万亿元(按2023年末计算),较2023年的4.66万亿和2021年巅峰的5.91万亿元较少,不过仍然面临较大的压力。量化到2024年1月份,众多行业赛道中,医药生物行业面临最大的解禁压力,解禁市值为722.99亿元。

(数据来源:东方财富)

去年下半年监管层出台关于科创板的减持新规,相信也是看到了科创板是2024年A股各版块中解禁压力最大的(69家公司合计解禁市值1735亿元),起到了一定缓和市场压力的作用。

有些遗憾的是,近期以长春高新为首的“离婚案”和部分科创板公司的大额减持,似乎让市场的情绪继续降温。

除了巨额解禁的压力之外,非医药主题基金减配医药行业的迹象也非常明显。据国泰君安研究所数据显示:2023年12月22日至2024年1月19日期间,医药行业是主动基金减配最多的前两名赛道。

北向资金也是医药行业个股乃至A股承压的重要空方力量,据Wind数据显示:2024年以来(截至1月17日),北向资金累计流出255.10亿元(目前较该数更多)。

上周5个交易日数据显示,医药生物行业成为北向资金卖出的前三大行业,减持规模达到21.97亿,仅次于汽车行业和有色金属。

多方的卖出力量,相信也是医药行业大幅下挫的重要原因。

2、保大放小,在不多的流动性中抱团

2024年以来(统计截至1月17日),A股前12个交易日中有8个交易日累计成交额低于7000亿元,较2023年上半年高点回落超30%。

快速萎缩的流动性,让拥有超过5000家上市公司的A股面临更多的压力和挑战。参照港股,首当其冲的便是“小票”,短期跌幅会较大。

上述情况对应表现便是,避险或者“护盘”资金如果不流出市场的话,那么一般会抱团在稳定性的大票身上,所以大票的表现会相对抗跌。另外从盘面上来看,无法对医药主题基金有过多负面情绪和苛责,他们不是“打满了”就是可能“面临赎回压力”需要减仓卖出。

经统计,2023Q3医药主题基金前十大重仓股超过一半年初以来调整幅度小于10%超过50%(6家),其余4家调整幅度相对部分动则25%+的小票表现较好。

反观港股医药,由于本身流动性就匮乏,加上属于离岸市场缺少本土化的官方护盘力量,在没有A股那么幸运的同时,还要面临南向资金的抽水。尤其是一部分港股通持股比例高的中小型Biotech,开年以来跌幅超过25%并不罕见,如康诺亚、乐普生物等,前三大卖出席位均有南向资金的身影。

3、作为标志性避险板块,医药抗跌性失效?

众所周知,医药板块是A股这么多年以来市场投资者具备共识的防御性资产板块,往往大盘走势差的时候,资金选择加配医药。

这种惯性逻辑的前提是,资金还选择短中期留在市场寻找或等待机会。但是,当大量资金决定退出市场或者观望的流动性背景下,这种防御性会被削弱;另外,在有投资者有更安全的选择的情况下,防御性也会进一步被削弱。

从整体来看,医药行业基本面并未出现问题,同时其未来的盈利预期也是全行业数一数二的。

那短期的跌幅靠前,问题出在哪里?

i)部分企业现金流恐慌带崩行业:过去一段时间大量第五套标准的未盈利生物科技公司上市以及最早一轮IPO港股生物科技企业的净现金所剩不多,集中引发了部分资金的担忧,比较标志性的事件是上周荣昌生物AH股大跌。

这部分公司虽然占整体医药板块市值不算大,但部分在未来如果陷入清算危机,可能会影响医药板块的整体情绪,但不会影响行业的结构性行情。

ii)外资流入受限:过去多个牛熊周期轮回经验表明,医药这类风险资产的价格与欧美货币政策有着极高的相关性。而当下这轮周期由于中美关系等多方面的影响,海外资金的流入大幅缩小甚至部分海外基金要将存量撤出,这使得本应挂钩的资产价格、投融资环境回暖没有实现,原本投资者的预期落空。

iii)“新风气”,比医药消费更安全的防御性资产:近来,国内资金似乎找到了一个比医药、消费行业更安全的避风港,那就是高股息板块(如银行、石化、高速公路等行业),那么寻求更安全得资金抽水,也削弱了行业的防御属性。

结语:国内生物医药行业的发展,很大的助力是由资本驱动完成,如果二级市场持续低迷,资本无法获得合理回报或者拥有极高的风险比时,那么资本将选择其他市场,这可能将部分国内创新药企业推入深渊。 $恒瑞医药(600276)$ $药明生物(02269)$ $爱美客(300896)$

精彩评论