这是一个“小巨头”闯关资本市场遇阻却“屡败屡战”的故事。

作为一家成立于2009年的企业,连连数字科技股份有限公司(以下简称“连连数科”)的历史不算多么悠久,但该公司却得到了众多资本的青睐。

2018年至2020年期间,连连数科融了4轮资,筹了41亿元(人民币,下同),同时其估值也从40亿元迅速飙升到了150亿元,堪称业内“小巨头”。

除一级市场融资外,连连数科亦在积极寻求登陆二级市场。2020年12月,连连数科在完成D轮融资后便筹划去A股科创板上市上市,无奈折戟。

2023年6月,该公司向港交所递表,依然未果。

转过年来,1月11日,连连数科再次对港交所发起冲锋,由中金公司及摩根大通担任联席保荐人。

不过,虽然是估值过百亿的“小巨头”,但连连数科所面临的问题不少,上市路未必好走。

主营数字支付业务,牌照覆盖范围广泛

随着智能手机的普及和移动互联网的发展,数字支付成了“风口上的猪”,众多企业纷纷布局,连连数科也是其中之一。

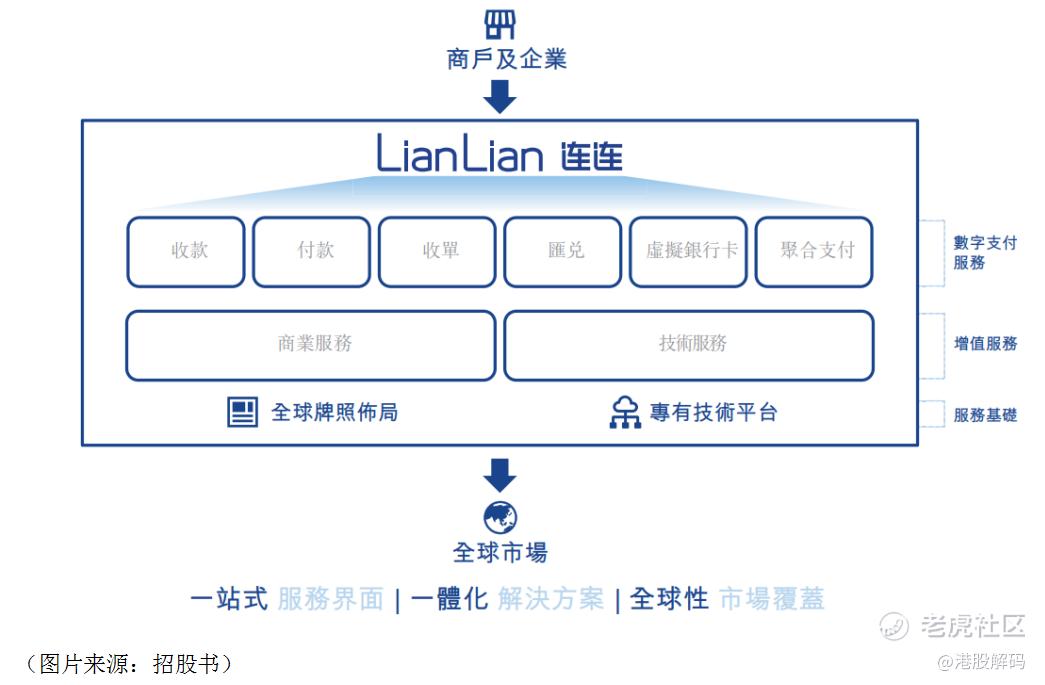

招股书披露,连连数科是中国的数字支付解决方案提供商,客户主要是中小商户及企业,截至2023年三季度末客户已累计增至约320万家。在全球,连连数科帮助商户客户将资金转回境内,并通过该公司在由全球商业银行背书的账户下分配给客户的虚拟账户,实现快捷、可靠的支付。在中国,连连数科主要作为支付服务提供商,通过为企业客户提供数字化平台,整合终端买家在购买商品时发起的各种线上及线下支付方式的支付信息,帮助企业客户简化其收款流程并降低运营成本。

具体到业务端,连连数科目前主要为客户提供数字支付服务、增值服务。数字支付服务主要包括收款、付款、收单、汇兑、虚拟银行卡及聚合支付;增值服务则多数与支付相关,包括商业服务及技术服务,其中,商业服务包括数字化营销、运营支持及引流服务;技术服务包括账户及电子钱包以及软件开发服务。

作为一家数字支付解决方案提供商,支付牌照的覆盖范围是一个值得关注的地方。

根据弗若斯特沙利文的资料,截至2023年末,连连数科建立了由64项支付牌照及相关资质组成的全球牌照布局。在所有中国的数字支付解决方案提供商中,其拥有最广泛的全球业务布局及牌照覆盖范围,且是唯一一家在美国所有州均持有货币转移牌照的公司。

子公司化身“吞金兽”,连连数科持续亏损

值得一提的是,牌照只是开展业务的一个基础,连连数科也表示要与亚马逊(AMZN.US)、Shopee、商业银行、清算机构及第三方服务提供商等电商生态系统的主要参与者合作。

为此,连连数科和美国运通(AXP.US)的关联公司通过2017年成立的合资企业连通(杭州)技术服务有限公司(以下简称“连通公司”)进行战略合作,经营银行卡清算业务。

连通公司的总注册资本为57.6亿元,连连数科及美国运通分别须支付26.05亿元、31.55亿元,目前连连数科及美国运通均已全额缴纳。

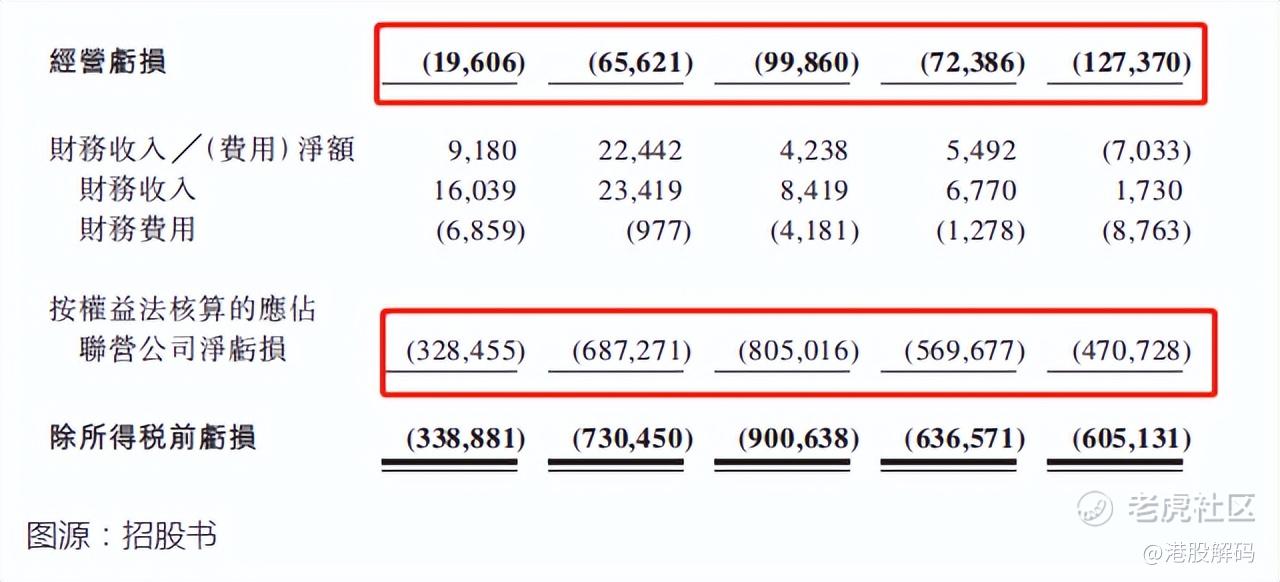

26.05亿元对连连数科来说不是一笔小钱。另外,出了这么多钱,连连数科却对连通公司没有控制权,最终这家公司也对连连数科的业绩造成了严重拖累。

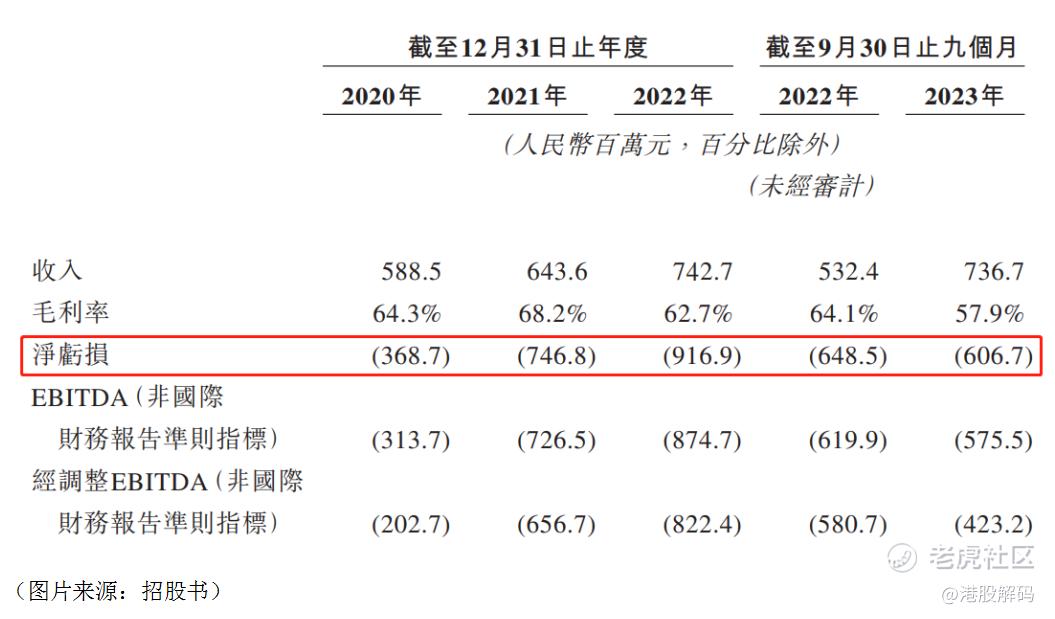

数据显示,2020年-2022年,连连数科的收入从5.89亿元增长到了7.43亿元,并继续由2022年前三季度的5.32亿元增长至2023年前三季度的7.37亿元,收入端表现可圈可点;不过在利润端,其净亏损在2020年至2022年间逐年增大,2023年前三季度亏损较上年同期略有收窄,但依旧达6.07亿元。

连连数科也坦言,近年产生亏损除了经营亏损外,2020年-2023年前三季度连连数科应占连通公司净亏损分别为3.28亿元、6.87亿元、8.05亿元、4.71亿元。

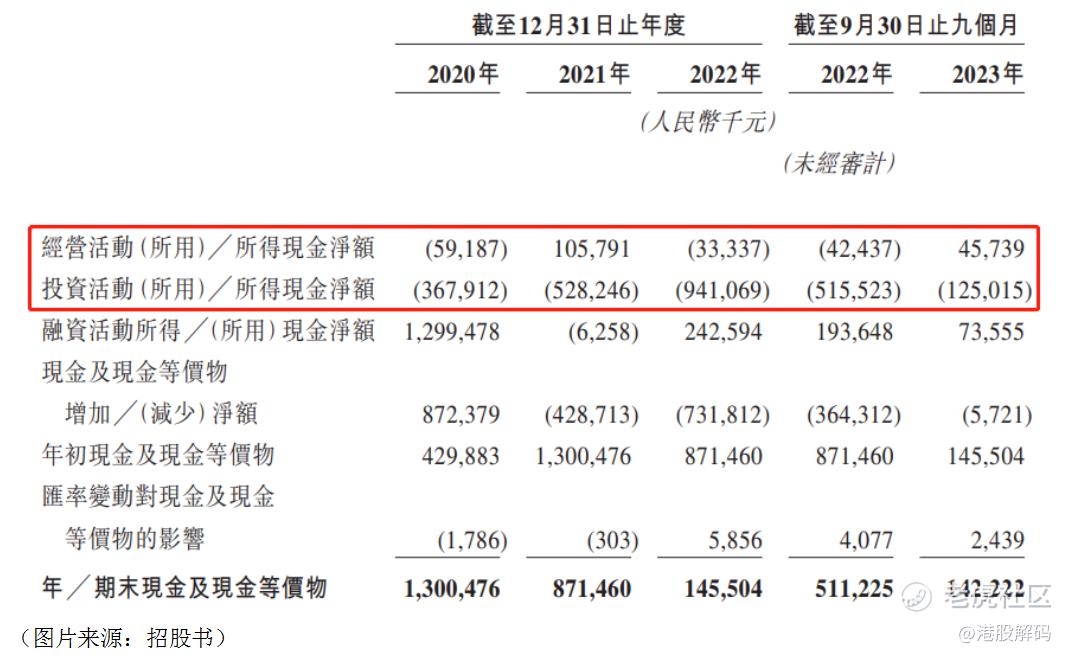

另外,连连数科近些年的投资活动所得现金净额都是负的,这里面连通公司的“贡献”不小。

值得注意的是,在连年亏损之下,连连数科也面临着现金流紧张的问题。截至2023年11月30日,该公司账上的现金及现金等价物仅剩下1.18亿元。

更关键之处在于,连通公司丝毫没有转亏为盈的迹象,这个“吞金兽”后续很可能会继续拖累连连数科的业绩。照这个亏钱速度,这1.18亿元又能撑多久?

亟需“补血”或许就是该公司连续闯关港股市场的主要原因所在。

国内市场竞争激烈,对少数全球客户依赖较深

从企业的发展前景来看,虽然连连数科业务遍及国内和境外,但是在国内的数字支付领域,腾讯控股(00700.HK)旗下的财付通以及蚂蚁集团旗下的支付宝占据了绝大部分市场份额,或许是同行看着就害怕的“高山”。

与此同时,根据弗若斯特沙利文的资料,有超过190家第三方支付提供商已取得中国人民银行支付业务牌照,其中100多家第三方支付提供商拥有数字支付相关业务的支付业务牌照及30多家第三方支付提供商获得国家外汇管理局颁发的跨境外汇支付业务试点批覆。

再加上近些年,传统银行业也在积极向“数字化”转型。

可以说,国内数字支付领域早已是一片“红海”,即使连连数科是“小巨头”,但“生存环境”也很恶劣。

这也使得连连数科的绝大部分收入是来自全球支付业务。

连连数科在招股书中表示,公司与中国及境外的电商平台密切合作。不过,截至2023年三季度末,尽管公司的支付解决方案可在100多个电商平台上使用,但公司客户交易的大部分TPV(数字支付服务总支付额)集中在全球少数几个主要电商平台,其中包括Amazon、eBay、Shopee、Shopify及Shopyy。

不难发现,连连数科在一定程度上存在对少数客户依赖较重的问题。

好消息在于,根据弗若斯特沙利文的资料,全球贸易总额由2018年的51.0万亿美元增加至2022年的64.0万亿美元,复合年均增长率为5.8%。

另外,全球跨境电商渗透率于2022年仅为7.5%,预期到2027年将达12.2%。

再加上,全球范围内从事跨境电商业务的商户及企业面临开户门槛高、银行费用高及优质服务缺乏等问题的困扰,连连数科的跨境支付业务还是有值得期待的地方。

不过,在跨境电商行业,贸易保护主义抬头,地缘政治风险等因素不容忽视,这些也对跨境支付领域会产生影响。

结语

综合来看,连连数科的营收表现不错,此前也颇受资金的青睐,但连通公司糟糕的表现始终在拖累其盈利端的表现,后续会如何发展值得跟踪。

另外,纵然2020年时估值就高达150亿元,但连连数科的现金情况实在紧张,多少有些“虚胖”的意味。

作者:云知风起

精彩评论