时间紧迫,先说结论,蓝星贝塔是美股,美股的贝塔是纳指科技。

1. 蓝星贝塔

美股的2023年,用一句俗话来说就是,啄木鸟吃掉了小母牛——雀食牛逼。道指2023年涨了13%,标普500涨24%,而纳指更是一骑绝尘,全年怒涨43%;在AIGC的肾上腺素刺激下,科技跑赢非科,成长跑赢价值,高波动跑赢了低波动。有人认为小盘股没涨,此言差矣,是非科技的小盘股没涨;诸如木头姐ARKK里面的那些科技小盘股也是奋勇争先,ARKK暴涨70%+。

在一场马拉松比赛里,只有一小部分跑者是赢家,而绝大多数参赛选手,他们只能叫“跑过”,英文叫also-ran,陪跑的。美股十多年的大牛市,或者也可以说是美股科技股的大牛市,就让许多资产都成了also-ran。美债、美房、黄金、REITs,虽然也涨,但基本上就是陪涨。

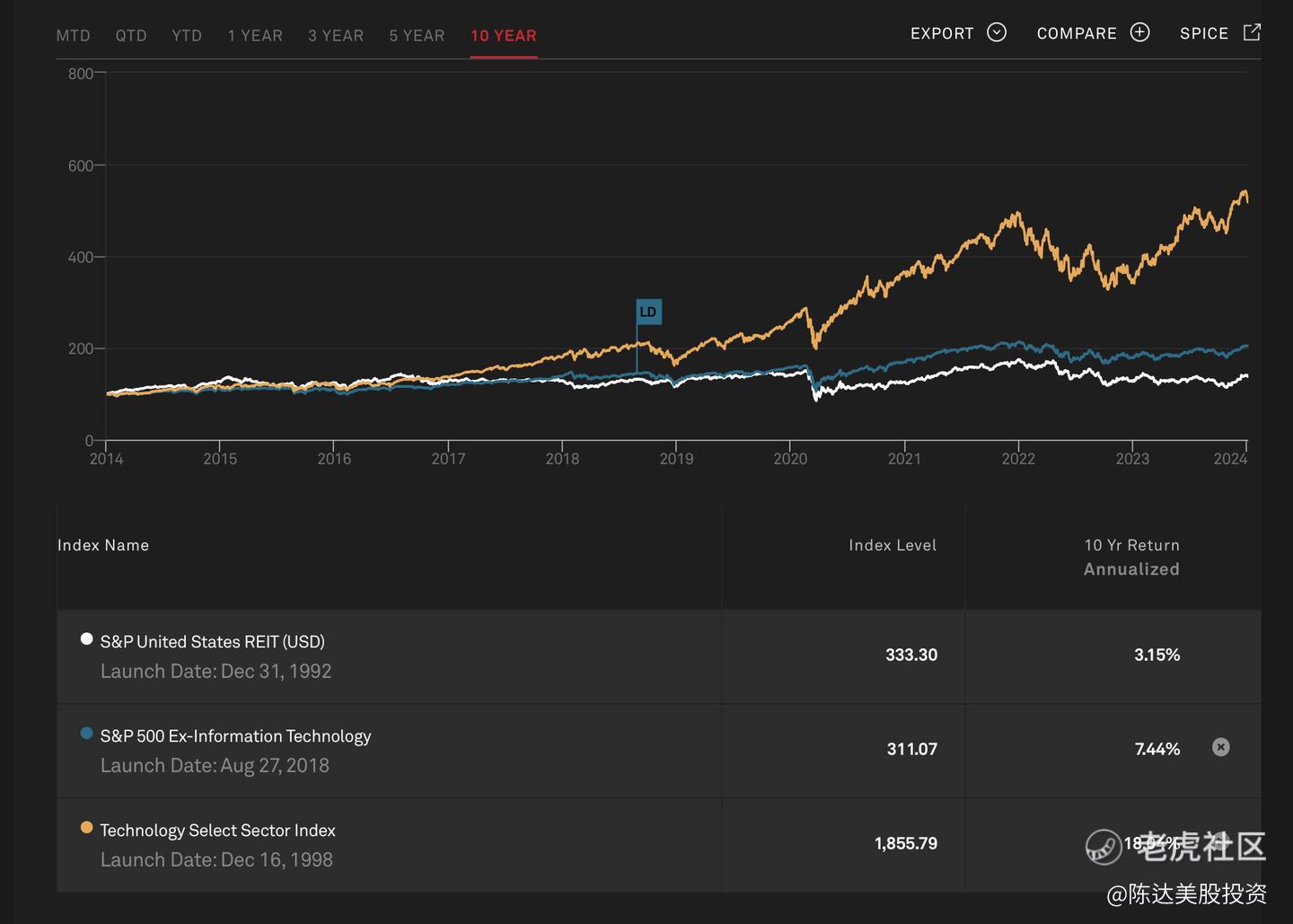

下面这个十年收益图就很能说明,如果不配置科技,你基本就做不好美股。白线是标普房地产信托指数(REITs),蓝线是标普500去掉科技股的走势,黄线是标普科技板块。它们十年里的年化回报分别是 3.15%、7.44%、18.04%(当然公平地讲,REITs股价回报低,但分红比较高)。如果选错了行业板块,不同beta下投资的难度系数大相径庭,有些会难到变态。

(来源:SP Global)

所以就回到了一个投资中很重要的问题。在嘉年华上,我在想,要跟大家聊什么主题呢。毕竟彼时正值美股新高。你问我说,现在投美股是不是追高?如果仅仅指科技巨头,肯定是啊。那我还要不要投?我认为还是要积极关注,当然你未必要追高,可以等待回调在开始布局。于是我就想到了一个叫蓝星贝塔的概念。

就是说,如果我们做一个类似无知之幕的思维实验,假设我们都还没有出生,也不知道自己未来的国籍,没有国家地区之分——站在一个国际公民的角度,我要怎么配置我未来的权益资产?也就是说,在即将开始的人生里,我要怎样炒股,我要炒什么股。

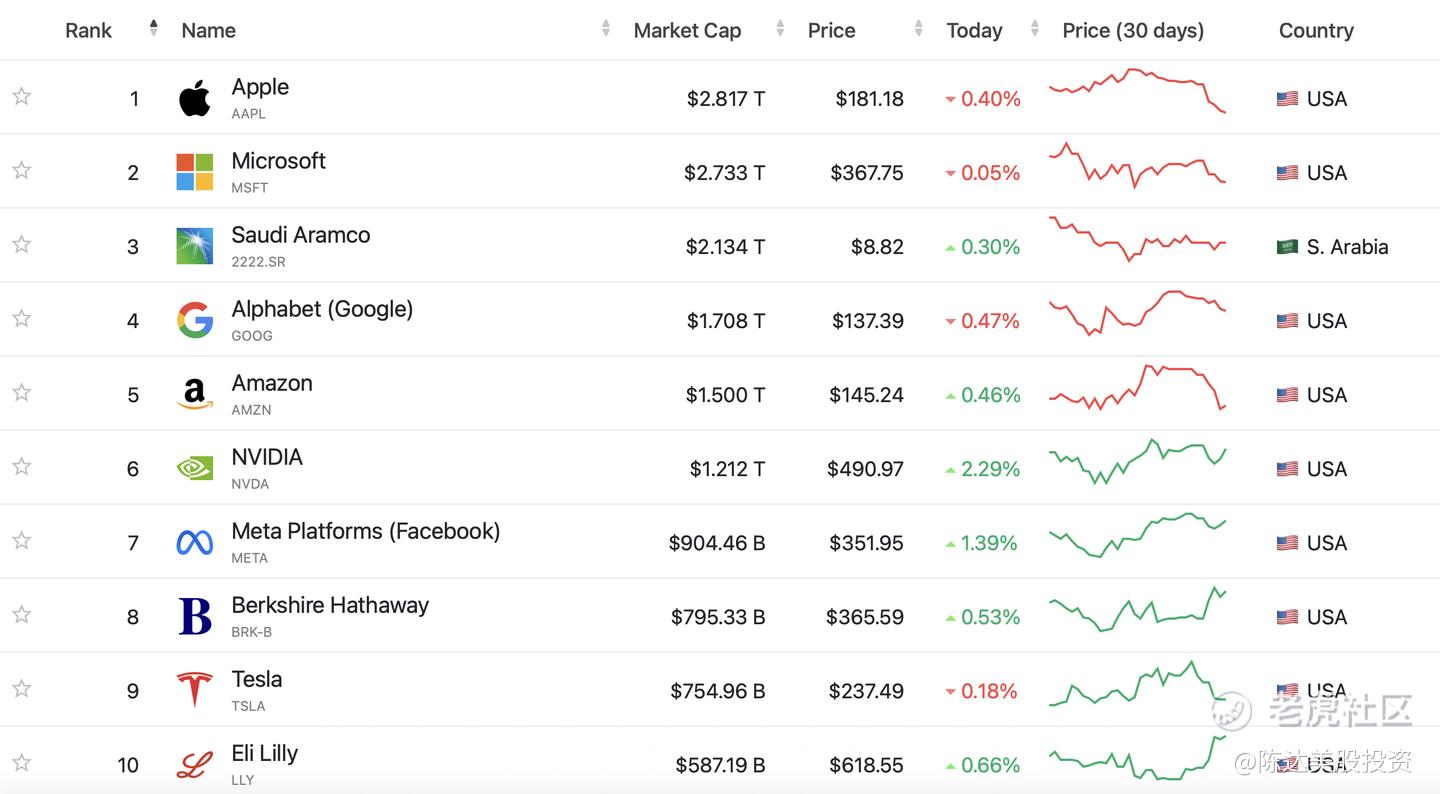

如果全球股市是一个统一大市场,我们就叫他蓝星综合指数吧,那么这个市场权重最大的几个大盘股,是各自将近3万亿美元市值的苹果和微软,是紧随其后的谷歌、亚马逊、英伟达、Meta、特斯拉;我们熟悉的A股或港股的最大盘公司,是排在第23的腾讯和第28的茅台。A股的大盘股,我们放在蓝星综合指数里,那就都是小盘股。

(截止2024年1月,全球市值前十大公司 )

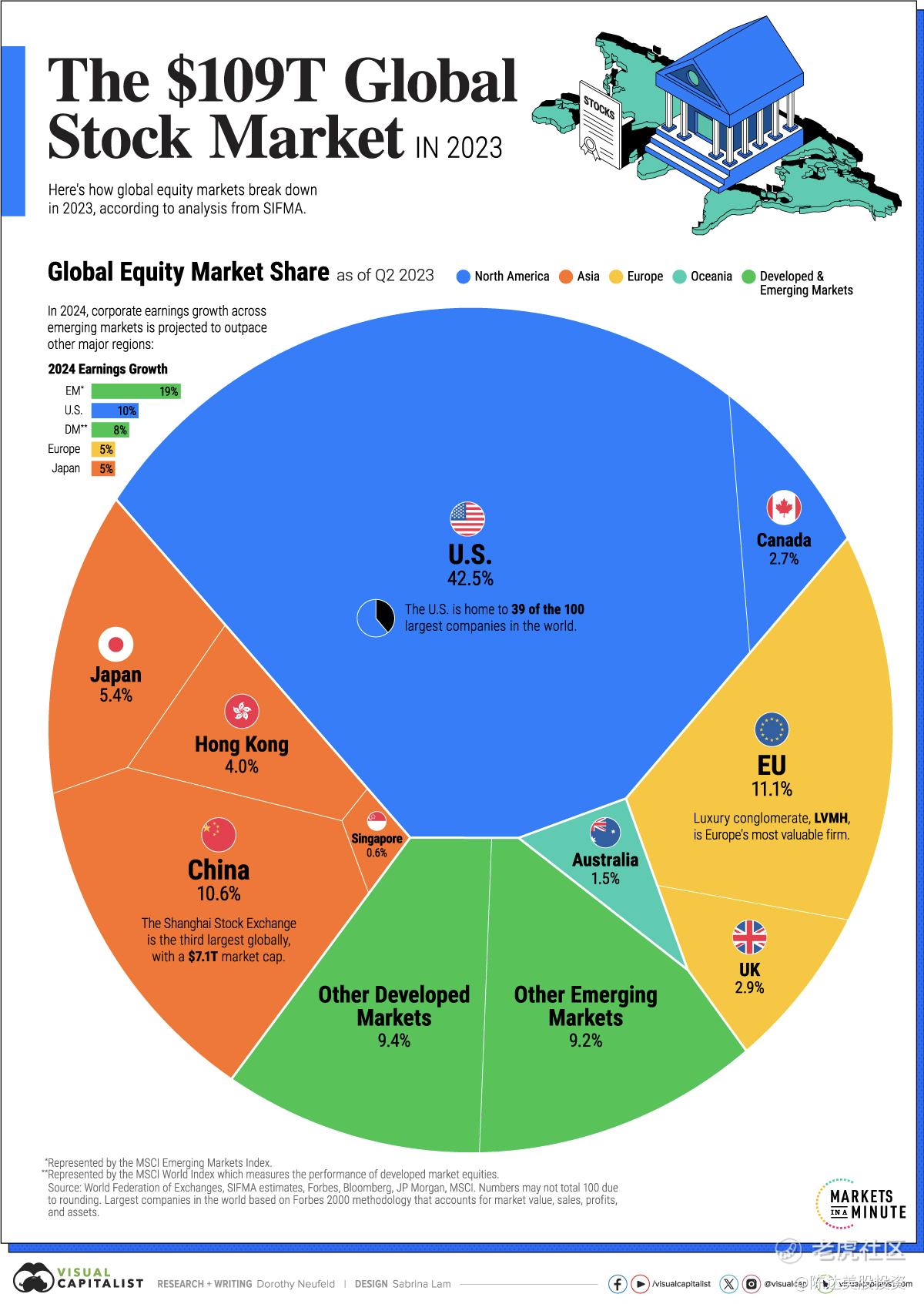

蓝星综合指数,全部加起来的市值大概是110万亿美元左右,截止2Q23,美股占比42.5%,欧股占比11.1%,A股占10.6%,港股4%,还有日股、英股等等,如下图所示。鉴于从2023年中到现在港A与美股此消彼长,美股的占比应该更高,在冲一半的路上没有一丁点悬崖勒马的意思。而图中说全球市值最大的100家公司里39家是美国公司,已经过时了,我去数了数,现在是61家。全世界市值最高的100家公司,有61家美资。

(来源:Visual Capitalist)

蓝星综合指数的beta,是美股;美股上涨1%,蓝星综合指数差不多就涨0.5%。纳斯达克科技加起来盘子20多万亿,所以美股的一半又是科技股。纳指科技又是美股的beta。所以如果你是一个在无知之幕里的蓝星人,你的蓝星股票资产配置,至少1/4放在纳指的科技上,这或许才是一个合理而又平衡的选择。为什么要投美股,投美股科技,收获蓝星贝塔这一个理由就够了——beta of the earth, market of the markets, benchmark of everything, the cornerstone of your entire stock portfolio。

2. 美股的科技股土壤

做什么事情,我们都来先找一找源头。

比如资本市场不是一天建成的。最早资本市场,最早的公债或者国债,来自商业发达的威尼斯,加上从阿拉伯传过来的复式记账法,证券市场兴起,再加上大航海 、启蒙运动、工业革命——资本最复杂的玩法,从威尼斯和佛罗伦萨,到阿姆斯特丹,到伦敦,最后漂洋过海到了新阿姆斯特丹——也就是现在的纽约。资本市场的七龙珠,在美利坚的东海岸,这才算是完全凑齐了。

科学发展也一样,需要理性的发展。启蒙就不可少。所以你要理解尼采说的那句上帝死了,我们口死了上帝。上帝就是宗教信仰,人类抛弃了它就是口死了上帝,没有信仰了那还能以什么为人生的意义呢。于是人们找来了理性以及科学,来填补信仰的真空。后来才有了科学技术大发展与工业革命,这些东西的草蛇灰线,都是有其脉络的多米诺之前赴后继。

所以无论是资本市场还是科技,有些时候有土壤的问题。比如为什么AI科技会在美国最先爆发出直接的生产力(生成式AI,ChatGPT),而不是欧洲、日本或者其他地方。一种新东西蓬勃而生,有时候需要一种叫做wild west的土壤,就是既不是完全没有监管,但监管其实也不能过度。

你看AI的发展,我们看到,比如欧洲已经开始对人工智能进行监管,而英国也在效仿欧洲模式,这种模式就类似于在出现问题之前就先自作主张地搞出了解决方案,在小牛还没诞生的时候就焦虑疯牛病的可怕肆虐,实在是有点自毁长城。

而美国——正如我们over and over again 看到过的,美国对待新事物的包容态度,冒险家的狂野西部,如果他们不自毁长城,我相信AI将使美国的整体生产效率指数级提高。我们已经开始看到这种模式的用武之地,几个刚毕业的实习生,用Chat GPT Plus就可以替换掉整个中台。

我猜测,AI大赢家就像互联网一样,很少人知道谷歌早在1998年就成立了,但它是在21世纪初大放异彩,所以技术都有三五年的滞后期。微软、谷歌、亚马逊、甲骨文、Meta 等试图进入AI领域的超级巨头将花掉大量资本支出,他们可能是AI人生赢家但也可能不是,大赢家也可能是那些能够借AI技术大幅提高生产力的企业公司。大赢家会是美国哪些科技公司我不知道——但几乎肯定不会是欧洲的公司。

但不能否认现在AI是一个兵家必争之地。你们看从去年下半年开始,我们big tech的大模型也都开始大张旗鼓、光明正大地搞了起来,一个加一个的发布会,动静都颇大。这说明我们下决心要追赶。这是我们科技股的希望。

3. 2024年科技股的展望

2023年初的时候,几乎所有业内声音都认为2023年不用布局美股权益,因为对于美联储加息预期一致,结果打脸,因为持续通胀和衰退都没有来;至于2024年,在2023年的涨幅之后,我对美股整体是中性评价但保持长期看多的观点。

为什么?

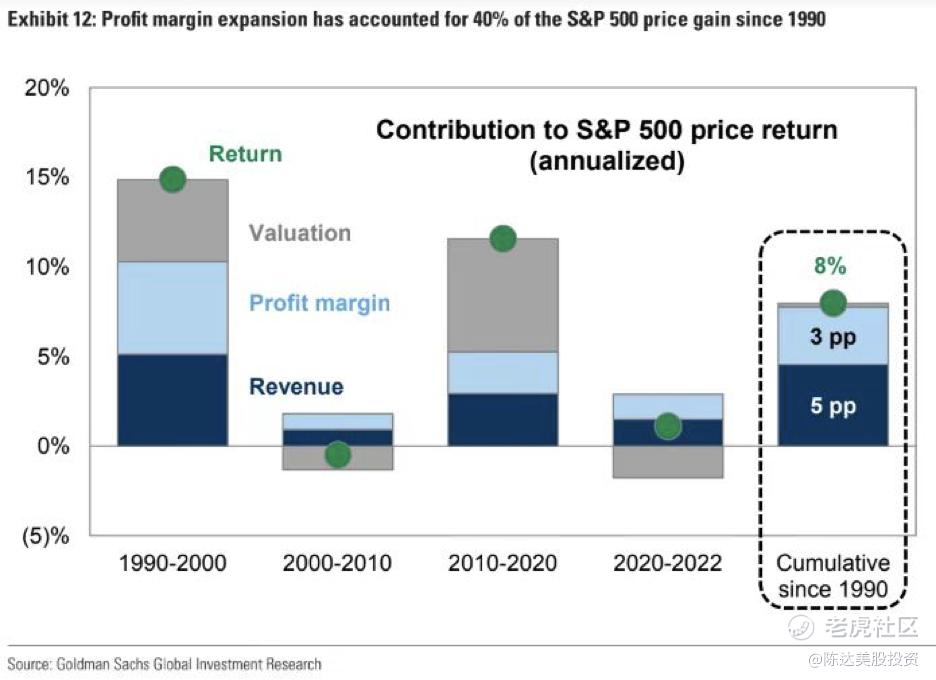

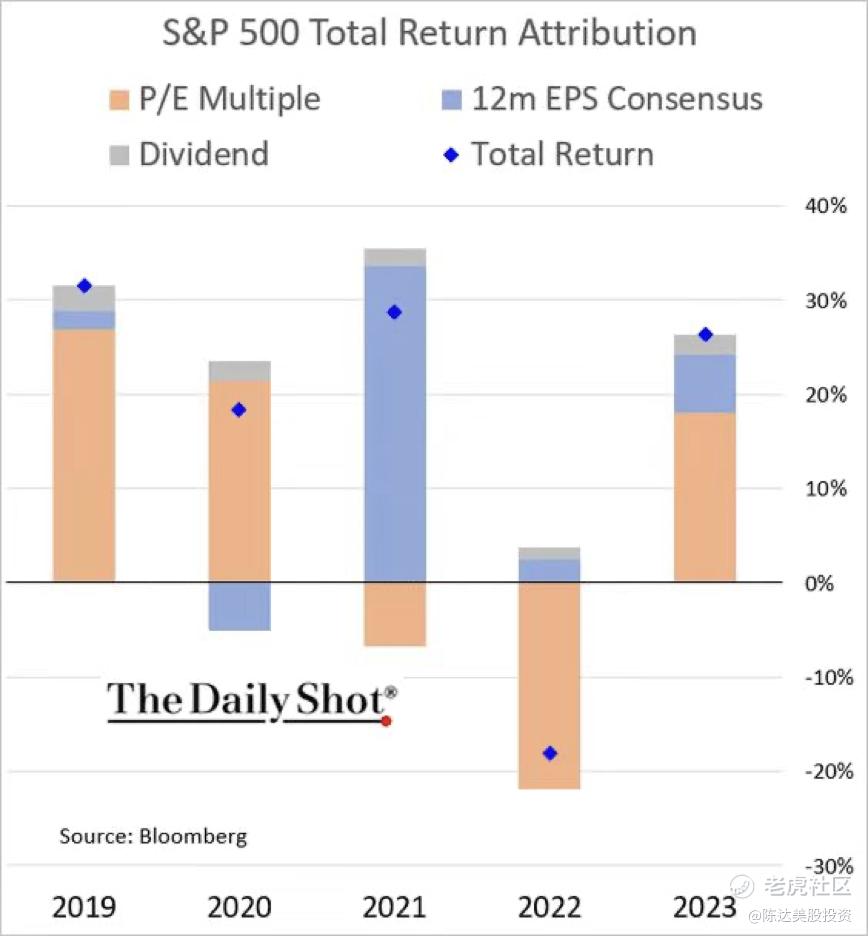

要注意,美股的牛市本质上是盈利牛而非放水牛,你要为美股的牛市去做归因分析,多少部分是因为量化宽松带来的估值变化,多少部分是真实盈利(或者准确说是对于盈利预期的边际变化),然后多少部分是利润率改善带来的估值变化,这不是件容易的事。不过好在做这件不容易的事的人还很多,分析下来的基本结论,美股的上涨,主要来自于业绩提升及其预期边际变化向好;仅仅少部分,来源于放水下的估值倍数抬高(注意,估值倍数提高也有成长性和利润率的影响,不仅仅是流动性)。

比如下图研究,拆解了标普500的长期回报,结论是美股真实业绩——包括收入增长与利润率提升——可以解释标普500从1990年以来的上涨里50%以上的回报。见下图:

(来源:高盛)

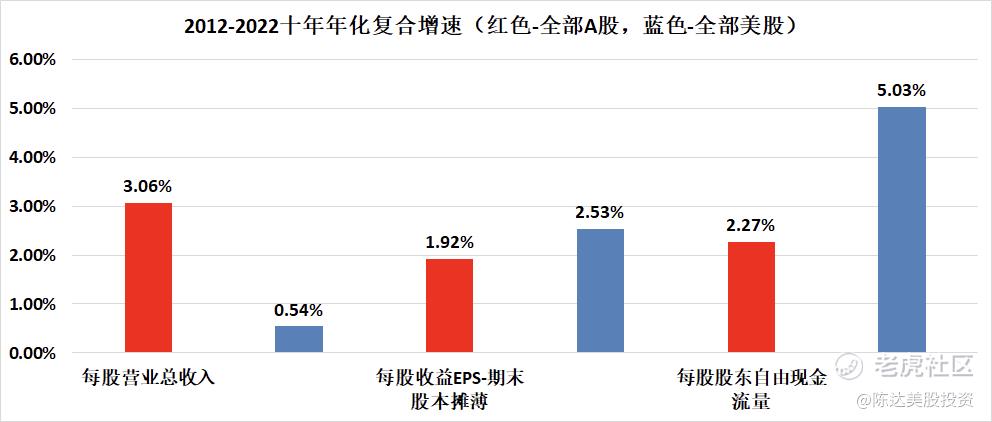

下图可以看到美股的盈利能力,尽管美股收入增速不如A股(这与我们GDP增速相匹配),但是净利润与自由现金流反而年化增长远高于后者。

(来源:万得)

当然这两年被鲍威尔彻底给绑架住了,流动性带来的估值倍数的变化,在最近五年里的四年都唱了主角:

所以什么回调点是击球点,回调了是不是可以出手,还是那句话,美股的牛市本质上是盈利牛,流动性变化的放水牛,市场流动性的边际变化,其实对应的是估值倍数变化的一部分。流动性短期或许会左右市场估值,但是长期不决定市场。

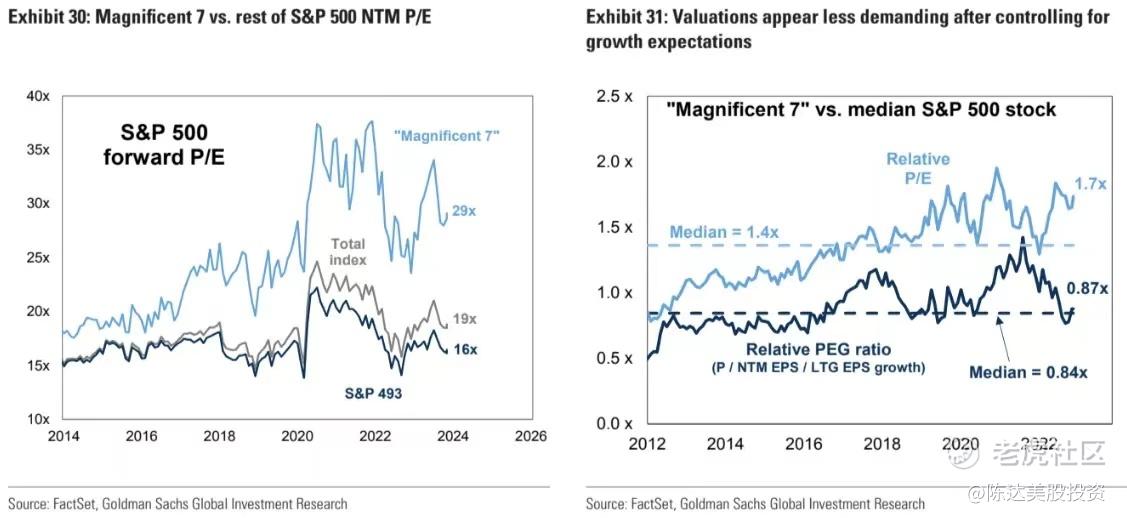

而纳指科技的机会。如下图所示,纳指科技贵有贵的道理。尤其是那七龙珠 magnificent 7,最大的缺点是贵;但除了贵几乎没有缺点。另外如果考虑到成长性增长以及科技股天然的高出一大截的利润率,甚至这种贵也不是太大的缺点。

左图,美股科技七龙珠的forward 市盈率与标普剩下493家以及大盘指数的市盈率对比。七龙珠 forward PE很高;但右图,七龙珠如果以PEG加入成长性考虑,估值会合理很多:

(来源:高盛)

左图,七龙珠与标普剩下493的成长性对比;右图:七龙珠与标普剩下493的预期净利率的对比。可以看得出来贵的道理。

(来源:高盛)

4. 结语

方方面面地说了很多,也说了我对2024年美股的展望。我的核心思想,就是从大类资产配置的角度,去寻找蓝星的beta;在AI为首的新一轮科技革命下,去寻找土壤肥沃的科技股权益资产。对于2024年的美股,在盈利牛仍然是主线放水牛 是波动的前提下,我们不去预测大盘的变化,如果长期看好,那么逢回调去配置的思路,大概率不会错。

针对这种情况,人民币市场上有没有纳斯达克科技股的配置方案?有——景顺长城已上市的纳斯达克科技ETF(基金代码:159509 ),纳斯达克100里只选“科技股”,这个配置的纯度非常高。如果你认同我蓝星贝塔的逻辑,认同在无知之幕下,我们应该无偏见地去执行蓝筹股、白马股的策略,那么美股科技,it’s not a matter of if but only a matter of when.

—————————

本文不构成任何投资建议。

精彩评论