今天,市场挖出消息称,比巴菲特还牛B的"国会山股神"佩洛西又出手了:于2023年11月22日买入24年12月20日到期行权价为120美元的英伟达看涨期权,买入价为377-379美元。

11月22日 $英伟达(NVDA)$ 英伟达股价最高503美元,最低476美元,收于487美元。在这个价位买入Call,说明佩洛西非常看好未来1年英伟达的走势。

由于佩洛西和其丈夫一直以来因靠内幕消息炒股而臭名昭著,市场猜测她是不是又提前知道了某些政策,或很快会允许英伟达改版后有限度地向中国大批量销售AI GPU?受此影响,今天A股市场的算力芯片股开盘大跌,虽然随后很快有所修复,但整体上还是受到了一定的冲击。

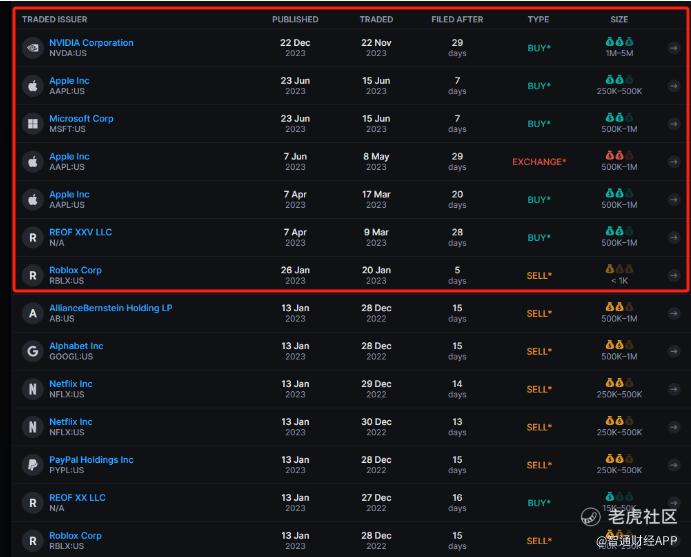

佩洛西夫妇的操作纪录

有数据网站盘点了佩洛西近年来的操作纪录,可以看到,除了本次出手英伟达之外,她今年以来还有6项操作。

尤其今年6月15日,她以80美元的执行价在苹果行使了50份看涨期权,从而买入了这家科技巨头5000股股票,价值在25万美元至50万美元之间(下图中第二行)。同时,以180美元的执行价行使了微软的50份看涨期权,从而买入了这家科技巨头5000股股票,价值在50万美元至100万美元之间(下图中第三行)。

看看框里的内容,佩洛西操作重点放在在买入科技股。以科技股领涨的实际情况来看,毫无疑问,她今年又是妥妥的大赢家,绝对继续跑赢巴菲特。

佩洛西是美国国会里的著名“操盘手”。公开资料显示,其丈夫在2019年至2021年间交易了价值2500万至8100万美元股票及其他金融资产,获利颇丰。

2020年12月,佩洛西的丈夫保罗曾购入25份电动车巨头特斯拉的看涨期权,而数周后美国总统拜登公布了把联邦政府车辆替换为电动车的计划。

2021年3月,保罗行使期权,以每股500美元的固定价格购入2500股特斯拉股票,而当时该公司的股价已上涨到每股1007美元。

同年3月,保罗又低价重仓微软公司股票,不久后传出消息,微软获得美国防部220亿美元AR作战头盔订单,公司股价暴涨。

同年7月,美国多家大型科技公司被反垄断调查,市场犹如惊弓之鸟。此时保罗却“反向”做多谷歌,果不其然,谷歌平安无事,股价还大涨20%。

这投资业绩,谁看了都得赞叹保罗“懂政策”。

于是乎媒体说,美国真正的“股神”不在华尔街,而在国会山。无需掌握复杂的技术路线,也不用谙熟行业运作,自己就是“上帝”,哪只股票涨跌总能“未卜先知”。

美国股民对这种股神也颇有怨言。据美国消费者新闻与商业频道报道,民调显示,近八成的民众认为议员及其配偶在股市中拥有“不公平优势”。一个名叫WallStreetBets的散户组织干脆将套用保罗投资组合的产品命名为“内幕投资组合”。该组织的创始人讽刺佩洛西称:“国会山聚集了我们这一代最优秀的投资头脑,我们要像某位国会议员一样投资。”

去年6月17日, 在国会接近通过数百亿美元的美国半导体生产企业福利补贴前夕,保罗·佩洛西抢购了可能高达500万美元的计算机芯片宠儿英伟达的股票,补贴政策出台后短短几个交易日,股价上涨超 10%。这一下引爆了舆论,媒体纷纷质疑佩洛西提前给丈夫透露了内幕信息,迫于压力,保罗·佩洛西不得不在法案通过前亏本抛售了英伟达的股票,据说亏损了34万美元。这一笔投资如果当时不抛的话,持有到现在应该赚了2倍多。

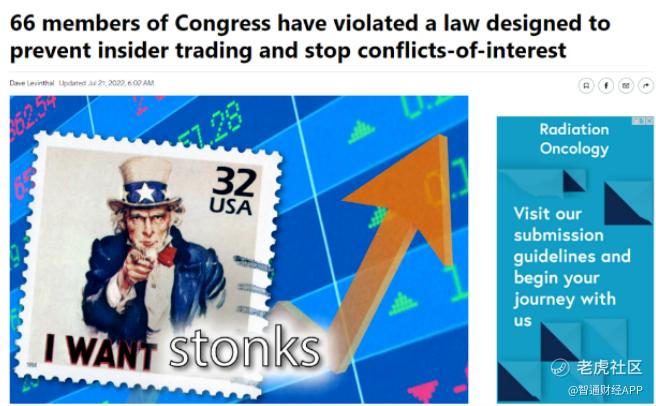

国会山“未卜先知”的股神们

在美国,这种依靠“公权变现”的现象不是孤例——大量国会议员利用职务之便搞“内幕”交易。2019年至2021年间,近五分之一的国会议员在其个人或直系亲属出售股票、债券或其他金融资产时,会根据其在国会工作中得到的内幕信息采取行动——所谓的自由市场不过是金钱操弄的遮羞布,华尔街、大型科技公司与国会议员携手合作,不计代价相互致富。每年美国政客虽然口上撇得一干二净,却暗箱操作跑赢市场。

据美国商业内幕网站2022年5月透露,在俄乌冲突爆发后,至少20名国会议员买入雷神和洛克希德·马丁公司的股票。之后受益于美国对乌克兰的军事援助,这两家公司的股票出现大幅上涨。

事实上,美国曾于2012年出台《停止利用国会消息交易法案》(简称《股票法案》),明文禁止国会议员和工作人员靠“履职过程中获得的非公开信息谋取个人利益”。然而,违反《股票法案》的罚款仅为200美元,且在参众两院均可被豁免。

据美国商业内幕网站曝光,66名国会议员和182名国会幕僚公然违反《股票法案》规定,伙同其直系亲属在2021年交易了价值6.31亿美元股票和金融资产,买进2.67亿美元,卖出3.64亿美元;交易中60%是股票,其余是基金、债券和别的资产。

这让该法案成了个“笑话”。

既然股民们无法有效监督公权,有些股民索性就向其投降,甚至把国会山投资视作“风向标”,跟在后面捡肉骨头吃,甚至还有鼓吹买入“佩洛西概念股”的专门分析文章:

英伟达何以为佩洛西青睐?

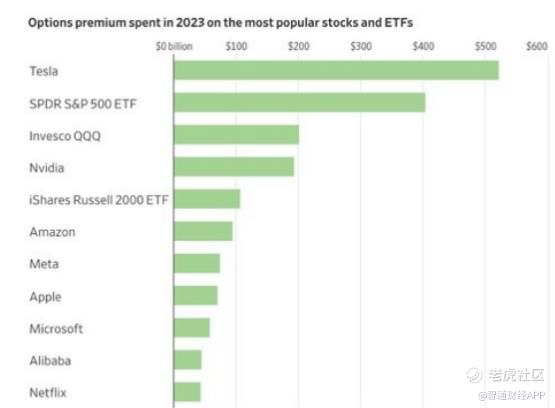

抛开政策变动因素不谈,单看2023期权交易额排行,就能发现,个股期权特斯拉第一,英伟达第二,亚马逊第三。

在接受媒体采访时会炫耀“家里有价值2.4万美元的冰箱,塞满了各种高档冰激凌”南希·佩洛西,在挣钱上可是一个精于选择和比较的人。同为佩洛西概念股,英伟达看涨期权为什么能更得青睐,获得大手笔增持呢?

这可能与英伟达本身的量能有关。英伟达在2023年堪称是全球股票市场最火热的投资标的,得益于去年ChatGPT横空出世引发的人工智能投资狂潮,今年以来,英伟达股价涨幅达到了惊人的230%。这一成就不仅令该股轻松超过美股基准指数——标普500指数(S&P 500),并且截至12月20日美股收盘,年内涨幅位列七大科技巨头之首,甚至位列标普500指数之首全面领涨该基准指数,堪称2023年标普500指数中“独一档的存在”。

英伟达是人工智能芯片领域的霸主,控制了高达95%的市场份额。在截至10月29日的2024财年第三季度,数据中心营收同比飙升279%,达到创纪录的145亿美元。该公司管理层表示,由于对人工智能的持续需求,又一个创纪录的季度即将到来。

许多投资者认为,英伟达高达63倍的市盈率和27倍的市销率是他们回避该股的理由。然而,分析师们不这么看。

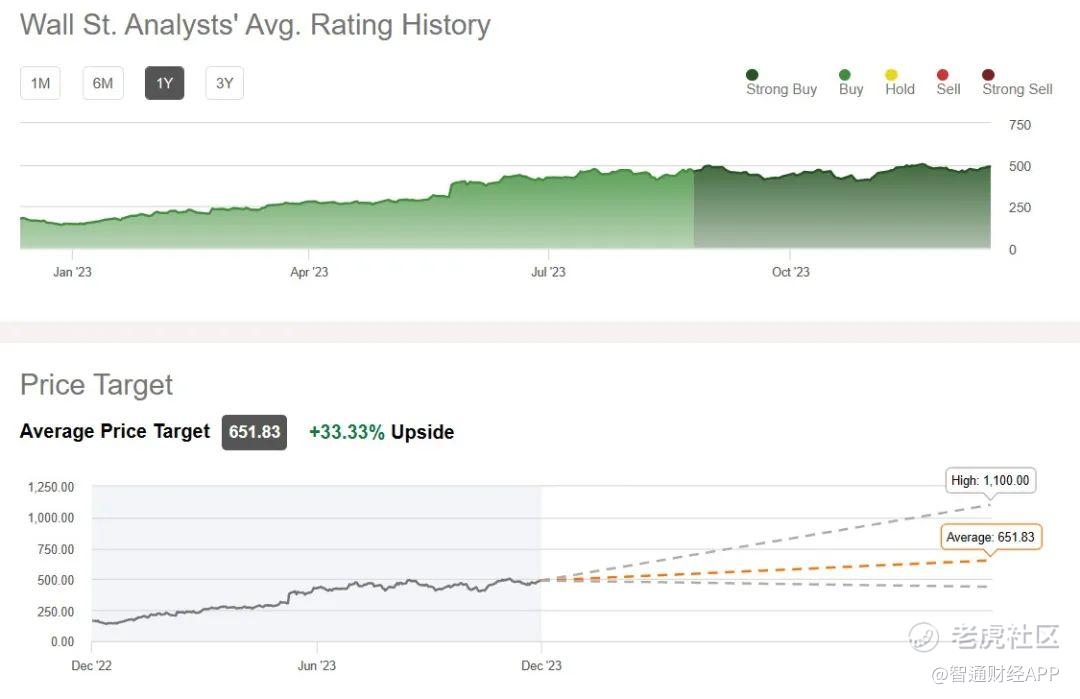

如果考虑到英伟达三位数的增长速度的话,英伟达的本益成长比(Price/Earnings to Growth Ratio,PEG)不到1倍,低于标普500指数的2倍,这表明与其前景相比,英伟达的股价仍然非常便宜。伯恩斯坦分析师Stacy Rasgon对于英伟达股价未来12个月左右的走势极度乐观,该分析师给予英伟达“跑赢大盘”评级,目标价则高达700美元,意味着未来一年潜在涨幅高达43%。

投资研究平台Seeking Alpha汇编的预期数据显示,华尔街分析师们予以英伟达的共识评级为“买入”,平均目标价达651.83美元这一历史新高,意味着未来12个月潜在上行空间达33%,最高目标价则高达1100美元。

也有一些怀疑态度的投资者认为,人工智能只是另一种炒作,一旦兴奋消退,需求就会被证伪。但,华尔街的机构却相信人工智能有望提升全球生产率,AI将在本世纪20年代和30年代开创一个新的生产力时代:

近期AI技术不断取得突破,以及AI与应用融合趋于完善,全球各企业竞相布局以人工智能为代表的先进技术,帮助企业实现赋能新业务,以及优化决策流程和经营效率,从而催生出对人工智能更多元的定制化需求。IDC最新预计数据显示,2022年全球人工智能IT总投资规模为1288亿美元,2027年预计增至4236亿美元,五年复合增长率(CAGR)约为26.9%。

市场调研机构Technavio 公布的一份最新研报显示,人工智能 (AI) 用途芯片的市场规模预计在2022-2027年期间以高达惊人的61.51%的复合年增长率爆炸式增长。该报告覆盖的芯片类别包含定制化ASIC、GPU、 CPU以及FPGA等最底层芯片。

“Advancing AI”发布会上,CPU与GPU双产业巨头、英伟达竞争对手之一AMD(AMD.US)将截至2027年的全球AI芯片市场规模预期,从此前预期的1500亿美元猛然上修至4000亿美元,而2023年AI市场规模预期仅仅为300亿美元左右。

那么,如前所述,由于市场给予的业绩预期已经非常高,佩洛西只需要担心一件事,那就是:一旦明年的业绩无法匹及估值,是否会出现相对较低的回报?

佩洛西之所以敢下重注,想必是对英伟达业绩心里已经有谱了。

精彩评论