虎友,你好

欢迎来到期权芝士专栏-高阶策略篇第三期!

众所周知,无论是什么样的期权策略,我们都无法做到既要又要,比如想要收益高,杠杆大,必然就要承受低胜率,纯买方策略就是这样的,想要胜率高,收益必然是有限的,并且损失无限,纯卖方策略就是这样的。

当然,在我们学习了那么多组合策略之后,我们懂得了可以通过组合期权策略来实现胜率、收益率、盈亏比三者的相对平衡,而今天要给大家介绍的铁鹰式策略就是把这三点做到完美兼容的策略。

这是一个什么样的策略呢?首先,铁鹰策略的胜率可以拉的很高,其次它的收益率并不像跨式策略一样必须在某个价位才能达到最大,而是在某个区间都能实现最大收益,最后它又可以在限定轻微亏损的情况下达到数十倍的盈亏比!

这么牛?接下来我们看一下该如何操作。

一、什么是铁鹰式策略?

铁鹰式策略的操作概括下来就是:

1、买入较低行权价的看跌期权P1;

2、卖出次低行权价的看跌期权P2;

3、卖出次高行权价的看涨期权C3;

4、买入较高行权价的看涨期权C4;

即P1<P2<C3<C4,目的是要让这两组期权最终的权利金收入为正。

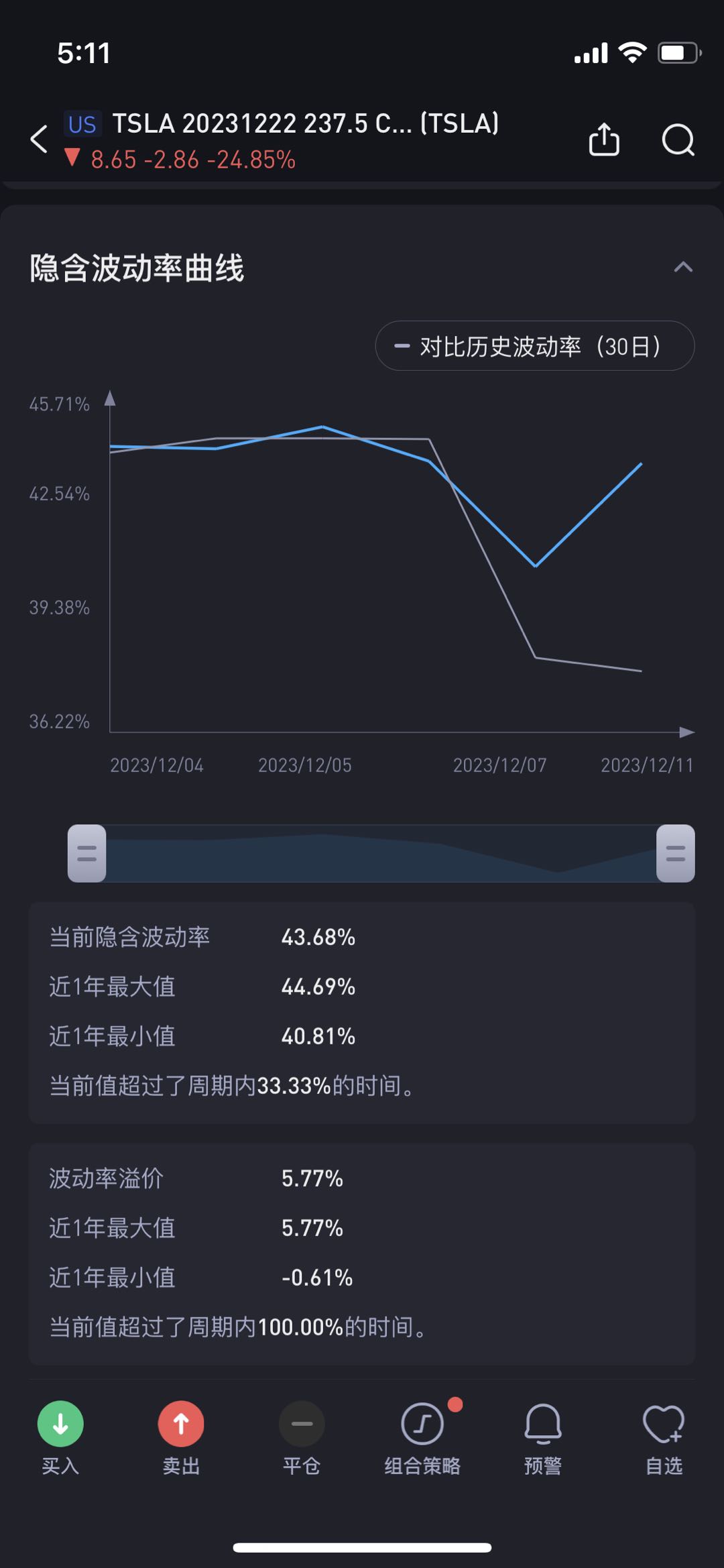

举个例子,目前特斯拉的股价是在239美元左右,我们选择买入行权价为235美元的看跌期权,同时卖出行权价为237.5美元的看跌期权,该组期权产生净权利金收入1.25美元(6.05-4.8),然后再卖出行权价为240美元的看涨期权,买入行权价为242.5美元的看涨期权,该组期权产生净的权利金收入1.18美元(0.89-01),四个期权的到期日选择23年12月22号,最后整个策略组合产生净的权利金收入2.43美元(1.25+1.18)。

所以,铁鹰式策略一个非常明显的优势就是建仓开始就可以获得一笔权利金净收入,我们称为“收租建仓”,那么后续的风险和收益如何呢?

二、铁鹰策略的风险和收益

后续的股价变动会影响策略整体的盈亏,大概可以分为三个股价变动区间:

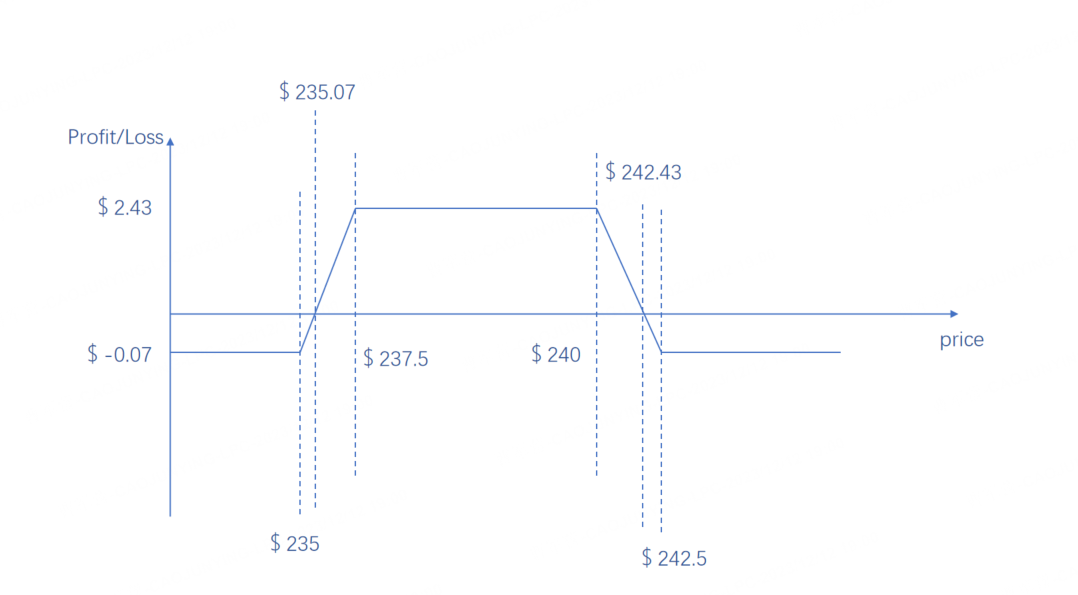

1.股价落在237.5到240美元的区间,此时这四个期权都不会行权或者被行权,该策略获得最大盈利2.43美元。

2.股价处于242.5美元和235美元之外,此时该策略产生最大亏损0.07美元(2.5-2.43)。

3.股价等于242.43美元和235.07美元的时候,该策略盈亏平衡。

综上,我们可以直接画出该策略的损益图

该策略的优势可以说是一目了然,在最大亏损0.07美元的情况下我们可以实现的最大盈利是2.43美元,即34倍左右的盈亏比,其次通过合适的行权价的搭配,该策略是可以把盈利区间拉到最大,甚至实现完全无亏损的情况,不信?我们接着往下测算。

假设我们的行权价稍微变一下,能不能实现完全无亏损呢?

三、如何选择铁鹰策略的行权价?

我们把两个期权行权价的价差称为“步长”,理论上只要铁鹰策略策略的权利金净收入大于步长,那么该策略都是可以实现完全无亏损的,延续上例,如果我们把两个看涨期权的执行价换一下,即买入行权价为235美元以及卖出行权价为237.5美元的看跌期权,该组期权权利金净收入为1.25美元(6.05-4.8)。

然后再卖出行权价为237.5美元的看涨期权,买入行权价为240美元的看涨期权,该组期权产生净的权利金收入1.32美元(8.65-7.33)。

最终该策略的权利金净收入为2.57美元,大于步长2.5美元。

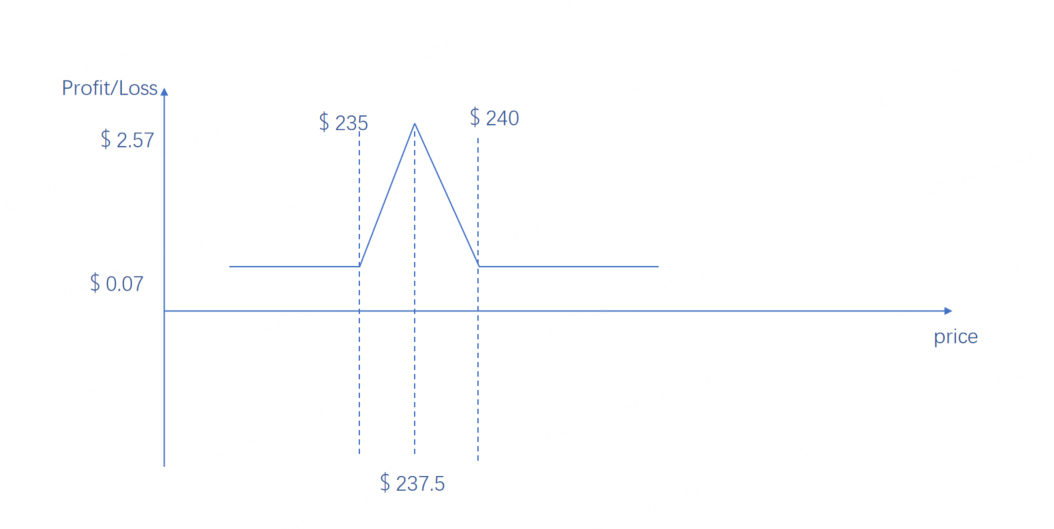

那么盈亏情况如下:

1.股价等于237.5美元的时候,此时这四个期权都不会行权或者被行权,该策略获得最大盈利2.57美元。

2.股价处于235美元和240美元区间之外的时候,该策略最终实现盈利为0.07(2.57-2.5)美元

损益图如下:

或许很多小伙伴们会觉得不可思议,这难道不就是稳赚不赔了么?虽然理论上是这样的,但是有两个点需要注意:

1.未考虑手续费,如果该策略实现了最小收益0.07美元,扣除完交易手续费,是否会出现亏损是个未知数

2.这种情况并不多见,需要我们刻意去找一些IV spike的标的(只有这样权利金净收入才有可能大于步长),比如上例中的期权IV基本是处于spike状态。

当然啦,以上的铁鹰式策略是基于股价的震荡预期,如果标的走势是突破预期,那么大家反方向操作即可。

好了,今天的内容就到这里啦,如果你觉得这篇文章对你有帮助,欢迎点赞转发,你将赢得虎币!

精彩评论