从昔日互金巨头到退市边缘挣扎,陆金所何以沦落至此?

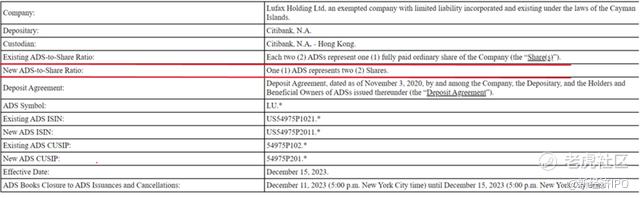

11月21日,美股上市的金融科技巨头陆金所 $陆金所(LU)$ 宣布,计划将其美国存托股票(ADS)与其普通股的比率从目前的2:1调整到1:2,这一变更将于2023年12月15日生效。

陆金所调整ADS与普通股的比率本质上是缩股,从上述比例变化看,调整后,陆金所的ADS数量将缩至原来的1/4。缩股在美国股市很常见,对投资人没什么影响,通常是上市公司为了避免股价下跌到退市价以下采取的自保措施。

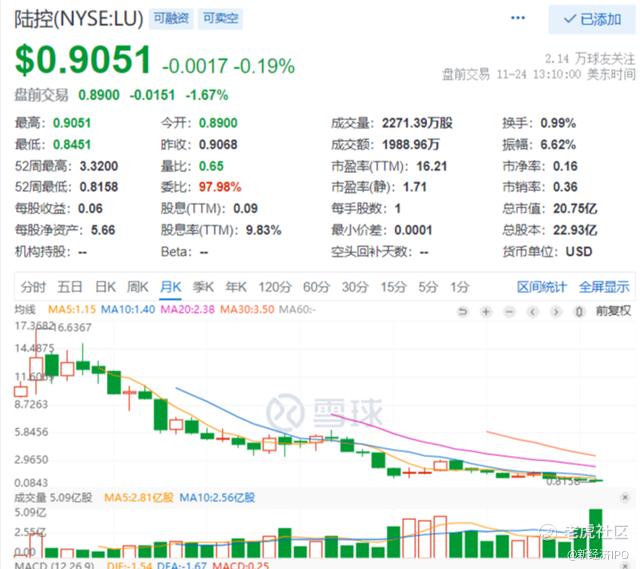

陆金所在纽交所上市,根据后者规定,如果上市公司平均收盘价连续30个交易日低于1美元,便触发退市机制。陆金所10月份股价以来多次跌破1美元,尤其是11月14日,三季报发布后,陆金所股价暴跌19.12%,之后便长时间在1美元下方徘徊。陆金所为了避免触发退市机制,只能采取缩股措施。

回望三年前,陆金所赴美上市,意气风发,市值最高时超过2700亿元人民币;三年过去,陆金所坠落至退市边缘,昔日繁华皆成幻影。截至11月24日,陆金所市值仅剩下20.7亿美元(约合148亿元人民币),较高点下跌95%,创造了中国金融科技上市公司股价缩水的最惨纪录。

这三年多,陆金所到底发生了什么?

贷款余额雪崩

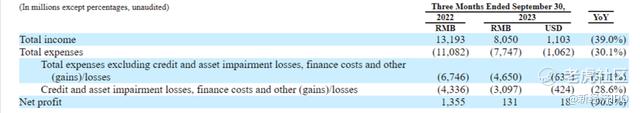

陆金所股价暴跌背后,是其业务基本面全面恶化。刚披露的2023年三季报显示,陆金所三季度实现营收80.5亿元,同比降低39%;净利润1.31亿元, 2022年同期净利润为13.55 亿元,同比暴跌90.3%;环比看,陆金所净利润同样出现暴跌。2023年一、二季度,陆金所分别实现净利润7.3亿元和10亿元,不少市场观察人士一度乐观地认为,陆金所已经迅速走出去年四季度的短暂亏损,实现V型反转。但是,三季度的营收和净利润双双暴跌表明,陆金所遇到了大麻烦,其业绩仍然在快速下滑,远未触底,短期看不到任何反弹迹象。

从过去三年业绩变化趋势看,陆金所目前遭遇的问题一目了然。从营收看,自2022年一季度见顶后,陆金所的营收逐季下滑,2023年三季度的营收已经不到高点时的一半,收缩异常猛烈。

对一家金融贷款/助贷公司来说,营收平稳或小步增长是常态,急剧波动并不正常,背后往往潜藏着不为人知的巨大风险。过去几年,我们曾经在个别由盛转衰的消费金融巨头身上看到过这种由贷款规模收缩引发的营收雪崩。

陆金所的净利润走势基本与营收变动趋势一致,2022年一季度是历史高点,随后断崖式下跌,2022年四季度,陆金所出现了8亿元的净亏损。2023年一季度和二季度,陆金所净利润反弹,三季度再次濒临亏损。

从资产负债表看,陆金所贷款规模急剧缩水。截至2022年末和2023年9月末,陆金所发放的贷款规模分别为2114亿和1468亿,下滑30%;

将时间拉长,从2019年三季度末至2023年三季度末,陆金所的未偿贷款余额先从4412亿一路升高至6763亿(2022Q1),然后快速下滑至2023年三季度末的3663亿元,存量贷款几乎腰斩。陆金所得主要收入来自贷款服务费及担保服务费等,贷款规模下降推动收入同步下滑。再加上,在监管指导下,互联网贷款实际利率不断走低,更令主要面向中小企业主、贷款利率较高的陆金所收入承压。

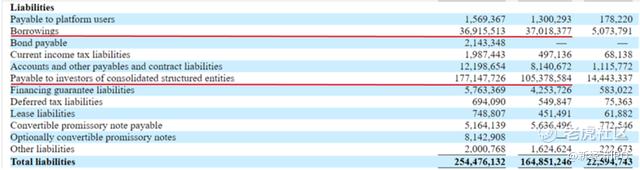

负债方面,陆金所借贷余额由2022年末的369亿到2023年9月末的370亿,保持稳定;但来自结构化实体投资人的资金由2022年末的1771亿下降至2023年9月末的1054亿。这说明,陆金所放贷规模下滑,通过结构化主体进入的外部资金就减少40%。

现金方面,截至2023 年 9 月末,陆金所拥有现金 398亿元人民币,而截至 2022 年末,这一数字为 439亿元人民币,库存现金开始减少。不过,扣除不能动用的限制性现金外,陆金所截至2023年9月末实际持有的现金及现金等价物只有188亿元,比2022年同期(309亿元)减少39%。

新经济IPO注意到,2023年前三个季度,陆金所账面上实现盈利的秘密主要在于压缩成本。

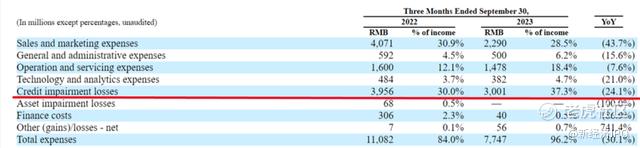

财报数据显示,2023年三季度,陆金所销售和营销费用为22.9亿元,去年同期为40.71亿元,同比下降44%;三季度运营和服务费为14.78亿元,去年同期为16亿元;技术和分析费用为3.82亿元,去年同期为4.8亿元,下降21%。

值得注意的是,陆金所的财务成本从2022年三季度的3.06亿元降至0.4亿元,原因是陆金所为了压降成本,提前偿还了平安的可转换债券及其他美元债务。财报显示,截至2022年末,陆金所的应付可转换票据余额约51.6亿元,可转换债券约81.4亿元,截至2023年9月末,后者已经偿付完毕。

信用减值损失超营收1/3

陆金所的业绩溃败,除了资产规模急剧收缩导致的收入锐减外,资产质量大滑坡引发信用风险爆发才是根本原因。

例如,2023年三季度末,陆金所信用减值损失30亿,表面看,同比2022年的39.56亿元下降了24.1%,但考虑到陆金所资产规模缩水更快,陆金所的信贷风险爆发的更加猛烈。从信用减值损失/营收比例看,2023年三季度末,陆金所的信用减值损失占营收比例高达37.3%,这意味着,超过1/3的营收都用来填了坏账窟窿。

数据显示,过去三年,陆金所促成贷款的信用风险不断攀升。从信用减值损失占营收比例看,2021年一季度仅为3.85%,到2021年三季度末,这一比例升高至10.68%;2022年二季度末进一步升至22.98%;2022年三季度末和四季度末,陆金所信用风险全面爆发,信用减值损失占同期收入比例分别为30%和54.39%!

2023年一季度末,陆金所信用减值损失金额开始下降,但占营收比例仍然超过30%,且二季度末和三季度末,再度出现上升。从数据看,陆金所资产规模下降之时,信用风险同步上升,导致陆金所快速陷入亏损。

从逾期率数据看,陆金所过去三年资产质量全面恶化。就M1+而言,陆金所的数据从2.2%一路升高至2023年三季度末的6%,目前看尚没有拐头迹象;M3+数据同样如此,从1.3%一路攀升至3.7%,目前看仍有上升趋势。

陆金所的风险爆发并不奇怪,互联网贷款和传统贷款并无本质区别,仍然遵循收益前置、风险后置的普遍规律。早期贷款规模快速上量时,风险尚未爆发,无论是逾期率还是坏账水平看上去无比美好;但当贷款规模增速小于逾期/坏账规模增速时,信用风险便开始大规模爆发。这时候,信贷机构不得不将此前揣到口袋里的利润掏出来。

风险敞口大增

陆金所面临的另一大风险是贷款担保引发的巨大风险敞口。陆金所作为助贷平台,要促成资方放贷,必须提供担保或其他增信措施。陆金所的贷款增信措施主要有两个,一个是通过担保子公司提供融资担保;另一个是通过平安集团旗下的平安财险提供信用保证保险,后者也是陆金所的兄弟公司。

财报数据显示,陆金所的风险敞口持续扩大,从2020年的6.3%飙升至2023年三季度末的31.8%。按三季度末贷款余额3663亿计算,陆金所直接承担的信贷风险为1165亿元,这部分风险资产违约率每上升一个点,对应着陆金所损失约12亿元。

这意味着,一旦资产质量下行,巨大的信贷风险敞口将成为陆金所无法承受之重。

陆金所2021年之前大部分信贷风险由兄弟公司平安财险的信用保证保险承担,但在那之后,出于各种考虑,陆金所不得不将风险敞口向子公司平安普惠融资担保有限公司转移。截至2023年三季度末,主要由第三方平安财险承担的风险比例约65.7%,同比2022年三季度末的73.1%有所下降。

2023年以后,陆金所新增贷款中(不包括消费金融子公司),公司自行承担的风险敞口高达54.3%,2022年同期只有21.7%。也就是说,新增贷款中,陆金所将风险由平安集团内的兄弟公司转移至子公司平安融资担保子公司上,本质上还是平安擅长的风险内循环模式,换汤不换药。

销售裁员2.7万人

2022年下半年,陆金所在信贷风险爆发后,采取了包括大幅裁员在内的举措来收缩业务规模,压降运营成本。

2022年7月,有消息称,陆金所启动大比例裁员,最高达60%。但随后陆金所辟谣称,优化影响员工数量不足1%,可能波及约900人。如今来看,陆金所显然在撒谎。

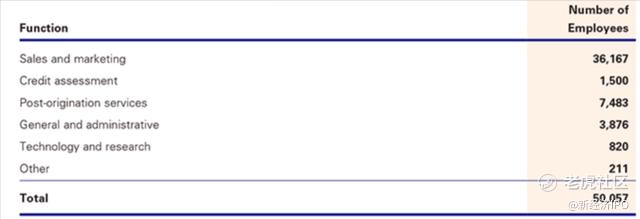

截至2023年6月末,陆金所披露信息显示,公司全职员工人数50057人,其中销售市场人员36167人,这一数字比高峰时的6.3万人减少了43%,可见裁员力度之大。

截至2022年12月31日,陆金所全职销售人员为58000人,分布在全国280个城市;到2021年末,陆金所全职销售人员增加至63000人,分布在全国290个城市。

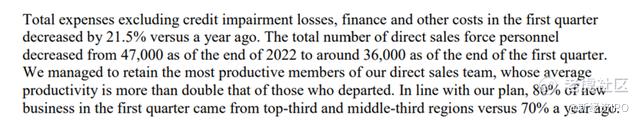

2022年三季度,陆金所开始裁减销售团队,销售人员从三季度末的58000人减少至四季度末的46000人,裁员数量为1.2万人。2023年一季度,陆金所销售团队再次大规模裁员10000人,减少至3.6万人。

有趣的是,在陆金所的财报中,大规模的裁员从一件坏事变成了好事。陆金所称,公司通过裁员留下了最有效率的员工,平均产出是被辞退的员工的两倍多。

这种丧事喜办的乐观精神很好,只是,如果这种近乎减半的裁员如此有效的话,那为何几年前不实行呢?是否说明公司管理层效率低下,缺乏判断能力,只会搞人海战术呢?

新经济IPO了解到,截至三季度末,陆金所内部销售团队裁员仍未结束。陆金所员工队伍的持续动荡不安,让这家曾稳坐金融科技第二把交椅的巨头未来更为黯淡。

高管持股平台做空套现

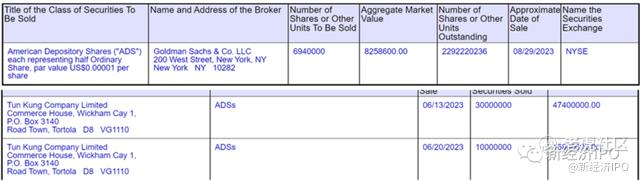

另一个值得注意的动向是,在陆金所股价跌破摘牌警戒线之前,陆金所和平安系高管在海外的持股平台、陆金所的第二大股东Tun Kung Company Limited在低位疯狂减持。

披露信息显示,2023年6月-8月, Tun Kung Company Limited先后三次大举减持:

6月13日,Tun Kung Company Limited减持3000万份ADS,金额4740万美元,平均减持价格1.58美元;

6月20日,Tun Kung Company Limited减持1000万份ADS,金额1580万美元,平均减持价格1.58美元;

8月29日,Tun Kung Company Limited减持694万份ADS,金额826万美元,平均减持价格1.19美元。

这意味着,Tun Kung Company Limited在二季报披露前后的三个月内连续减持近4700万份ADS,减持金额7146万美元(约合5.2亿元人民币)。

从减持价格看,Tun Kung几乎是在陆金所业绩和股价最糟糕的时候逃跑的,以至于一名散户在雪球上质问称:“大股东TunKung为什么出售股票,六月以来卖了4600多万股,要跑路吗?”

Tun Kung Company 大部分股份背后的受益者为平安集团和各子公司的高管,由于是海外持股公司,背后具体受益者涉及到哪些平安系高管外界并不清楚。

新经济IPO注意到,Tun Kung Company不仅通过二级市场低位减持套现,还通过卖出看涨期权,提前“做空”陆金所锁定收益。

披露信息显示,截至2023年一季度,Tun Kung Company出借3363万股普通股(6725万份ADS)给高盛,这些股票放在Tun Kung和高盛的质押和监管账户中,用于某些备兑看涨期权安排。备兑看涨期权就是指通过卖出看涨期权获取权利金收入,这通常是投资人持有股票时的风险对冲手段。

Tun Kung Company的这一举动,显然是看衰陆金所未来股价表现,采取的做空对冲手段。在Tun Kung和摩根士坦利达成的另一项交易中,2022年4-6月,Tun Kung将1150万股普通股(2300万份ADS)通过可变预付远期合约的形式提前套现。当时,陆金所股价约5美元/ADS,上述股份折合约3亿元人民币。

荒唐的是,当陆金所股价跌破1美元后,雪球不少投资人表示看好陆金所的长期投资价值。他们不知情的是,陆金所和平安系大批持有原始股的高管们正在忙着疯狂套现出逃。从这点上看,在陆金所的未来股价走势上,这些高管们恐怕还没有雪球投资人有信心。

精彩评论