腾讯$(00700)$贵为港股一代股王,惟自从公布2017年全年业绩后股价反复偏软,坏消息一个接一个,包括大股东Naspers减持、增长速度被市场看淡、投行下调目标价、北水沽货等。 #网易PK腾讯#

腾讯目前的商业模式仍然清晰,继续以社交平台(微信及QQ)为本,发展出社交网络(腾讯视频、腾讯音乐、腾讯文学)、网上游戏(手机游戏、计算机游戏)、网上广告、其他(网上支付、云端计算)等四大业务。只要一天在内地社交媒体继续领先,推广其他产品时也就能事半功倍。本周三(15日) ,腾讯将公布上半年业绩,以下为业绩重点。

1. 社交网络

社交网络简单来看假设主要为视频、音乐、及文学三大部份。腾讯2017年全年业绩报告中披露,腾讯视频为中国领先的视频平台,于2017年第四季移动端日活跃账户超过1.37亿,于2017年年末订购用户数超过5,600万。此业务2018年首季没有独立公布资料。

爱奇艺2018年4月在美国上市,它与腾讯视频皆为有足够规模业务又类似的中国视频公司。优酷也是内地领先视频平台,现时在内地视频网中排行第三,加上2016年被阿里巴巴收购了,财务披露数据透明度相对较低。

截至2018年6月底,爱奇艺总订阅会员为6710万,总付费会员达到6620万。惟在收入增长下,成本开支也同样增长,这令到经营上继续录得损失。腾讯视频同样录得亏损,故不会披露太多数据,但订阅人数及收入等数据仍然可作比较。

另一方面,7月被有报导指腾讯音乐最终选择了赴美上市,留意管理层会否就有关业绩有所著墨。至于腾讯文学基本上就是阅文集团($(00772)$.HK),已为港股上市公司,业绩清晰易见。 阅文集团早于8月13日公布业绩,市场预期了会有高增长出现,才能支持其近70倍的高市盈率。

若想对腾讯不同业务实际上有甚么公司及分公司有更多认识,可以到产品列表中查阅。

截料来源:腾讯官网》投资者关系

2. 网上游戏

网上游戏分为手机游戏及计算机游戏,作者只谈手机游戏因计算机游戏相信增长有限。2017年腾讯无论是纯利还是股价表现凌厉,主要靠在中国的<王者荣耀>及国外的<传说对决>成为爆款手戏,令市场对当下及未来腾讯的手游收入有所期待。2018年首季已经看到腾讯的手游收入同比升68%,环比升28%。

数据源:腾讯2018年首季业绩》第3页

然而,「成也王者、败也王者」,由于手游业务同时关系到集团整体纯利水平,在<绝地求生>虽然火热却未能商业化的这时刻,市场也开始放出对腾讯长线纯利增长放慢或是见顶的担忧。第二季除了要留意腾讯手游收入外,也要留意<绝地求生>及<堡垒之夜>的商业化计划,因为始终腾讯的市盈率也是需要纯利去支持。

此外,在<王者荣耀>及<绝地求生>火爆之下,每月独立设备使用量仍然维持在1至1.5亿水平,也代表对于MOBA类及竞赛类手游,中国市场大约也就是这个数目左右。未来若要争取更多收入,要考虑的就是1)吸引更多年龄层及地区的玩家、2)拓展出新类别又能收费的爆款手游、3)调高每名玩家付费课金的金额。

对于下半年的游戏推出,腾讯在《穿越火线:枪战王者》上加入荒岛特训模式,暂时实在不知能否为<绝地求生>未能商业化下作出补完。同时,在RPG系列较少爆款之下,下半年腾讯会推出《天涯明月刀手游》及《狐妖小红娘》。至于市场较为关心的IP则是《权利的游戏》,此连续剧目前在腾讯视频上播放量已达16亿,目前进度是预期2018年底或2019年初会推出《权利的游戏:凛冬将至》,仍有点远水平能救近火的感觉。

3. 网上广告及其他

网上广告方面,这一业务估计已有盈利能力,主要可透过腾讯视频、腾讯音乐、腾讯文学、及其社交平台去吸引不同的广告客户。2017年这部份收入增长66.2%,市场期望这部份收入继续有不错的增长。

广告是社交媒体一个重要业务。当初腾讯就是以QQ起家,到2018年首季使用微信及QQ的每月活跃人次达到10亿,奠下了其社交龙头的基础,令其他相关业务因为人与人的沟通连结,也更容易地发展出来。

同时,暂时没有太多人能估算到的是,微信旗下的小程序推出后实际上可以对广告业务收入提升多少。市场会对这部份数据有期待,若数据大好,也可以加强市场对腾讯社交龙头的信心。此外,社交网络连结用家,惟腾讯在短视频发展相对失利予抖音后,怎样部署打反击战,也是集团维持在未来保持社交龙头的重一环。

4. 其他

其他业务为腾讯2017年增长最快业务,包括网上支付(微信支付)及云端计算,相信2018年继续是增长引擎,也是长远发展时的亮点,首季已分别按年增长111%及100%。特别是支付业务已渗透至全中国每一个角落,只要继续发展下去,相信腾讯也要在业绩公布中将其独立列举出来。

除了要看腾讯在支付上是否能够进一步提升市占率外,综合来看若这分部的野蛮生长在2018年放慢得太快,也是对腾讯业务继续高增长再一次的质疑。

5. 会计制度的变更

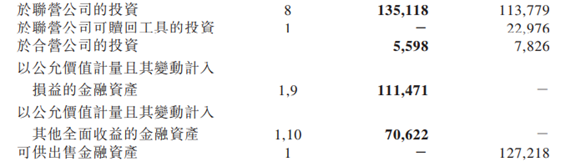

腾讯2018年首季开始更改了会计入账制度,将投资过的项目放入资产负债表中的新金融资产户口中,但这对找出腾讯投资过的项目影响不大。主要称之为「XXX投资」或「XXX的金融资产」。在非流动资产中可找到腾讯这些投资现时的价值:

数据源:腾讯2018年首季业绩公告》19页》非流动资产

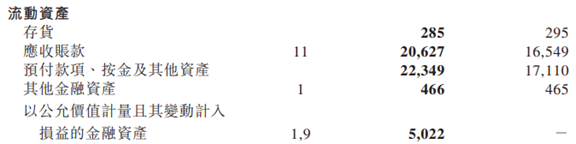

在流动资产中也可找到腾讯这些投资现时的价值:

数据源:腾讯2018年首季业绩公告》19页》流动资产

第二季中港股市表现相对疲弱,这会否令到腾讯投资的公允值计价有多少影响,也是市场另一看点。从简单的估值判断上,腾讯还未上市的投资项目基本上估值都不会下调,上市后的投资项目则会随股会而波动。那么从目前所看,已分拆上市的投资业务不算特别多,包括阅文集团(772.HK)、易鑫集团($(002858)$.HK)等市值都不算太大,估计暂时问题不大,惟当腾讯音乐也分拆后,腾讯也正朝科网控股集团发展,投资题材吸引力会被减弱,可谓「今日之荣耀、明日之毒药」。

6. 业绩预估

腾讯如其他科网股一般,在业绩中都包括大量非经常收入及支出等项目。因此,若是一般投资者要看其核心纯利表现,最快的方法是看非通用会计准则盈利。从这个角度看,腾讯首季纯利同比及环比分别升29%及5%,老实说也真的只属中规中举。

第二季在业绩估算方面,市场预期第二季调整后纯利介乎181至202亿人民币,中位数为193亿人民币。至于今年首季调整后纯利为183亿人民币,环比增长同样是中规中举的5%。

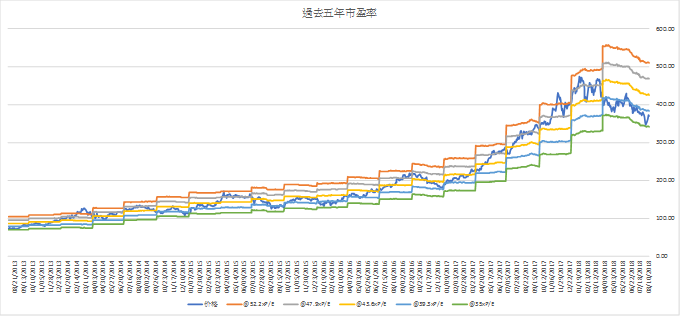

7. 历史估值

那么假设上半年调整后纯利真如预期的193亿人民币,加上首季调整后纯利183亿人民币。再以每季环比增长5%,2018年估算纯利为771亿人民币。按1人民币兑换1.15港元,2018年估算纯利为886亿港元。以腾讯370港元的35232亿港元市值看,经调整市盈率纯40倍。

从过去五年腾讯的市盈率可见,40倍市盈率为较低的水平(蓝色线),特别是2017年市场都愿意给予较高市盈率。但考虑到过去集团也曾在较低水平徘徊并浴火重生,笔者仍愿意相信腾讯在各未盈利业绩变现后,终有一天可以挨过低潮期。

至于股价转势的触发点,除了集团自己经营改善外,还要视乎「北水」何时停止不理性的大量沽出腾讯,否则短线腾讯沽压未必就可以在半年业绩公布后完结。

欢迎关注作者的微信公众号:港股独角兽。 #腾讯发财报看多or看空#

精彩评论