虎友,你好

欢迎来到期权希腊值专栏第四期,我们在上期文章中向大家介绍了theta系数,也总结了期权的时间价值相关的几条投资规律,但是结尾我们提到,虽然theta恒为负数,时间价值会随着到期日临近持续衰减,但是很多投资者在实操中发现,期权的时间价值在到期日临近的时候反而增加了,这又是为什么呢?

今天我们通过学习期权另外一个希腊值---Vega值来解决这些问题,首先我们来看什么是期权的Vega值。

一、什么是期权的Vega值?

所谓Vega值,代表的是波动率的单位变动对期权价格产生的变化,因为波动率通常用百分比来表示,所以Vega即代表波动率每变化1%,对期权价格变动多少钱。

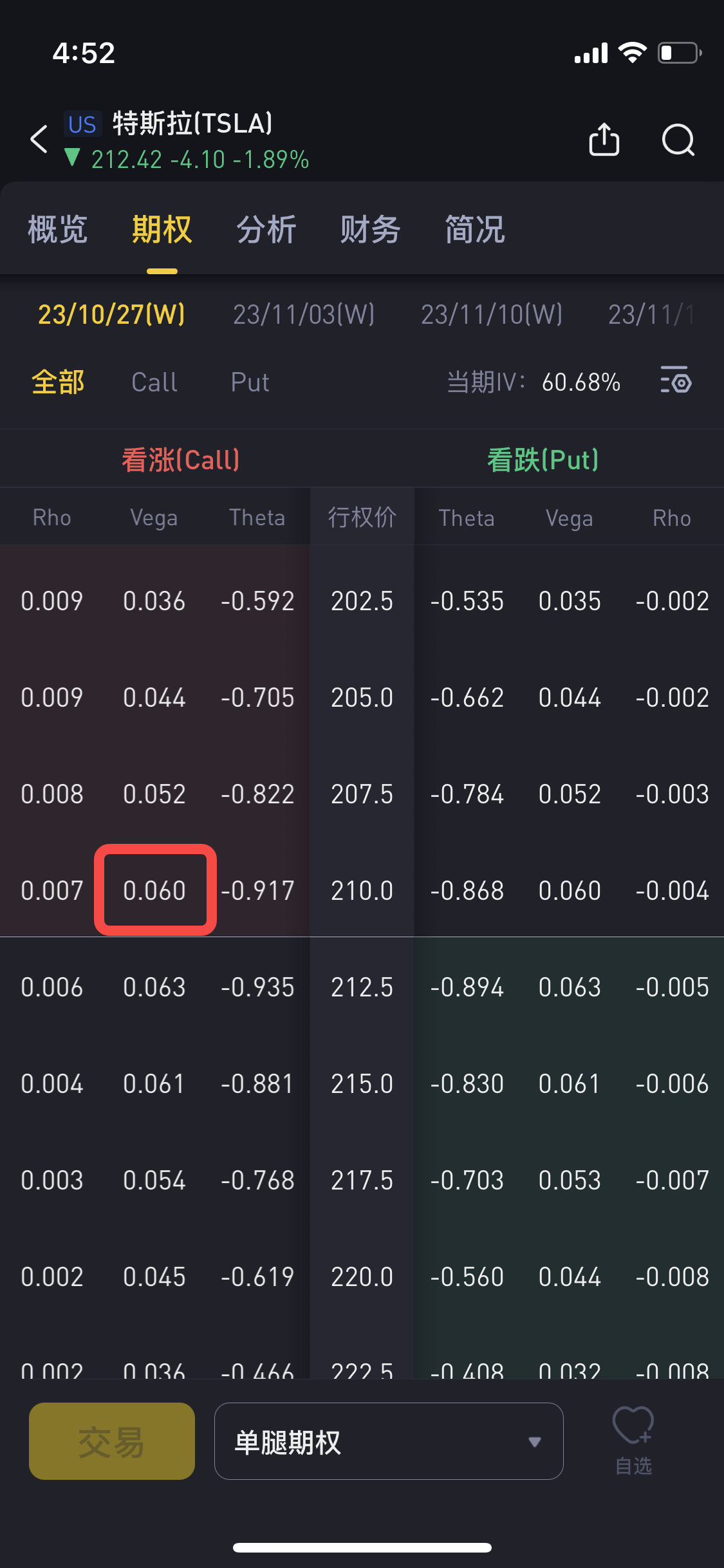

举个例子,目前特斯拉23年10月27日到期的执行价为210美元的看涨期权,Vega值为0.06,这就意味着在其他条件不变的情况下,当特斯拉的股价波动率上升1%,该期权的价格就会上升0.06美元。

明白了基本原理之后,那么Vega值有什么样的特性呢?

类似于gamma值和theta值,平值期权的Vega值也是最大的,原因在于标的股票波动率只需要稍微变动就可能使平值期权变为实值期权,同时由于gamma加速度的作用使得期权价格变动很大。

并且同等条件下,到期日越短,Vega值就越小,因为越临近到期日,期权获利或者亏损的可能性就愈加确定,此时即使标的资产波动变大,也很难影响期权的价格了。

问题来了,基于这两个特性,如何解释我们开头提到的问题,为什么时间价值会随着到期日临近持续衰减,但是为什么在实操中很多却增加了呢?

要回答这个问题,就不得不提到,Vega值和时间价值之间的关系了。

二、Vega和时间价值的关系

我们在上篇文章Day 3.到期日越长,时间价值越小,你敢信?讲过,时间价值会随着到期日临近而衰减,但是除了时间这个因素之外,时间价值还受隐含波动率影响,隐含波动率变大的时候,时间价值也会变大,举个例子,今天是2023年11月1号,投资者买入了一个2023年12月1号到期的执行价为100美元的虚值看涨期权,标的资产现价90美元,权利金10美元,内在价值为0,时间价值是10美元。

如果该期权的背后的标的资产并没有较大波动,那么不出意外,随着12月1号的临近,时间价值是会单调衰减至0的,但是如果在这期间,标的资产出现了较大的波动,那么该期权的价格是有可能因此上涨的,比如标的资产在11月20号从90美元上涨至98美元,此时虽然该期权内在价值仍然为0,但是价格却上涨至了12美元,而时间价值也因此变成了12美元,时间价值因为波动率的变化而增加,这在实操中是非常常见的。

可是为什么波动率上升,时间价值会增加呢,要明白这一点,首先要知道时间价值的本质是什么,所谓时间价值,其实就是未来期权获利的不确定性,不确定性越大,时间价值就越大,而这个不确定性受两个因素影响:一是时间,时间越长,不确定性也就越大,时间价值就越大。二是波动率,波动越大,不确定性也就越大,时间价值也越大。

所以,即使到期日越来越近,但是只要波动率上升,时间价值都有可能不减反增的。

而Vega反映的是波动率变化一个百分点,期权价格变动多少钱,其实就是时间价值变动多少钱,所以,正是由于Vega的作用,才使得买方在持有期权期间,可以享受波动率上升带来的时间价值的增加。

明白了Vega的基本原理之后,我们应该如何利用Vega值来赚钱呢?

三、如何利用Vega做期权策略?

赚钱之前,先说一下如何避免亏钱,当Vega很大的时候,尽量不要做买方,因为此时买期权,即便赌对了方向,也可能因为Vega的变小,导致赚不到钱。

最典型的一个例子就是赌财报,一般在财报发布前,因为不确定性加大,隐波会变大,Vega也会升高,此时期权会变得非常贵,而财报发布之后,通常期权的隐波和Vega会迅速减小(具体看下图),期权的价格也会迅速缩水,所以即使赌对了方向,也可能因为期权价格的迅速缩水,导致不赚钱。

更别提赌错了风向,损失会更大,所以,在Vega很大的时候,尽量不要去买期权。

如果想赚波动率收敛的钱,可以考虑做跨式和宽跨式策略来做空波动率和Vega,这两个策略我们在组合期权课中的策略3: 涨跌都能赚钱?--跨式期权策略&实操和策略4:大波动下的低成本套利---宽跨式期权策略&实操中大家详细介绍过。

好了,今天的内容就到这里啦,如果你觉得这篇文章对你有帮助,欢迎点赞转发,你将赢得虎币!

精彩评论

两个特性:1、平值期权的vega值最大;2、同等条件下,到期日越短,vega值越小