每周周日我会给大家复盘一下上周的市场。

📈 市场回顾

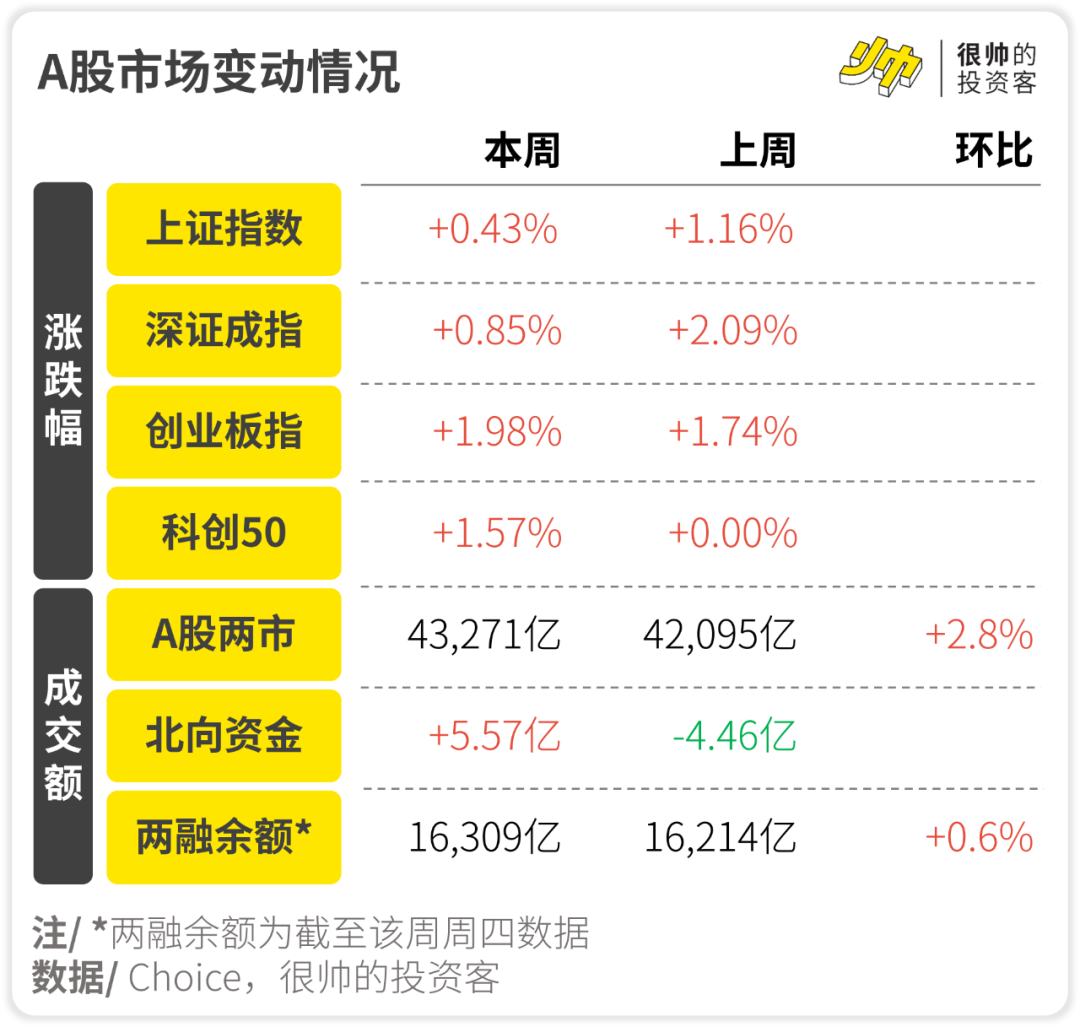

先来看看指数和交易数据——

周五美国的非农数据出炉后,终于破天荒一次没那么强劲,实际数低于了预期。

今年美国经济一家独大、频频超预期的背景下,美债利率飙升,美股时不时调整一点,美元势头迅猛,全球资金追逐美元资产。

现在,美国劳动力市场疲态初显,美联储不需要加息,美债利率失去继续向上爬的动力。

这对全球股市都是个好消息,尤其是对海外流动性敏感的港股。

像是我 周四 给大家提到的恒生科技,周五随即怒涨了3.25%。

一鲸落,万物生。

A股今年也盯着美债找寻背锅对象,实际的联系有多少不好说,情绪上这座大山总算是被拿掉了。

此外,周末万科出来发声,周一要和深圳国资委国资委相关领导联合举行线上会议。

此前担忧地产宽松政策不给力,有向大开发商传染风险的担忧能暂时得到缓解。

股市大雷被拆掉了,情绪修复还是短期内的主线。

🌡️ 指标情况

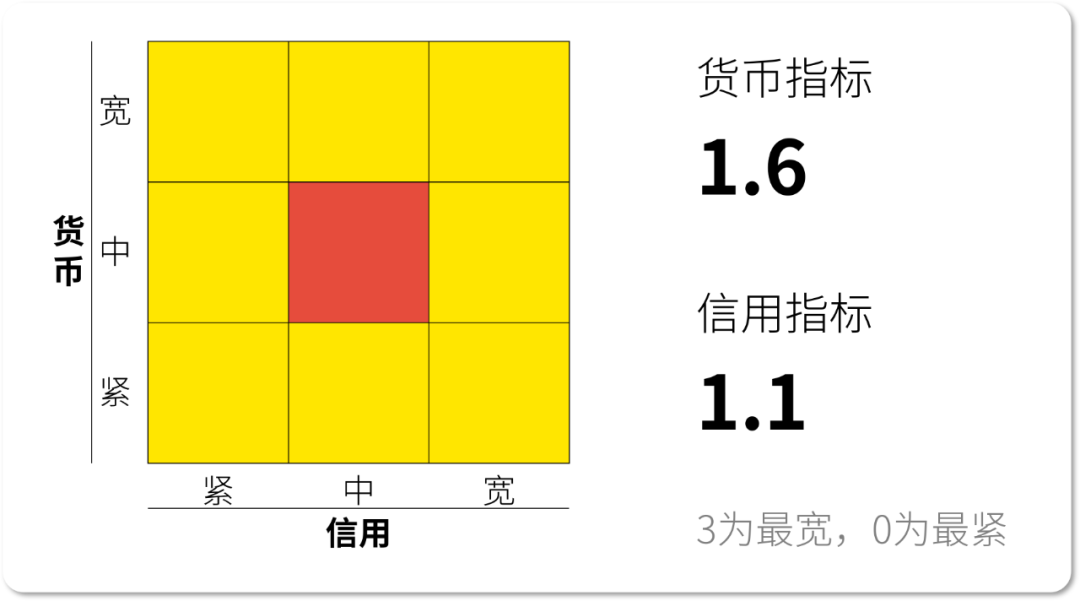

九维狐策略是基于货币信用框架的大类资产轮动的量化策略。

“货币信用框架”是比“美林时钟”更符合国情的大类资产配置框架,其核心逻辑是“周期论”。

通过对大量历史数据的统计,这个框架按照货币与信用两个维度,挖掘了不同阶段回报率最高的资产类别。

目前的货币与信用指标如下——

🤑 货币指标:1.6

央行转向,净回笼了流动性,货币指标下跌到1.6。

大量政府债券发行不断,市场预期11月中央行超量滚动麻辣粉,释放流动性。

未来为了支持地方债顺利发行,维持货币偏松还是大概率事件。

💳 信用指标:1.1

9月 社融 新增4.1万亿,存量同比增长9%,如我们预期一样开始有企稳的苗头了。

信用指标维持在1.1不变,在紧信用边缘徘徊。

不过,人大常委会批准可以提前使用明年专项债的额度后,四季度债券发行速度会开始加速。

⚔️ 定投操作

经济数据开始显现弱企稳迹象,少不了稳增长政策支持。

货币、地产、财政政策都已经开始放松。

中美关系也有缓和迹象。

近期货币和信用指标都维持在中性区间,信用指标有向下突破紧区间的势头。

整体政策环境虽然利好风险资产。市场继续调整的风险降低。

本期继续新增投资10,000元(通过定投功能完成,具体步骤可以参考 这里 的Q6)。

其中100%投资至“九维狐权益”组合,0%投资到“九维狐固收”组合(恢复权益的定投)。

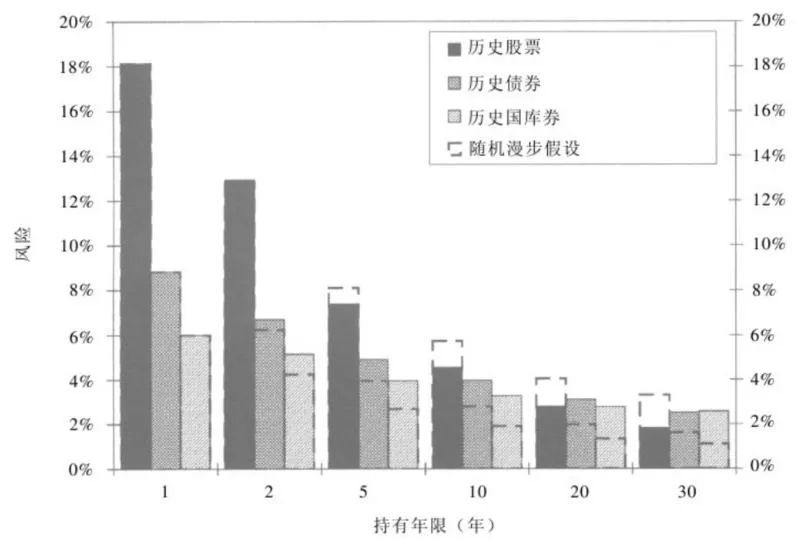

另外,也提醒下:投资股票等风险资产,自然还是尽量用长期资金的好。

学术上来看也是有依据的——

Wharton的教授Jeremy J. Siegel在《Stocks for the long run》一书中统计了过去200年股票、债券和国债的风险(用的是标准差),发现如果持有期限足够长(20+年),那么持有股票的风险反而更小。

图/ 《Stocks for the long run》

🤑

“Greed is good.”

⚠️ 风险提示:外围风险加剧市场波动;策略模型失效。

📌 免责声明:以上方案仅为示例,投资者应根据自身的资金情况、风险承受能力,合理安排投资计划。市场有风险,投资需谨慎。投顾机构不保证以上基金投资组合策略一定盈利以及最低收益,也不做保本承诺。

精彩评论