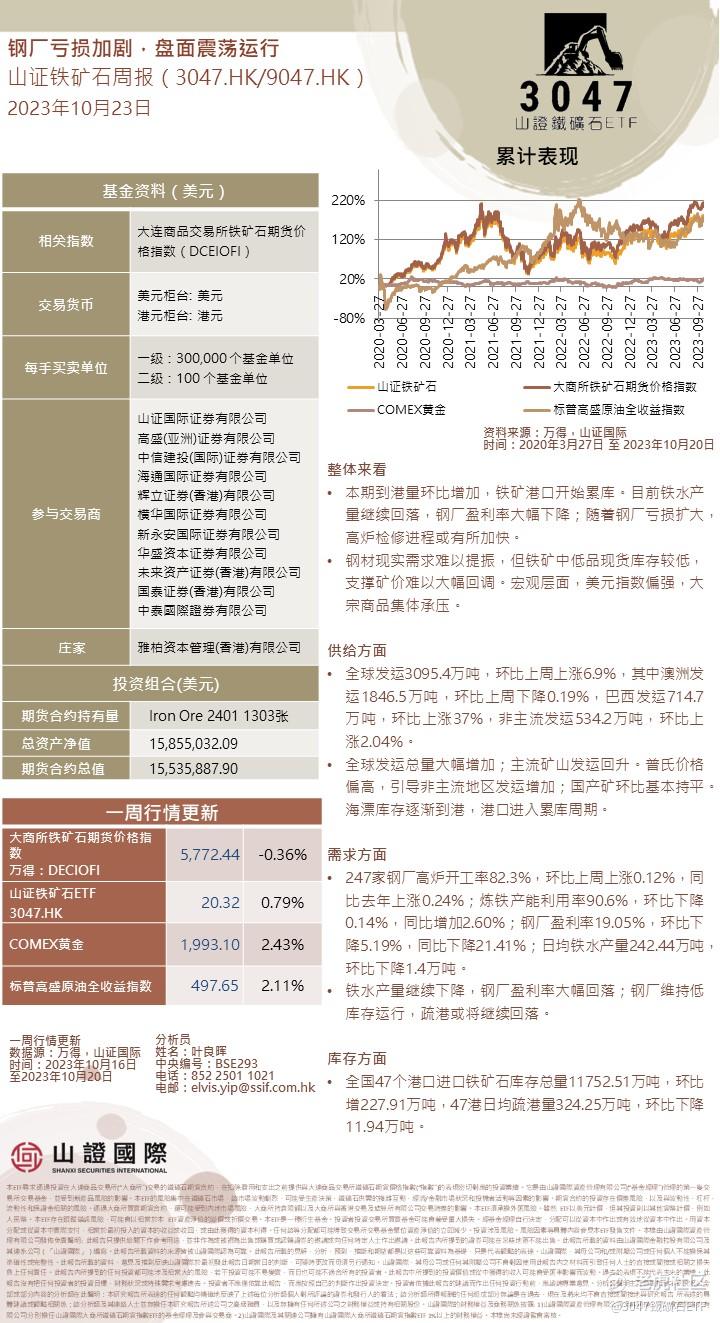

整体来看

• 本期到港量环比增加,铁矿港口开始累库。目前铁水产量继续回落,钢厂盈利率大幅下降;随着钢厂亏损扩大,高炉检修进程或有所加快。

• 钢材现实需求难以提振,但铁矿中低品现货库存较低,支撑矿价难以大幅回调。宏观层面,美元指数偏强,大宗商品集体承压。

供给方面

• 全球发运3095.4万吨,环比上周上涨6.9%,其中澳洲发运1846.5万吨,环比上周下降0.19%,巴西发运714.7万吨,环比上涨37%,非主流发运534.2万吨,环比上涨2.04%。

• 全球发运总量大幅增加;主流矿山发运回升。普氏价格偏高,引导非主流地区发运增加;国产矿环比基本持平。 海漂库存逐渐到港,港口进入累库周期。

需求方面

• 247家钢厂高炉开工率82.3%,环比上周上涨0.12%,同比去年上涨0.24%;炼铁产能利用率90.6%,环比下降0.14%,同比增加2.60%;钢厂盈利率19.05%,环比下降5.19%,同比下降21.41%;日均铁水产量242.44万吨,环比下降1.4万吨。

• 铁水产量继续下降,钢厂盈利率大幅回落;钢厂维持低库存运行,疏港或将继续回落。

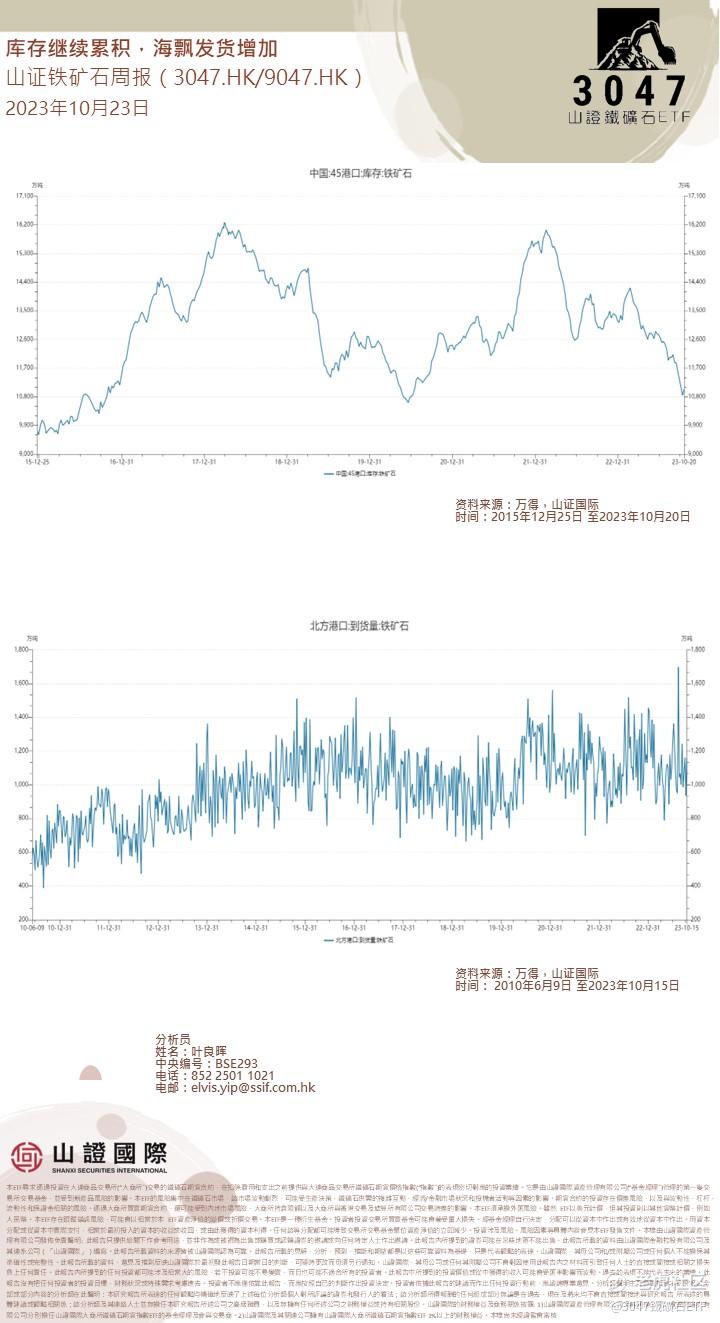

库存方面

• 全国47个港口进口铁矿石库存总量11752.51万吨,环比增227.91万吨,47港日均疏港量324.25万吨,环比下降11.94万吨。

本周A股周报:

特别国债纳入赤字对市场两大利好:

其一,经济预期增速,前期政策对市场都短期效果,核心在于流动性、风险偏好改善,分子端预期没有实质性改善,市场信心始终没有得到根本性变化。特别国债,四季度,1万亿,提前干,2024GDP预期有望上修,朝着5%去。

其二,特别国债纳入赤字,顺势突破3%,解放思想。应对疫情疤痕效应,还得财政,还得中央首先加杠杆,对后续中央加杠杆力度、纬度更多期待,中国的扩表之路正在路上。

关注点未来几周:

1. 五年一度金融工作会议,重点关注债务化解方案、体量。大概率以旧换新、重点区域支持能看到。一旦落地,也将进一步缓解分子端担忧。

2. 11.3美联储议息会议,11月中APEC会议领导人见面否是关键。风险偏好、流动性改善催化之一。

3. 美债近期从4.8%到5.0%,更多反应避险情绪,纯经济基本面增长我们认为中枢4.5%左右(参考04-07经济情况)。后续动态关注地缘政治冲突。

4. 方向:️经济预期修复、化债方向。可考虑油气、银行、城投等重点方向。️科技是中期主线,核心围绕“华为”系、数据要素、机器人等布局。

$兖矿能源(01171)$ $中国银行(03988)$ $云南城投(600239)$

全球资金市场周报:

1) 日本央行周二宣布了一项计划外的债券操作,旨在减缓日本政府债券(JGB)收益率的上升趋势,该收益率曾一度创下十年新高。日本央行提议从周三起购买3000亿日元(合20亿美元)5至10年期债券和1000亿日元10至25年期债券。

2) 欧洲10月PMI初值低于预期,其中制造业为 43(低于9月的43.4,低于华尔街预测的43.7),服务业为47.8(低于9月的48.7,低于华尔街预测的48.6)。该地区经济加速下滑,私营部门产出以十多年来最快的速度下降(新冠疫情除外)。

3) 高级政府官员表示,拜登政府担心以色列在加沙缺乏可实现的军事目标,而且以色列国防军尚未准备好以可行的计划发动地面入侵。

4) 尽管华盛顿试图避免一场更广泛的地区战争,美国加大了针对伊朗的言辞,表示将追究德黑兰对其在中东的代理人对美军发动无人机和火箭袭击的责任。

5) 国际能源署首次预测,随着电动汽车需求的增长和中国经济的降温,全球石油需求将在十年达到顶峰。根据其年度《世界能源展望》,该机构还连续第四年下调了天然气消费预测。

精彩评论