虎友们好,本文章由美国汇盛金融首席经济学家,纽约大学兼职教授陈凯丰以及长江商学院教授曹辉宁共同完成。

最近中东局势因为巴以冲突而恶化,全球投资人也被这一场突如其来的危机而影响巨大。我们希望通过分析全球金融市场的数据来帮大家解读一下其影响。

一、原油、黄金和外汇市场

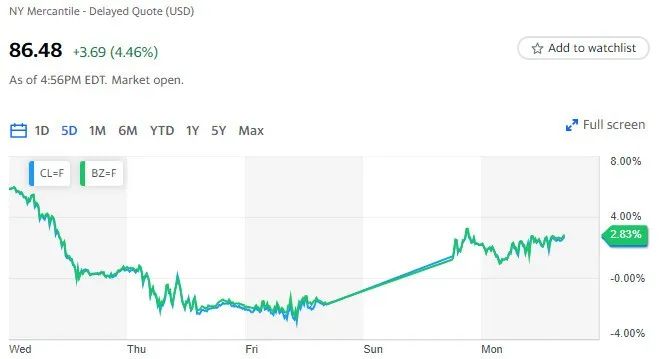

中东地区出产大量原油和天然气,每次中东的地缘政治恶化后,都会出现原油价格的大幅上升,也就是地缘政治溢价,这一次也不例外。10月7日(周六),战事爆发后,周日晚上原油期货开盘就有大幅上涨4.5%。但是,华尔街很多基金经理和卖方分析师普遍认为原油市场的反应低于预期。

如果比较上一次沙特的油田遭到袭击的时候,原油直接是跳空上涨了12%。我们认为这一次的反应显得低于以往的原因有如下几个原因:

首先,9月份原油价格已经因为沙特和俄罗斯的减产而大幅上升。和几个月前价格相比,原油已经上涨了30%,很难再继续大涨。

其次,目前由于美联储、欧洲央行等的快速加息,全球经济增长放缓,甚至明年进入衰退的可能性巨大。国际货币基金组织和世界银行在上周的摩洛哥年会上刚刚调低全球经济增长率。在需求端放缓的前景下,原油基本面很难支持价格大涨。

第三,前几次中东地缘政治危机的参与方多数是国家级别,投资人的担忧度较高。这一次加沙地带和以色列的冲突两方相对而言不属于国家层面的冲突。全球市场投资人认为双方的实力差距悬殊,应该不会恶化成地区性冲突。

原油价格在本次冲突爆发前后5天的反应

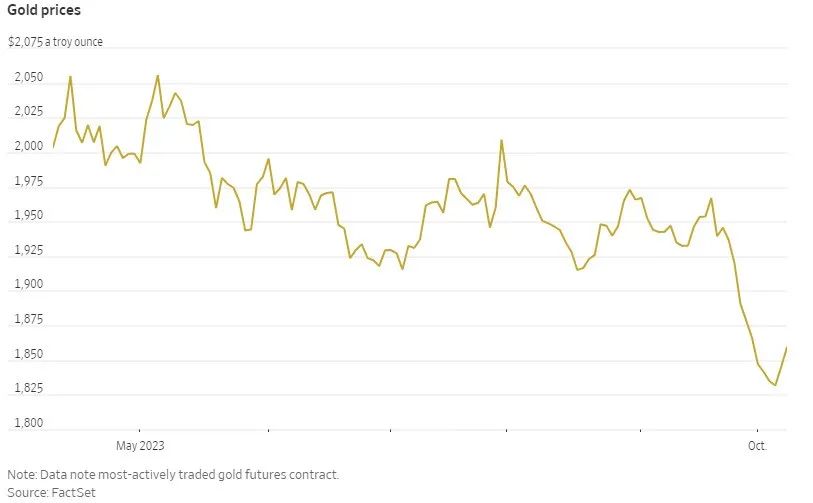

从历史先例来看,每一次地缘政治紧张都会反映在黄金市场。这一次也不例外。黄金在冲突爆发后第一天上涨了1.6%。在爆发后一周上涨了5.4%。可以说,黄金的反应至少在短期是非常符合预期的。最近几年由于美元强势,黄金的表现让全球投资人非常失望。在新冠疫情爆发,全球通货膨胀高涨的环境下,黄金出乎意料的疲软。这一次的黄金表现可以说夺回了避险工具的传统名誉。

最近半年的黄金价格走势

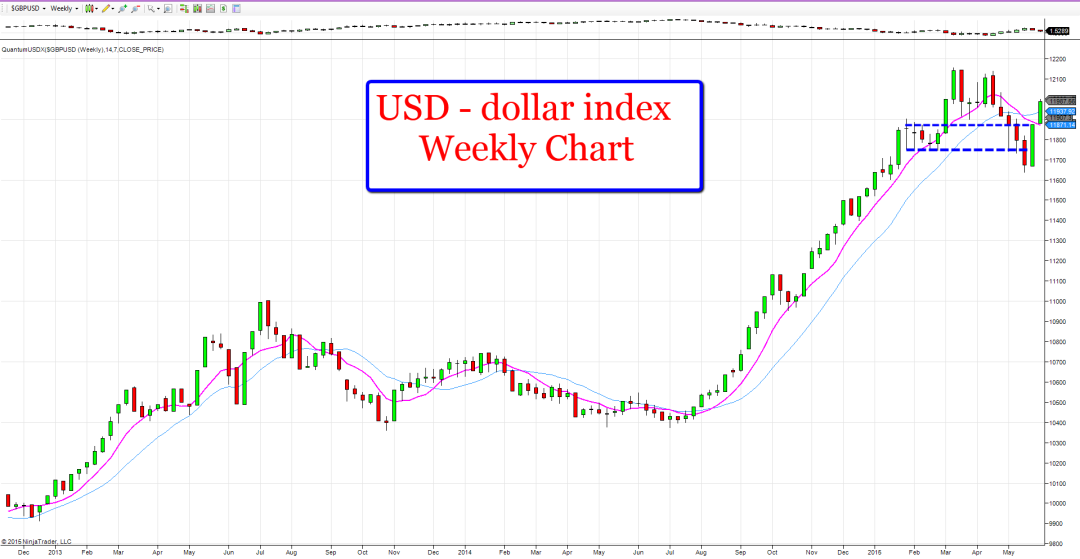

从外汇市场来看,投资人的反应比较复杂。首先,传统的避险货币瑞士法郎,日元的波动极小。而美元指数则有一定的升值。可以说,在地缘政治复杂的今天,很多过去适用的规则已经不再适用。美元对于欧元的升值可以用欧洲资金为了避险而流入美国来解释。日元的反常规的不再升值,有可能反映的是目前日本的和全球各国不合拍的零利率导致避险资金都不愿意到日本了。毕竟美国欧洲的无风险利率5-6%对于日元的对冲成本太高了!

美元指数走势图

二、以色列金融市场

开战以后,以色列的金融市场进入全面避险模式。周一,特拉维夫证券交易所(TASE)波动加剧,以色列股市指数周一下跌7%。属于创纪录的单日下跌。以色列的上市公司中金融股和科技股非常多,而且大量属于小市值股票,受到流动性影响比较大。不过值得一提的是以色列的很多网络股安全相关公司股价逆市上涨。这一次地缘政治的冲突一开始是在互联网上爆发,让很多投资人认为今后可能在网络安全上的投入会加大。以色列最近几年发现了不少天然气,离岸的油田开采发展欣欣向荣。这一次冲突爆发后,雪佛龙石油公司在以色列的油气田被迫停产,也对以色列的经济增长是一个负面事件。

战事爆发后,以色列货币谢克尔兑美元汇率跌至3.92,为2016年以来的最低水平,随后小幅上涨。以色列央行表示,将出售价值高达300亿美元的外汇储备,以稳定货币并“为市场的持续正常运转提供必要的流动性”。以色列央行在一份声明中表示,如果需要,将额外提供150亿美元的支持,并表示将“继续监控事态发展,跟踪所有市场,并在必要时使用可用的工具采取行动。”以色列中央银行行长阿米尔·亚龙周三表示,他将延长任期至少到目前的紧急状态结束,以帮助应对以色列经济在战争期间面临的挑战。他的五年任期原定于今年年底结束。以色列央行除了声明“鉴于紧急情况以及以色列经济在这个困难时期面临的挑战,他(亚龙)接受延长任期的请求,至少直到紧急状态结束。以色列是一个高度外向的经济体,这一次战火对于实体经济的冲击不可低估。大量预备役人员都被召回到军队,应该会导致制造业和服务业的产能下降。同时大规模的军费投入也必然会导致政府的财政支出上升,预期税负上升。在与哈马斯发生冲突后,以色列政府可能需要分配额外资金用于应急响应和重建工作。这些支出可能会给政府预算带来压力,并可能导致财政赤字。

与哈马斯的冲突或紧张局势加剧可能会阻止游客和外国投资者访问以色列或在以色列投资。这可能会对旅游业、酒店业和房地产等行业产生负面影响,进而对更广泛的经济产生连锁反应。由于在易受火箭袭击或恐怖事件影响的地区生活或经营的风险较高,以色列企业和个人的保险费用可能会增加。这可能会给民众和企业带来额外的经济负担。当然,美国等国家向以色列提供的国际援助和支持可能会减轻一些财务影响。然而,对外援助和援助的程度可能会有所不同,国际社会的反应可能会影响整体金融状况。

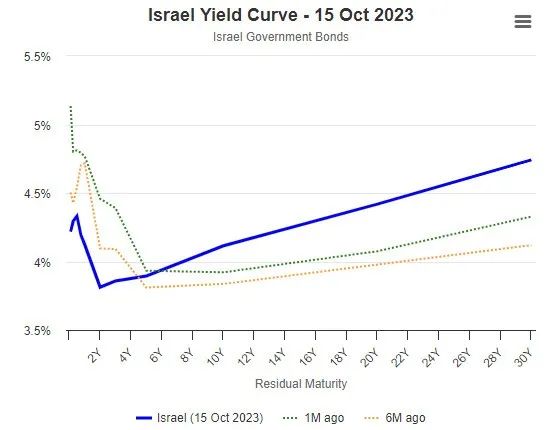

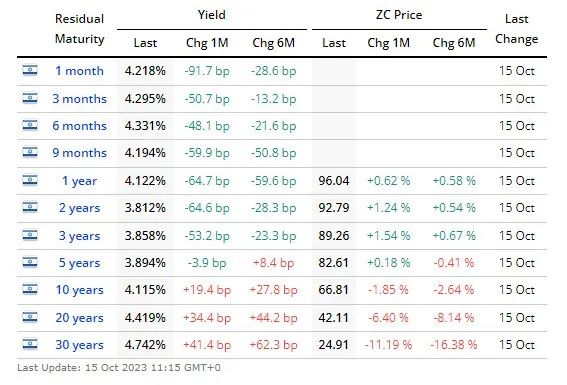

以色列的债券市场,特别是国债市场的变动也很有信息量。根据标准普尔机构的数据,以色列的信用评级为 AA-。截止2023年10月15日,以色列10年期政府债券的收益率为4.115%。10年期与2年期债券利差为30.3个基点。长期与短期期限的正态凸性。央行利率为4.75%(最后一次加息于2023年5月)。当前5年期信用违约掉期报价为57.23,隐含违约概率为0.95%。可以说战事爆发后,以色列的国债曲线开始陡峭化:短端利率大幅下降,避险资金涌入以色列国债。长端利率上升,预示战争支出导致通货膨胀预期上升。

以色列10月15日国债收益率曲线和一个月前,六个月前的比较

以色列一个月,三个月,六个月等等到30年国债收益率情况和历史比较

三、欧洲、亚洲和美国的金融市场

欧洲国家是距离以色列最近的大型经济体。欧洲经济在今年增长疲软,德国经济已经进入衰退之中(可以参考作者之一陈凯丰在最近写的关于欧洲中央银行对于欧洲经济展望的讨论文章)。欧洲股市可以说在中东战火爆发后雪上加霜。周一欧洲各国股市开盘也下跌,在交易员消化了战争消息后小幅企稳。其中法国CAC 40指数下跌0.6%,德国DAX指数下跌0.7%。受石油公司股价上涨的支撑,伦敦富时100指数小幅上涨0.03%。

在亚洲,投资者最初的反应不一。在中国大陆,上证综指在叠加国庆中秋假期周后重新开盘后下跌0.4%。很难说A股的波动与中东形势有直接关联。与此同时,澳大利亚S&P/ASX 200指数收高0.2%。卡塔尔表示有可能减少天然气出口的新闻出现后,从某种程度上来看,澳大利亚出口的天然气,矿产粮食的需求可能是上升了。香港恒生指数在因台风而暂停交易后恢复交易后上涨0.2%,而日本和韩国市场周一因假期休市。

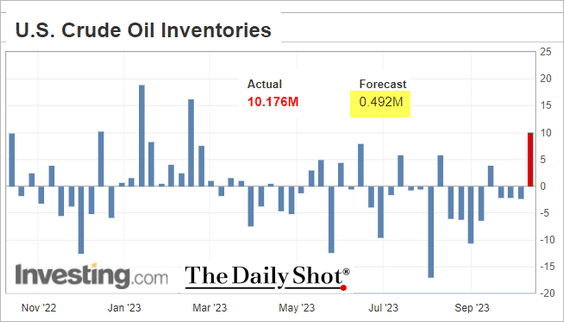

离中东地区比较远的美国股市在周一开盘后下跌,但收盘上涨。随后整体美股是震荡行情。华尔街的股票基金经理认为大方向风险被遏制,同时能源板块,防务板块有所上涨。在华尔街股市反应平平的情况下,债券市场的反应更为激烈。和黄金大涨同步发生的是美国国债大涨,特别是长期国债飙升。很明显全球投资人在做一个避险操作,买入美国国债。当然最近的美国原油库存超预期的猛增一千万桶存货也让投资人非常困惑。有可能经济增长真的开始放缓了,这样对于美国国债也是一种利好。

美国最近原油库存大幅上升1千万桶

四、数字货币市场

数字货币的定位在过去几年变化极为频繁。曾经在2022年比特币和纳斯达克指数高度相关。甚至爆出全球最大的数字货币交易所之一用20亿美元保证金做空纳斯达克指数期货来对冲比特币的下跌风险。但是这个逻辑在今年上半年被证伪。纳斯达克开始大涨的六个月基本上比特币在原地踏步。比特币也曾经被假设为数字黄金。在2021年黄金大跌的时候,很多人把原因归结于:”用黄金避险的投资人转投比特币了“。

这一次中东战事爆发后,比特币小幅下跌,让大家大跌眼镜。其中部分原因是媒体报道周一以色列政府在几个中心化数字货币交易所里冻结了属于哈马斯的比特币等数字货币。全球投资人对于数字货币的规避监管的能力有所怀疑,有可能会将数字货币转向去中心化钱包,并导致数字资产的流动性降低。遗憾的是,我们目前还没有机会看到最近一周的数字货币市场的资金流动情况。

五、展望

考虑到美国美联储推动的高利率,乌克兰俄罗斯战争的僵局,中东的动荡,中美贸易摩擦,美国国会中共和党领导层混乱的内部政治,美国股市正面临危险的临界点。我们预计今年余下时间和明年初将会出现惊涛骇浪,全球金融市场很快有可能会出现调整。我们建议投资人需要分散风险,在各大类资产上注意敞口,注意现金流管理,规避极端事件。

最近有一种观点认为由于油价可能会上涨,导致国债利率继续上升而去做空国债。实际上最近三个月内美国整体消费者物价指数 (CPI) 上涨35个基点,但核心消费者物价指数 (CPI) 仅上涨3个基点。此外,汽油价格上涨可能会严重抑制低收入消费者的行为,从而削弱经济需求。因此,人们不应认为油价上涨会导致央行立场更加鹰派。最近的中东局势实际上证明避险需求会导致短期利率下降。

最近中东局势因为巴以冲突而恶化,全球投资人也被这一场突如其来的危机而影响巨大。我们希望通过分析全球金融市场的数据来帮大家解读一下其影响。

精彩评论