开特股份是今年北交所继锦波生物、鼎智科技之后的又一个重要公司。其共同特点是上市前争议较大、业绩高增、新兴产业隐形冠军、公司具有稀缺性、机构关注度高、战投机构踊跃、上市时动态估值较低。

不过,其稀缺性可能无法与曙光数创、锦波生物等相比,可能更类似骏创科技、利通科技等股,胜在低估值、业绩高增长。

开特股份地处武汉,是国内知名汽车热系统产品提供商,主要产品包括温度传感器、光传感器、调速模块等,其车用系列传感器产品销售收入位居行业前三,服务客户超过200家,包括比亚迪、上汽集团、广汽集团等汽车整车厂,小鹏、高合等新能源车企,广州电装、法雷奥集团、松芝股份等国内外知名汽车热系统厂商。

一、爆点

1、机构关注度高

国庆前一天上市后,开特股份13日就迎来了泰康公募、泰康基金、华夏基金、天弘基金、工银瑞信基金、秉辉基金、申万研究所、东莞证券、西南证券、中泰证券、贝寅资产、武汉华工创业投资有限责任公司等12家机构的调研。

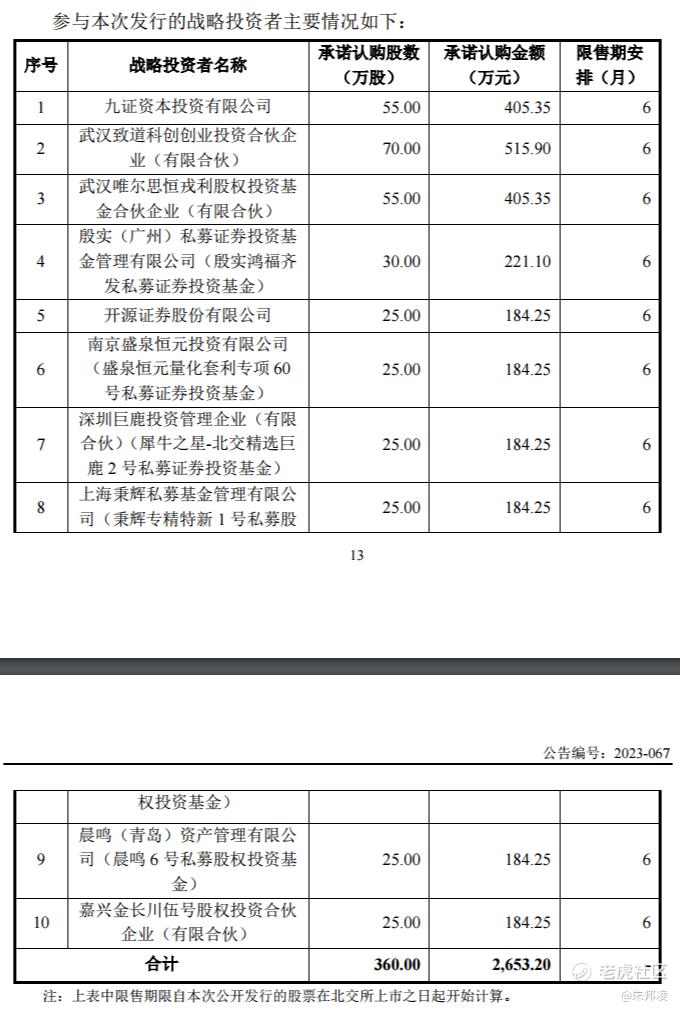

参与发行的战略投资者众多,配足10家,基本都是投资北交所的知名机构,包括犀牛之星。

2、赛力斯供应商

公司是否有向华为问界供应产品?公司在机构调研中回复:公司是赛力斯产品供应商,但目前对其所产生收入较小。

公司是小康汽车最早的供应商,和比亚迪一样,现在也在持续和赛力斯,也就是之前的小康汽车合作,之前的量不大,所以没有做重点宣传。

3、比亚迪为第一大客户

公司在机构调研中表示, 2005 年开始与比亚迪合作,与比亚迪保持18 年合作历史。报告期内,公司对比亚迪收入保持了较快增长,目前公司与比亚迪仍保持良好的合作关系,比亚迪汽车销量的增长,可以相应带动公司产品收入的增长。

2022年比亚迪晋升第一大客户,对其销售收入占比为25.4%,金额达1.3亿元。报告期内对比亚迪销售收入快速增长,分别为2,017.89万元、4,228.19万元、1.31亿元。

4、特斯拉起量

公司 2022 年开始向某北美新能源汽车品牌供应执行器类产品,目前已通过开发其他客户以二级供应商的方式向其增加了产品供应,主要涉及执行器类产品。

2022年5月开始给特斯拉供货,形成了不到1000万的收入,未来应该可以大增。

5、车用系列传感器收入位居国内前三

公司客户包括:比亚迪、上汽集团、广汽集团、中国一汽、吉利集团、长城 汽车、长安汽车等汽车整车厂;威马、小鹏、高合等新能源汽车造车新势力;广州电 装、翰昂集团、捷温集团、法雷奥集团、松芝股份、三电控股、马瑞利、南方英特、 爱斯达克、豫新等国内外知名的汽车热系统厂商,并被比亚迪、松芝股份、广州电 装、南方英特等客户评为优秀供应商。

6、自研芯片

温度传感器核心技术及工艺优势:温度传感器的核心部件 NTC 热敏电阻器件的制备具有较高的技术门槛,国内仅有 较少公司掌握了成熟的制备工艺。公司掌控了传感器类产品所有核心环节的制造工艺 流程,公司拥有 NTC 温度传感器开发的能力,同时也掌握 NTC 温度传感器的芯片配方调制、烧结、切片、封装检测的完整流程,通过产业链的完整覆盖,既可以较好的 控制成本,又可以保证产品具有更好的一致性和稳定性。

公司老板是华南理工大学毕业。郑海法,开特股份董事长,1987年,从华南理工大学毕业的他在武汉一家国营厂当了一名技术员,29岁辞职下海,1996年10月,注册成立湖北开特传感技术有限公司(开特股份的前称)。

作为全国最早开设汽车专业的高校之一,华南理工大学在汽车领域已深耕四十多年," 华工系 " 企业已占领新能源汽车领域的整车制造及多个关键环节," 华工人 " 亦占据新能源汽车企业负责人的半壁江山,打造了闻名业内的华工系 " 造车产业链 ",如今已经成为中国智能新能源汽车技术的中流砥柱。

除了早已广为人知的广汽集团董事长曾庆洪、小鹏汽车董事长何小鹏、威马汽车董事长沈晖、长安福特总裁何晓庆、创维汽车创始人黄宏生、宁德时代董事长曾毓群、亿纬锂能董事长刘金成等汽车界领袖,还有诸多像巨湾技研董事长黄向东、华锋股份董事长谭帼英、大洋电机董事长鲁楚平、通达电气董事长陈丽娜、璞泰来创始人梁丰、广汽研究院院长吴坚、比亚迪技术总监陆国祥、原一汽技术中心副主任刘蕴博、东风柳汽乘用车技术中心副主任黄东杰、铝合金轮毂之父张新颖、中集车辆股份公司 CTO 李晓甫等中国汽车产业的中坚力量。近年来,正是这些 " 华工系汽车人 " 一起推动了中国汽车产业的飞速转型,助力中国汽车品牌崛起。

一句话,开特老板技术出身,并且在汽车领域人脉广。

7、智能驾驶概念

自动驾驶相关的产品:方向盘转角传感器。自动驾驶就必须装配。目前国内都是进口,是博世供的。公司有产品做出来了,还在认证过程中。

8、储能概念

公司新能源电池温度传感器产品的开发情况?

回复:公司基于汽车空调热管理的经验和技术,拓展开发了 CCS 集成母排,目前在储能领域已小批量供货,新能源汽车领域客户尚在开发中。

二、业绩高增逻辑

1、三年复合增长率为62.4%

2020-2022年,公司营业收入分别为2.78亿元、3.81亿元、5.15亿元,三年复合增长率为36.22%,其中2022年营收同比增长35.13%;归属于挂牌公司股东的净利润7,738.27万元较2021年的4,612.98万元,同比增长67.75%。扣非净利润分别为2,608.72万元、4,274.01万元、6,880.29万元,三年复合增长率为62.40%。

主营业务收入中,传感器所占比重较大,近三年来从46%下降至38%,控制器类与执行器类占比分布较为均衡,稳定在30%上下。

2、今年上半年增长83.07%

2023年半年度报告,公司营业收入为2.86亿元,同比增长36.47%;归母净利润为5084.65万元,同比增长63.03%;扣非净利润为4735.99万元,同比增长83.07%。

公司称,报告期内,营业收入较上年同期增长36.47%,主要原因系:2023年1-6月,我国汽车产销量同比分别增长9.3%和9.8%,其中新能源汽车同比分别增长42.4%和44.1%,下游行业需求回暖;第一大客户比亚迪汽车整车产量大幅增长。根据比亚迪披露的2023年1-6月产销快报,比亚迪的汽车整车产量较上年同期增长95.47%,其汽车整车产量增长带动公司产品销量的增长;公司执行器类新产品出风口电机执行器和水阀电机执行器的销售始于2022年下半年,2022年1-6月无该类产品的销售。

3、新能源领域收入提高至35.4%

新能源客户占营收比分别为8.16%、13.49%、31.52%,新能源领域收入占比由2020年的11.43%提高至2022年的35.40%,传统燃油车领域收入占其营业收入的比例不断下降,由2020年的49.46%下降至2022年的34.92%,但收入并未下滑,仍呈现增长态势,由2020年的13,729.97万元增长至2022年的17,971.49万元。

在13日调研中,公司表示相较于传统燃油车,产品在新能源汽车的应用场景不断增加,公司温度传感器单车用量在传统燃油车上用量约为 6-12 个,在新能源汽车上用量约为 28-39 个,公司执行器类产品单车用量在传统燃油车上约为 4-5 个,在新能源汽车上约为 11-14 个,公司的光传感器以及控制器类产品单车平均用量在传统燃油车与新能源汽车上无显著差异。

就是说,公司在新能源汽车领域发力,产品具有更加广阔的空间。

4、在手订单金额近1亿

截至2023年4月7日,公司在手订单金额9,979.04万元。调速模块产品预计需求数量为131.10万个,金额为3,088.15万元;温度传感器产品预计需求数量为1,458.46万个,金额为3,251.08万元。

5、业绩增长持续性

公司在机构调研中表示,2022 年我国汽车销量 2,686 万辆,继续蝉联全球第一,中汽协预计2020-2025 年我国汽车销售量稳步增长,2025 年有望突破 3,000 万辆。新能源汽 车方面,2022 年,我国新能源汽车销量 689 万辆,同比增长 93.4%,新能源汽车销量连续 8 年位居全球第一。

公司作为汽车热系统产品提供商,将加大技术研发, 在传感器、控制器、执行器等现有产品的基础上不断完善,并进行新产品、新技术的开发。持续强化公司的核心技术优势、产品优势、持续加强核心人员队伍建设,加强市场与销售融合能力建设,围绕新能源汽车、智能汽车等领域进行相关产品的开发,实现可持续发展。

三、风险

1、老股多并且成本低

公司总市值13.78亿,流通市值6.85亿。老股成本大多在4、5元,目前股价8元左右。盘面明显能看出来,老股砸盘较重。

我在开特股份申购前曾发文:担心老股多的,可以重温一下锦波生物上市后我的发文,主要矛盾与次要矛盾的看法。搞个新股,没必要搞得太复杂,也没必要搞得心情太压抑,看新股质地与估值匹配就行了,没必要过于在乎别人挣多少钱、老股抛压多厉害。

现在我依然是这一观点,老股他愿意卖就卖,不必太在乎。

2、现金流量净额为负

公司2022 年经营活动产生的现金流量净额为负,主要是由于:(1) 2022 年公司对比亚迪的销售额增长,收到迪链等应收账款债权凭证较 2021 年大 幅增加;(2)2022 年公司已贴现的信用等级一般的银行的银行承兑汇票及应收 账款债权凭证较 2021 年增加,该部分现金流体现在筹资活动现金流入中。预计不会对公司未来的生产经营产生不利影响。

3、产能能否跟上

公司车用电机功率控制模块及温度传感器建设项目为年产 500 万个车 用电机功率控制模块和 5,000 万个温度传感器项目,项目建设期 24 个月,规划建成后第三年实现满产,预计实现年销售收入 23,000 万元,实现年净利润 2,838.86 万元。

据说两班倒可以解决产能问题。实际上,制造业产能不是太大问题,可以通过工厂智能化改造、加班来实现,只要有订单,估计问题不大。

四、估值

1、我在开特股份申购前分析

公司发行新股1800万股,发行后总股本1.75538亿股,发行价格7.37元,发行后总市值12.94亿。原有非限售股本7009.8万股,发行后流通股本8809.8亿股,流通市值6.49亿元。

公司2022扣非净利润6880万元,发行市盈率18.8倍。公司2023上半年扣非净利润4736万元,增长83%,对应动态市盈率13.66倍。今年上半年净利润5085万,对应动态市盈率12.7倍。

沪深可比公司苏奥传感,扣非净态市盈率75倍。奥联电子100多倍,28亿市值更多是壳价值。日盈电子16亿市值,亏损。北交所可比公司奥迪威净态市盈率39倍,动态市盈率23倍。

公司劣势是总市值、流通市值较大,尤其是老股很多,成本较低。优势是新兴产业、业绩高速增长、比亚迪第一客户、新能源业务快速增长、动态估值较低、战投很好。

2、2023业绩预测

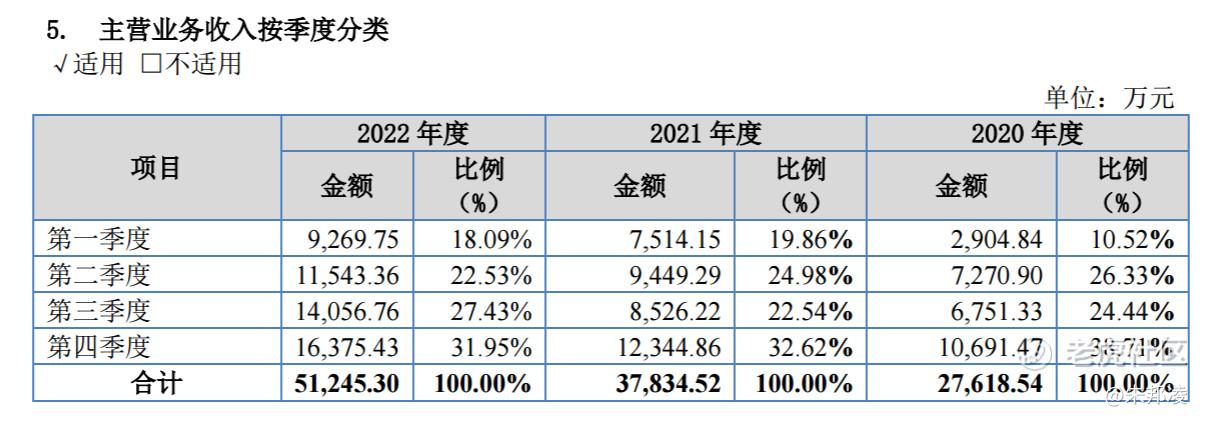

公司主营业务收入呈现一定的季节性,第四季度占比高,主要是由于公司所属的汽车零部件行业的生产和销售受下游整车行业影响较大,汽车整车厂通常在年底和农历春节前后市场销售力度加大,鉴于汽车整车厂通常要提前备货,相应的,汽车零部件企业一般第四季度销售规模较大。

公司2023上半年扣非净利润4736万元,净利润5085万。过往公司下半年收入一般在六成,因此预计公司今年下半年利润预计在7000元左右,全年预计1.2亿左右。

目前,公司总市值13.78亿,股价7.85元,比发行价7.37元高不到0.5元。按照全年预计1.2亿左右净利润测算,公司动态市盈率11.5倍。按照全年预计1.1亿左右扣非净利润测算,公司动态市盈率12.5倍。

公司将在10月30日发布三季报。今年前三季度汽车、新能源汽车都销售不错,尤其是第一客户比亚迪销量暴增。公司去年5月又进入特斯拉,今年供货继续增加。因此,预计公司三季报有望继续维持高增。三季报到底如何,还有半个月就会揭晓。正常的话,公司近期应该有业绩预告。

3、安培龙、奥迪威对比

实际上,开特股份完全可以上创业板,符合创业板条件。那么,公司上市一年后,具有转板预期。当然,公司刚上市,谈转板为时过早。

安培龙是开特股份可比公司,已经通过,将在创业板上市。二者孰优孰劣,大家可以看一下,我觉得公司各方面优于安培龙,无论是业绩增速还是行业与客户质量。安培龙在深圳,是一家专业从事热敏电阻及温度传感器、氧传感器、压力传感器研发、生产和销售的国家级高新技术企业。近三年来,安培龙的营收分别为4.18亿元、5.02亿元、6.23亿元;净利润分别为0.6亿元、0.53亿元、0.89亿元,均呈现平稳增长态势。就产品来看,安培龙所产的热敏电阻与温度传感器可用于进行温度测量和温度控制,主要应用在家电领域。

广东奥迪威传感科技股份有限公司主营业务是智能传感器和执行器及相关应用的研究、设计、生产和销售。主要产品和服务为测距传感器、流量传感器、压触传感器及执行器、雾化换能器及模组、报警发声器。公司总市值17.46亿,去年扣非净利润4760万,静态市盈率37倍。机构预测今年业绩7500万,对应动态市盈率23倍。

开特股份动态市盈率12倍,具有估值优势。北交所目前平均市盈率在18倍,开特股份属汽车电子行业,是新兴产业,业绩高增长,是近期北交所不可多得的低估值、业绩高增的新兴产业公司,其正常估值在20到25倍。因此,开特股份理论上在北交所中期具有翻番空间。从一年以上的长线投资来说,其有业绩增长与转板的双重预期,可带来进一步的戴维斯双击。

开特股份集华为、比亚迪、特斯拉供应商于一身,业绩连续60%复合高速增长,处于汽车电子和新能源汽车赛道,请问这一12PE的传感器隐形冠军香不香?

精彩评论

为什么在北交所上市?创业板或者主板才是首选

能被华为和比亚迪看上的企业肯定不是一般的企业

三年复合增长率为62.4%,这才是最迷人的地方

50万的投资门槛,一般人把握不住

你有点打动了我,上市我准备参与

传感器隐形冠军香,传感器隐形冠军很香