都说,熊市是最好的照妖镜。对股票投资者来说,这是顶级真理,对受人所托的基金机构来说,这句话同样适用。探长以前炒股,牛市大赚时,常常洋洋自得,以为灵魂开窍,掌握了财富密码;但是,当熊市来临时,暴亏的账户告诉探长,一切只是幻象。曾经的超额收益不过是市场慷慨赏赐的红利,跟探长三脚猫的炒股能力并无半毛钱关系。意识到这一点后,探长就觉得很沮丧,一切都索然无味,尤其是人过中年之后,发现这种靠天吃饭的游戏很没劲,不如买点银行存款更稳妥。

不过,探长注意到,在这一点上,专业选手的心态就强得多。很多基金经理明明大多数时间都在靠天吃饭,却喜欢在公开场合有意无意地将自己塑造成“天赋异禀”的投资大神(当然更多时候是基金公司刻意“造神”,基金经理则半推半就配合表现。),很多牛市崛起的网红基金经理,从崛起到陨落甚至连一个牛市都走不完。不客气地说,这种现象就是基金公司与基金经理利用品牌和声誉优势割投资人韭菜,而且几乎不用承担任何不利后果。

今天,探长想要探讨的一位网红基金经理就是交银施罗德公司“三剑客”中的主力之一—杨浩。

主动权益大溃败

写文章前,探长试图去搜索,到底是哪一位媒体大神,将交银施罗德三名中生代基金经理封为“三剑客”,但没找到答案,这应该是一位做好事不留名的活雷锋吧。

交银施罗德基金成立于2005年,股东包括交通银行和施罗德投资管理有限公司、中国国际集装箱海运(集团)股份有限公司共同发起设立,背景显赫,但2016年以前,第一梯队的交银施罗德地位尴尬,名声不佳。这很大程度上是受到2010年交银施罗德前投资总监李旭利和前基金经理郑拓“老鼠仓”丑闻的影响。中国基金业协会披露数据显示,直到2017年三季度末,在非货基金规模排名中,交银施罗德基金也才571亿元,勉强挤到第20名,远远落后于其他机构。

正是在这一背景下,所谓的 “交银三剑客” 王崇、何帅和杨浩在2016年突然崛起,他们在2016年股市大跌的背景下,管理的产品依然实现了正收益。

公开信息显示,杨浩的代表作交银新生活力灵活配置混合(519772)2016年11月成立,到2017年11月,收益率高达47%。

王崇的代表作交银新成长混合 (519736)2016年收益2.44%,2017年收益率33.5%。

何帅的代表作交银优势行业混合(519697)2016年涨幅4.56%,2017年涨幅11%;交银阿尔法核心混合A 2016年净值涨幅2.68%,2017年涨幅13.5%。

在2016年糟糕的市场环境下,王崇、何帅和杨浩的业绩毫无疑问是耀眼的。交银施罗德抓住了扭转公司负面形象的宝贵机会,将公司主动权益产品规模推上一个新台阶。

总体来看,交银施罗德基金管理规模从2016年3月31日的616.82亿元增至2020年12月31日的3394.28亿元,增加了2777.46亿元,增长超4倍。

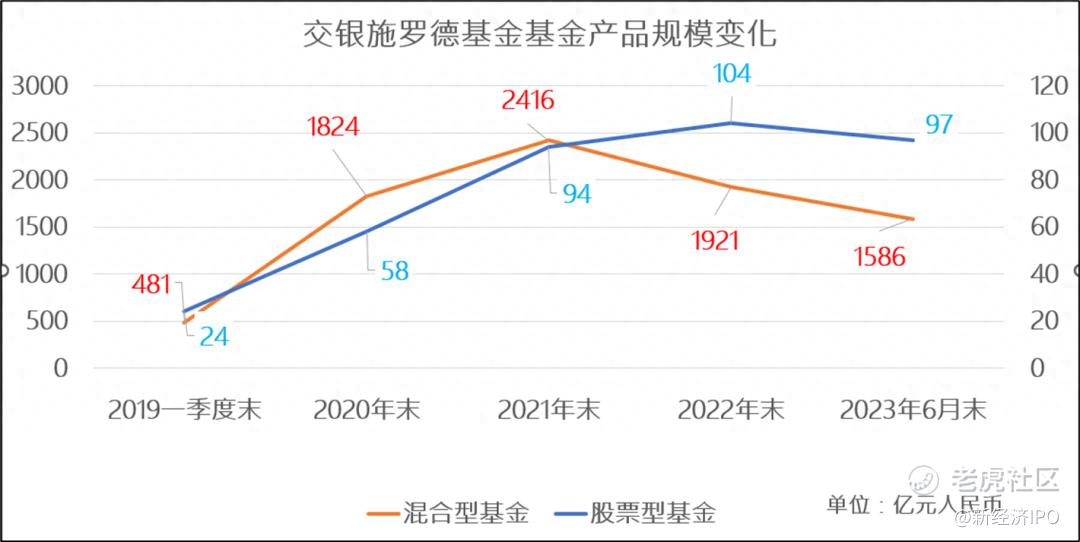

交银施罗德的主动权益产品(股票型和混合型)规模变化更加明显。2019年,交银施罗德的主动权益产品规模只有505亿,到2021年末,规模膨胀至2510亿,暴涨4倍;交易施罗德的管理总规模也从2019年一季度末的1756亿元增至2021年末的5476亿元,增加了2倍。

2021年也是交银施罗德主动权益产品规模的巅峰,截至2022年末和2023年6月末,主动权益产品规模下降至2025亿元和1683亿元,下降幅度33%。

混合型基金占了交银施罗德主动权益产品的大头,过去5年,交银施罗德混合型基金规模大起大落,2019年一季度末,混合型基金规模只有481亿元,到2020年末,混合型基金规模增长至1824亿元;2021年末,混合型基金规模达到2416亿元。随后一年多,交银施罗德的混合型产品开始剧烈收缩。截至2022年末和2023年6月末,混合型基金的规模分别为1921亿元和1586亿元,一年半时间内缩水34%。

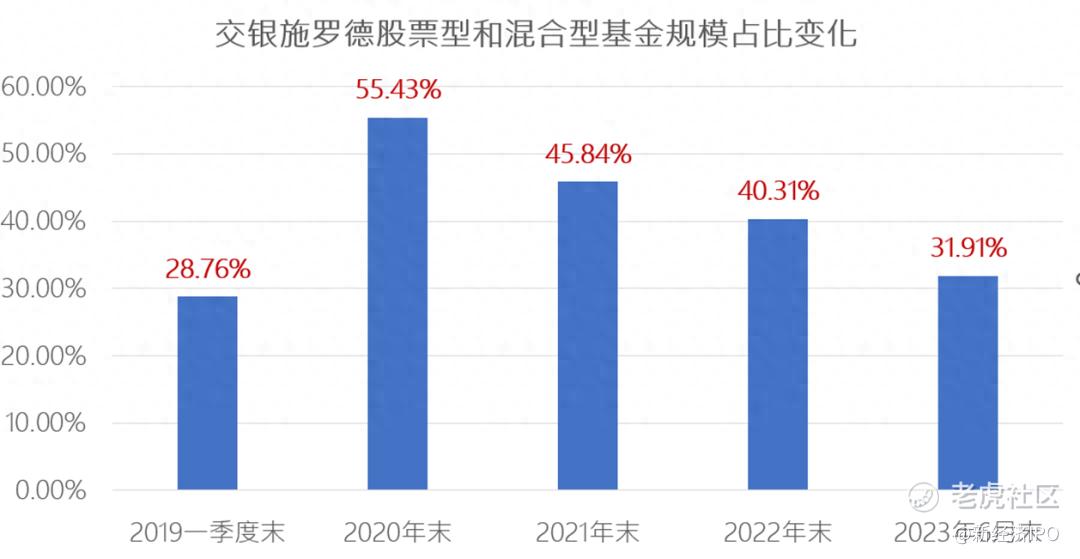

从主动权益产品在占总规模比例变化亦能看出,交银施罗德的主动管理能力过去几年未能通过市场的考验,主动权益产品回撤严重,投资人损失巨大。

2019年一季度末,交银施罗德的股票型和混合型产品占总规模的比例为28.76%,2020年末,在借助市场牛市氛围疯狂发新产品后,主动权益产品占比提升至55.43%;可惜,这种快速催熟的规模经不起市场的考验,截至2022年末和2023年6月末,交银施罗德的股票型和混合型产品占总规模的比例下降至40%和31.91%,几乎回到2019年的水平。

这充分说明,交银施罗德的主动权益产品投研团队硬实力不足,虽然交银施罗德不断宣传“自主培养”投资人才,并拿“三剑客”以及田彧龙、杨金金等为代表的新锐做卖点,但这些基金经理过去三年的表现显然无法让投资人信服。

最激进的“剑客”规模缩水六成

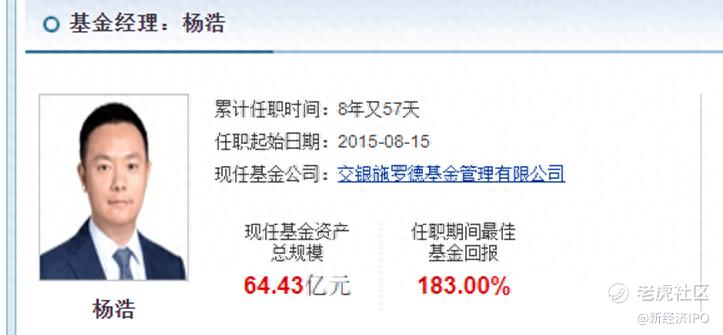

以“三剑客”中管理规模曾经最大、风格也最激进的杨浩为例,他的崛起和倒下一样迅速。公开信息显示,截至2023年6月末,杨浩管理的基金产品仅剩下一只,也就是其代表作交银新生活力灵活配置混合,规模约64亿元。而在2021年上半年,杨浩还管理着4只产品,总规模高达370亿。

天天基金显示,杨浩在2021年卸任了交银科锐科技创新混合基金,2022年9月卸任了交银内核驱动混合基金和交银定期支付混合基金。截至2023年6月,这四只基金总规模只剩下138亿元,比2021年高峰时缩水了62%。

就单个基金来看,杨浩的代表作交银新生活力混合基金2020年末规模一度高达161亿元,但2020年三季度末最低跌至不到50亿元,缩水69%。

交银内核驱动混合2020年一季度设立,规模约71亿元,到2020年末,规模到最高点,约106亿元。截至2022年9月,杨浩卸任基金经理为止,这只基金规模只剩下不到32亿元,缩水70%。

交银定期支付双息平衡混合基金同样缩水严重。2020年末,该基金规模达到81亿元;截至2022年三季度末,该基金只剩下40亿元,缩水一半。

杨浩在2022年9月同时卸任上述两只基金,很大程度上也是因为两只业绩不佳、规模缩水严重有关。

规模大幅缩水,一方面是净值下跌引发,另一方面则是投资人用脚投票,大量出逃造成。

杨浩的四只产品过去三年表现都不太好。交银内核驱动混合过去三年净值下跌39.33%,交银新生活力净值下跌25.54%,交银定期支付混合净值下跌13%。

就任期回报来看,除了两只2017年前成立的产品依靠前几年的红利吸引基民外,2020年后的两只产品成为交银施罗德利用杨浩的网红效应赚取管理费的工具。

以交银内核驱动混合为例,2020年-2022年,这只基金累计为基民赚了1.9亿元,但是,这只成立时规模近60亿,规模最高达到130亿元的基金2020年-2022年的管理费收取了3.2亿元,基民过去三年累计支付的各种费用高达4.6亿元。折算下来,基民这三年是净亏损的。

最讽刺的是,杨浩在交银内核驱动混合上的任期回报显示为4.94%,对于无数基民来说,这个正收益有点刺眼,但这就是基民亏钱,基金公司赚钱的无奈现实。

精彩评论