今天推送的是

九维狐

的策略周报。

假期总算走到了尽头。

我们来复盘下假期国内的经济情况,顺带聊聊海外市场过去这周的热点。

📈 市场回顾

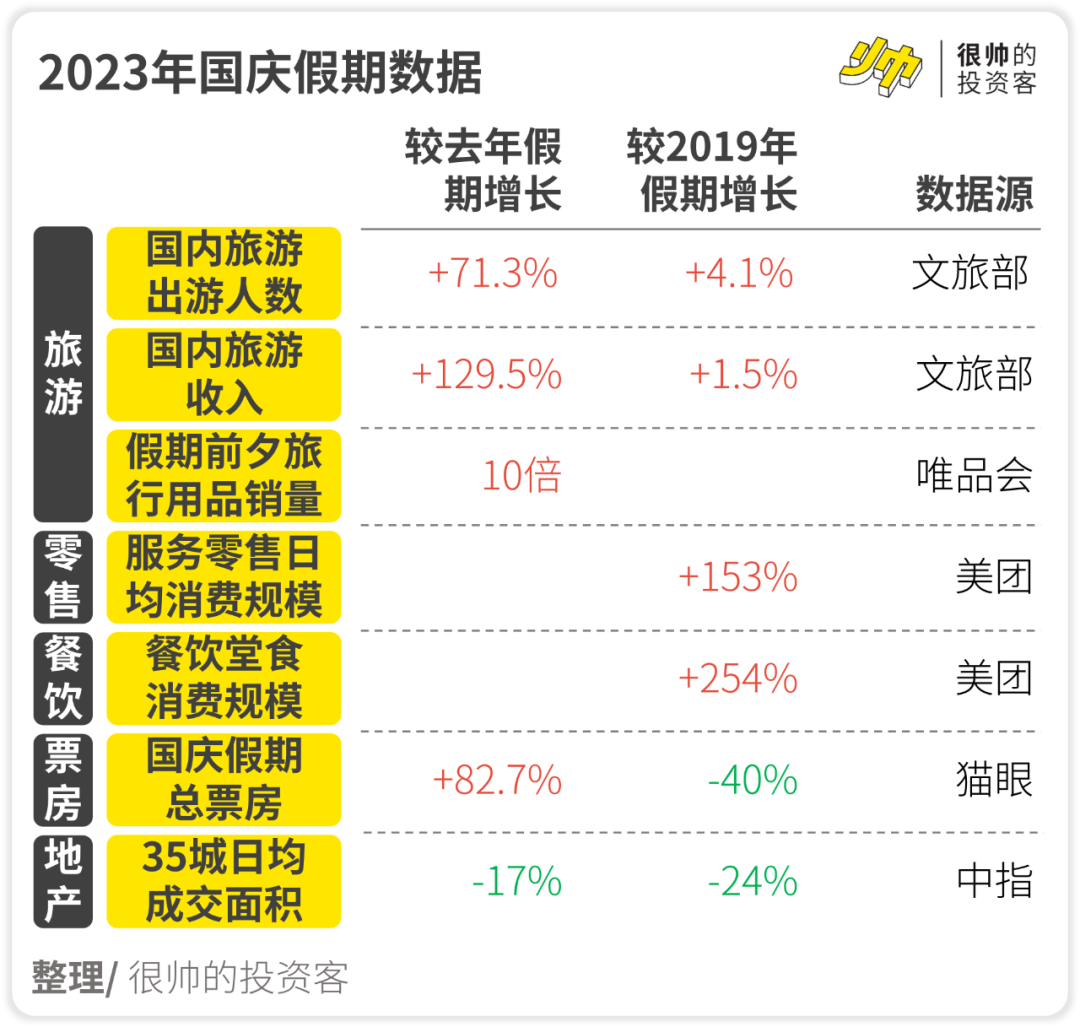

假期8天的消费数据,对比疫情前的2019年,有不少数据还是挺惊艳的——

旅游、零售、餐饮都迎来了真正意义上的复苏,超越了疫情前的水平。

票房方面还没恢复,仅有27亿出头。

一方面是旅游带来的替代效应,另一方面也有供给端跟不上的缘故——今年缺乏类似2019年“多爆款”的排期。

毕竟当年恰逢建国70周年特殊节点,有《我和我的祖国》(23.6亿)《中国机长》(21.43亿)和《攀登者》(8.73亿)三足鼎立。

但这个数值已经超过2018年(19.1亿),而且也追平2017年(27.5亿元)了。

至于地产,还是有点萎。

在“认房不认贷”等放松政策推出后,35城中日均成交面积较去年有所增长的有上海、广州、武汉、苏州、青岛、宁德、东莞、梅州、湛江9城(数据:中指数据)。

假期国内市场休假,海外市场倒是特别热闹,美国国债成了主角——美债收益率创下了2007年来的新高。

债券的到期收益率是跟其价格反过来的,换句话说,美债一直在下跌。这背后有几个原因——

1. 美国经济数据一直不错。年初的衰退预期不断降温,现在软着陆的可能性大大上升了。

2. 就业市场热度不退,通胀虽然往下走了,走的速度却很慢。

3. 因为经济比想象的好,大家对联储抗通胀的能力表示怀疑。联储再次加息来给经济和通胀降温的几率不小。

综上的三个因素,所以美联储没必要放水、甚至有可能要进一步“收水”,自然就没有增量资金来买美债了。

再加上时不时一些去美元、美债缺少新买家的论调浮现,美债被抛售,收益率向上调整也就有理有据了。

美债遭到抛售,美股也好不到哪里去。

如果美联储将紧缩政策维持过久,美国经济崩了对金融市场也不是什么好事。

相反,美国软着陆对A股的负面影响还会小些。

🌡️ 指标情况

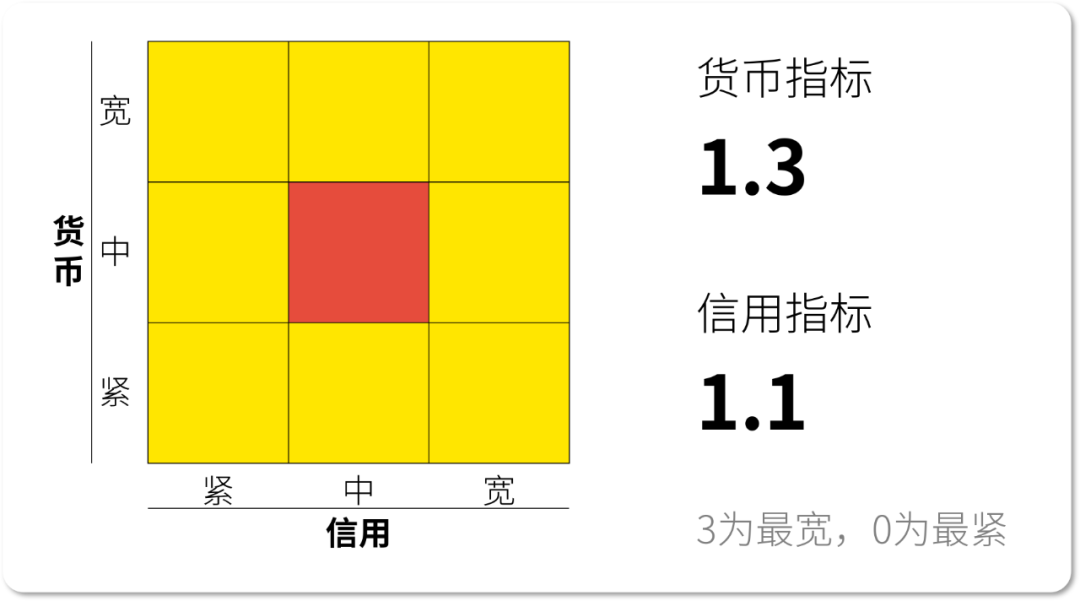

九维狐策略是基于货币信用框架的大类资产轮动的量化策略。

“货币信用框架”是比“美林时钟”更符合国情的大类资产配置框架,其核心逻辑是“周期论”。

通过对大量历史数据的统计,这个框架按照货币与信用两个维度,挖掘了不同阶段回报率最高的资产类别。

目前的货币与信用指标如下——

🤑 货币指标:1.3

节前5年期 LPR 保持不动。

受到经济数据好转预期和流动性紧张的影响,利率往上走,债券跌了。

货币指标跌到了1.3的中性区间。

10月还是不排除央行补降一下5年期LPR。

为了支持资金需求,维持货币偏松还是大概率事件。

💳 信用指标:1.1

8月 社融 新增3.12万亿元,高于彭博一致预期的2.7万亿。

原因一是我们提到的地方专项债加速发行,光政府债一项就贡献了1.2万亿。

原因二是贷款超预期,短期贷款和票据融资多增,这一项的持续性存疑。

信用指标维持在1.1,在紧信用边缘徘徊。

要防止信用指标不掉档,财政政策必须加大力度。

9月还有地方债发力支持,信用指标预计有惊无险,未来两个月触底反弹。

⚔️ 定投操作

8、9月经济数据开始显现弱企稳迹象,但还是少不了稳增长政策支持。

继央行降息后,地产放松政策频出,助力经济企稳。

财政政策除了发债速度的提升,还没有明显跟进的迹象。

近期货币和信用指标都维持在中性区间,信用指标有向下突破紧区间的势头。

整体政策环境虽然利好风险资产,但要预备市场继续调整的风险。

本期继续新增投资10,000元(通过定投功能完成,具体步骤可以参考 这里 的Q6)。

其中100%投资至“九维狐权益”组合,0%投资到“九维狐固收”组合(恢复权益的定投)。

如果你认可我们的投资逻辑的话,可以分别打开以下小程序追加投资——

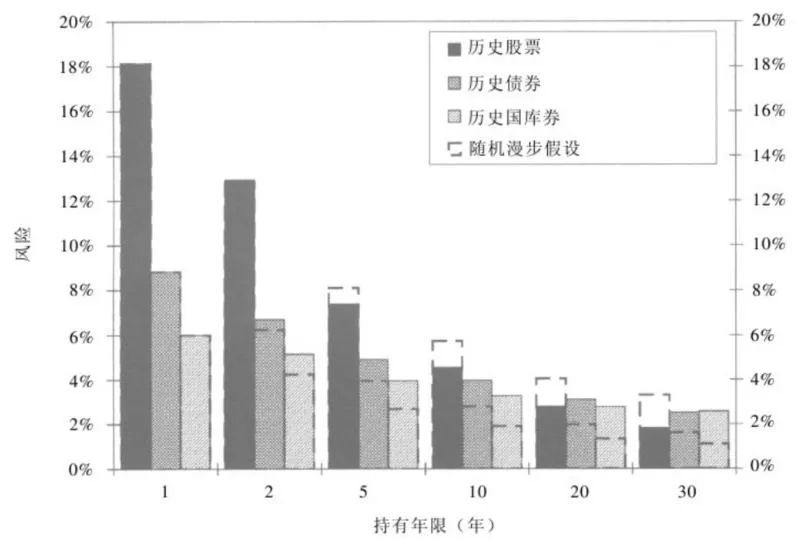

另外,也提醒下:投资股票等风险资产,自然还是尽量用长期资金的好。

学术上来看也是有依据的——

Wharton的教授Jeremy J. Siegel在《Stocks for the long run》一书中统计了过去200年股票、债券和国债的风险(用的是标准差),发现如果持有期限足够长(20+年),那么持有股票的风险反而更小。

图/ 《Stocks for the long run》

🤑

“Greed is good.”

⚠️ 风险提示:外围风险加剧市场波动;策略模型失效。

📌 免责声明:以上方案仅为示例,投资者应根据自身的资金情况、风险承受能力,合理安排投资计划。市场有风险,投资需谨慎。投顾机构不保证以上基金投资组合策略一定盈利以及最低收益,也不做保本承诺。

精彩评论