9月8日,汇丰银行宣布在本月中起,上调新造拆息按揭计划的锁息上限,由当前的3.625%增加至4.125%,同时现金回赠亦会大幅下调,这给低迷的香港楼市带来更大的压力,恶化了地产股的收入前景。

这使得今日香港地产股集体大跌,收市新鸿基跌9.46%,新世界跌6%,恒基地产跌4%,连平时被认为是公共事业股的港铁也跌去3%,单单是香港房地产公司已连累恒生指数跌了近30点,是今天指数跌幅的1/3。

其中,新鸿基地产的死因还有其本身的问题,因业绩不及预期,修改股息政策,股价一度跌超12%,股价创近3年以来的新低,并创下近十年来最大的单日跌幅。

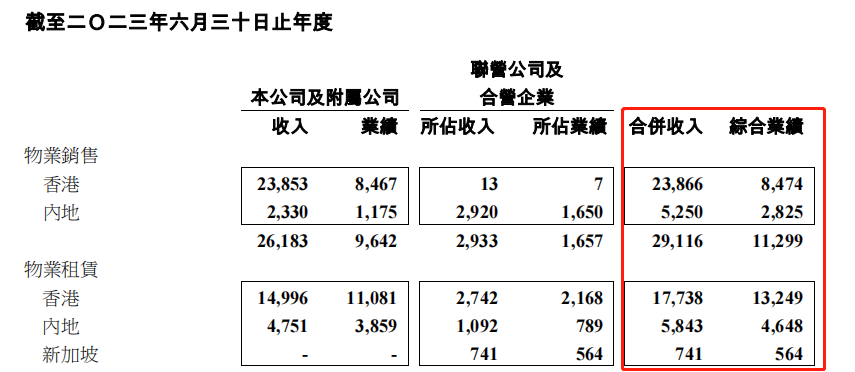

新鸿基地产财报显示,截止2023年6月30日止的年度,收入为711.95亿港元,低于去年的777.47亿港元,同比下滑8%。基础利润为239亿港元,低于去年的287亿港元,同比下跌17%。

分地区来看,香港地区收入为635.12亿港元,内地收入为74.28亿港元,海外地区为2.55亿港元。

基础盈利下跌的主要原因是香港物业销售盈利减少所致。

● 香港物业销售为238.66亿元,同比减少27%。物业发展盈利减少43%至84.74亿元。

● 内地物业销售为52.5亿元,同比增长108%,物业发展盈利增长178%至28.25亿元。

香港物业销售表现差正是与高利率影响所致。不过更令投资者大失预算的是盈利跌幅比收入跌幅更大,即是说物业已不好卖了,可以卖出去的还要越赚越少。

另外,虽然租金收入表现比物业销售要好,写字楼的平均入住率是保持在92%了,但也不是特别出彩。

● 香港租金收入为177.38亿港元,与去年同期持平。

● 内地租金收入为58.43亿元,收入下滑了11%,主要是汇率贬值所致,按人民币计算下跌4%。

公司在财报中表示,在疫情解封后,租金表现优于物业销售,上半年租金收入的总额上升了21%,尤其是区域购物中心的销售额已超过疫情前的水平。

除了业绩不及预期以外,新鸿基还表示,新财年将修改股息政策,股息由全年基础盈利的60%,收紧至全年基础盈利的40%-50%。在美国国债利率都在4-5%,全民重视现金流的时候,减少派息犹如一条死罪,马上引起了长线投资人的集体不满。

假设今年利润不变,每股8.25元上期派息率为60%,今年每股派息4.95元。若2024年派息率降至50%,股息为4.125元。若股息比例降至40%,每股派息将为3.3元。

在最差的情况下,长线投资人最多被减少33%的股息收入。

但是,在新鸿基等地产股大跌的情况下,今日恒生科技指数的表现却不弱,例如快手,腾讯,美团股价都从开市走低,到收市微涨,资金趁机抄底优质股动机明显,地产股的这一跌可能是港股见底的最后一根稻草。

近几个月以来,港股一直受到汇率以及政策迟迟不出的影响,但现在这两个重要因素都在发生变化。近两周强有力的政策频频出台,监管机构呵护市场已达到前所未有的力度,历史看,这非常有可能就是市场底出现的信号。

例如,今日央行极为罕见的在午时披露社融数据,8月社融录得3.12万亿,大超预期的2.7万亿,超预期的社融数据表现帮助汇率收回7.3关口,推动了股市的上涨。

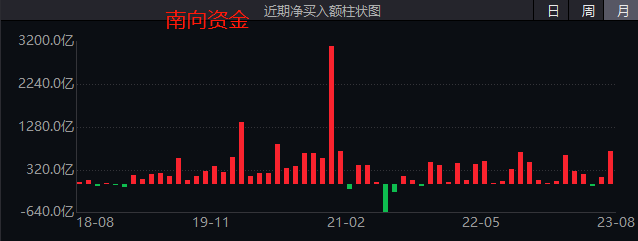

与此同时,内资已在抄底港股中,而恒生科技指数是南向资金的首选。

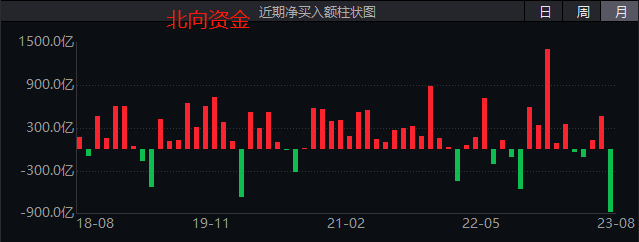

数据上看,8月北向资金净流出额为896.8亿,创下2016年以来的单月新高,而南向资金净流入港股755.3亿元,这是过去5年来,南向资金第四大的单月净流入,北向资金和南向资金两者的差额已达到历史第三高的水平。

每当南北向资金流出额如此巨大差异时,南向资金通常被证明抄底是正确的。在过去的3次中,恒生指数在接下来的1个月和3个月均出现上涨,而沪深300指数则有两次出现上涨。

另一方面,从最新的半年报看,港股科技龙头们上半年业绩几乎全部超出市场预期,例如美团、快手、腾讯等。也就是说,如果这次港股确定底部,后续恒生科技将很有可能再次成为弹性最大的品种。例如去年10月底至2月时的反弹,恒生科技指数最高反弹超过60%。

而对于个人投资者来说,如果想要参与这次行情,华夏恒生互联网(513330)和华夏恒生科技(513180)毫无疑问是最好的选择。

从这两个基金产品的重仓持股看,基本就买入了港股市场最核心的科技龙头。

并且,考虑到港股市场远大于A股市场的波动,通过ETF产品抄底港股市场,不仅可以赚到足够大的收益,而且波动远低于重仓一个或少数几个股票。

精彩评论