投资要点:

业绩摘要:2023年上半年公司实现营收43.1亿元,同比增长18%;实现归母净利润7 亿元,同比增长27.7%,业绩符合预期。

费控持续优化,盈利稳步提升。2023年上半年公司整体毛利率为41.7%,同比上升0.2pp,整体保持稳定。分品类来看,2023 年上半年鞋类/服装类/配饰/童装毛利率分别为43.5%/40.1%/31.3%/42.4%,分别同比变动0/-1.4/-4.3/+1.7pp,高毛利率产品占比提升。费用率方面,23H1 公司销售及分销成本/行政开支/财务费用率为17.6%/6.6%/0.2%、同比+1.1/-0.1/+0.1pp。销售费用率上升主要是公司投入更多的资源于广告促销活动以推动销量和提升品牌知名度,其中广宣开支同比增长13.5%;公司研发费用率为3.2%,同比增长0.1pp。综合来看,公司净利率为16.3%,同比增长1.2pp。

童装表现亮眼,鞋类、童装量价齐升。分品牌来看,成人/童装分别实现营收33.3/9.1 亿元,分别同比增长14.6%/33.4%,童装表现亮眼。成人各品类中,鞋类、服装、配饰分别贡献营收19/13.6/0.7 亿元, 分别同比增长28.4%/-1.4%/52.4%。整体按量价拆分来看,2023 年上半年公司销售鞋类/服装/配饰/童装的批发数量分别同比变动+24%/-3%/+154.4%/+13.4%,批发价格分别同比变动+3.5%/+1.7%/-40.2%/+17.6%。配饰单价下降主要是推出低价新品改变产品组合;鞋类和童装实现量价齐升,成为拉动公司增长的重要引擎。

线上保持高增,线下扩张与升级并举。2023 年上半年,电商业务实现收入10.8亿元,同比增长38%,营收占比达25.1%,同比提升3.6pp,增长亮眼。线下渠道方面,2023 年上半年公司主品牌/童装门店数分别净增加162 家/160 家。

其中品牌第九代形象店增加至3182 家,占主品牌门店总数的56.4%;童装第四代形象店增加至1939 家,占童装门店的79.2%,同比提升19.2pp,门店升级有助于带动店效进一步增长。

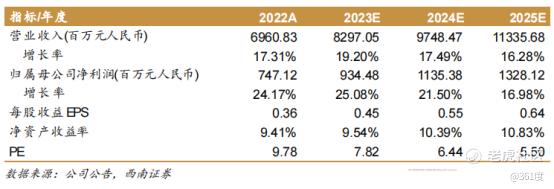

盈利预测与投资建议。预计2023-2025 年EPS 分别为0.45元、0.55元、0.64元,对应PE 分别为8 倍、6 倍、6 倍,维持“买入”评级。

风险提示:终端消费需求不及预期的风险,门店扩张速度不及预期的风险,行业竞争加剧的风险。

精彩评论