8月16日港股收盘, $腾讯控股(00700)$ 公布了2023年Q2财报。

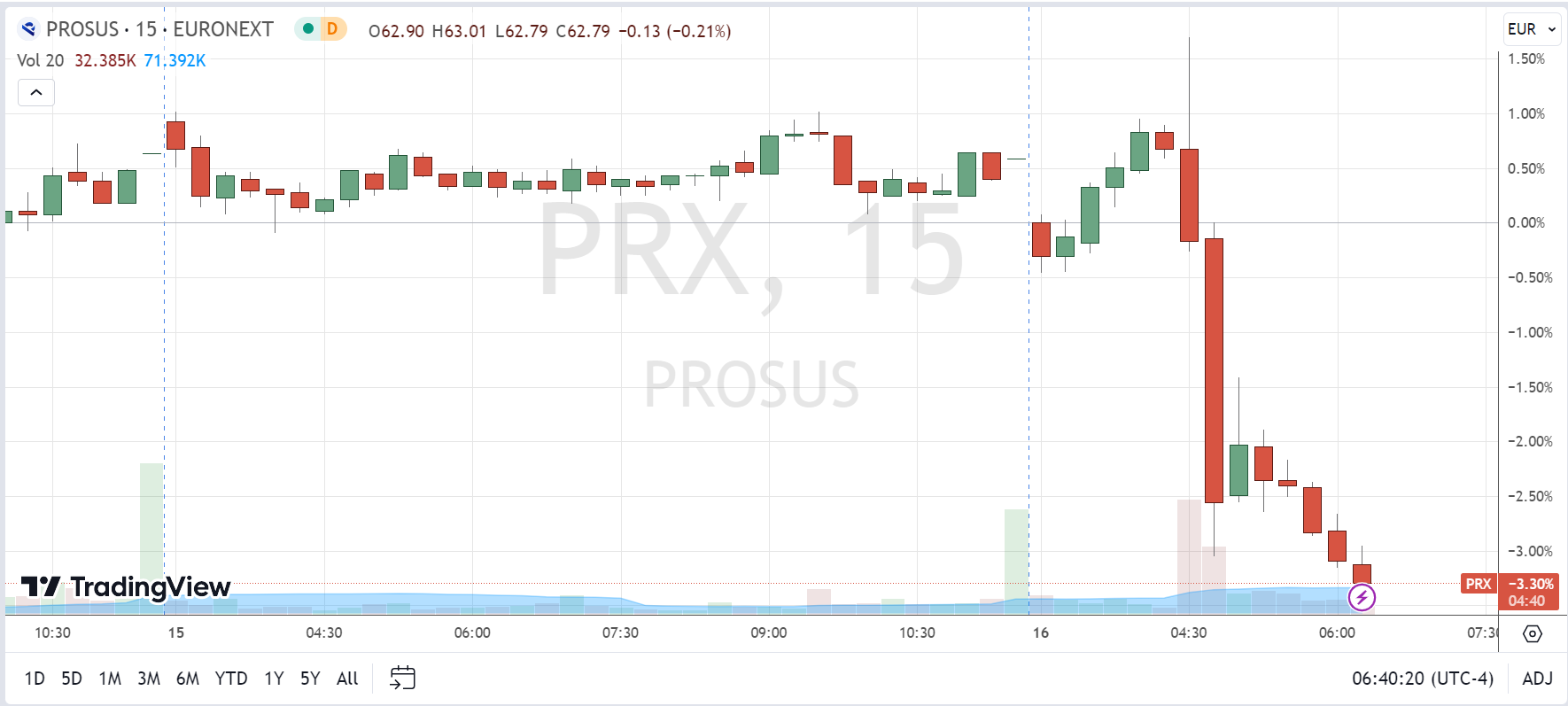

在Q1财报证明了重新恢复增长的实力后,以及Q2整体的复苏预期上,市场的期待反而比较高,因此这份财报从整体上来说是喜忧参半的。而大股东 $Naspers(腾讯南非大股东)(NPSNY)$ \ $Prosus NV(PROSY)$ 在腾讯财报发布后,股价直线下滑3个点,也说明市场对这份财报第一印象并不好。

我们认为

对腾讯的预期偏差主要是开源方面的不及预期。营收的差额主要来自游戏业务以及企业服务,游戏的季节性以及可选消费支出降低可能是主因。腾讯以外游戏的周期变化也会给腾讯创造条件,7月之后腾讯的流水排名有所回升。

乐观的来看,腾讯自身的努力有非常积极的反馈,广告业务就是大超预期的,视频号变现增强、电商市占有所上升,是公司积极开拓微信生态后的成功运营。

降本增效可能差不多到站,但利润释放依然显著,联营公司贡献将提升。

大股东的减持并没有减少它自身折价,腾讯财报后又可以开启回购,可能会吸引部分资金回流。目前公司依然处于极低估值状态。

业绩概览

收入端

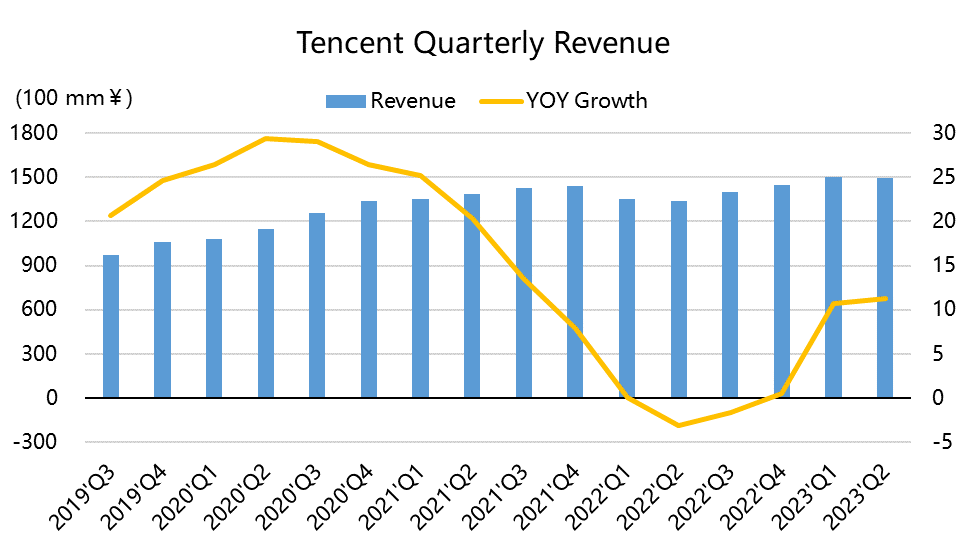

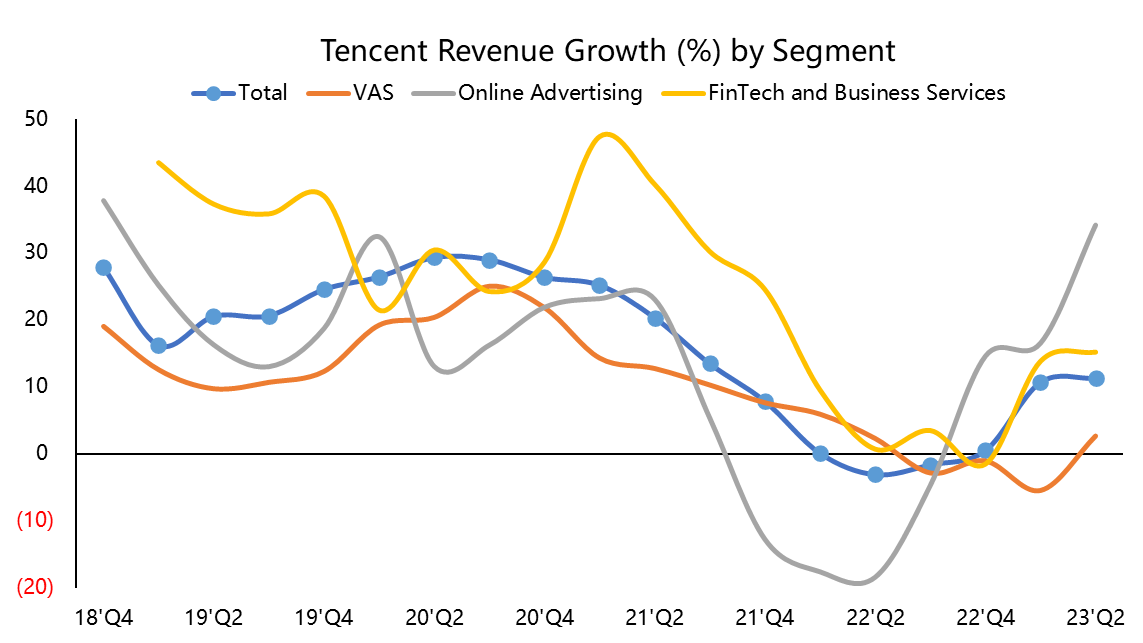

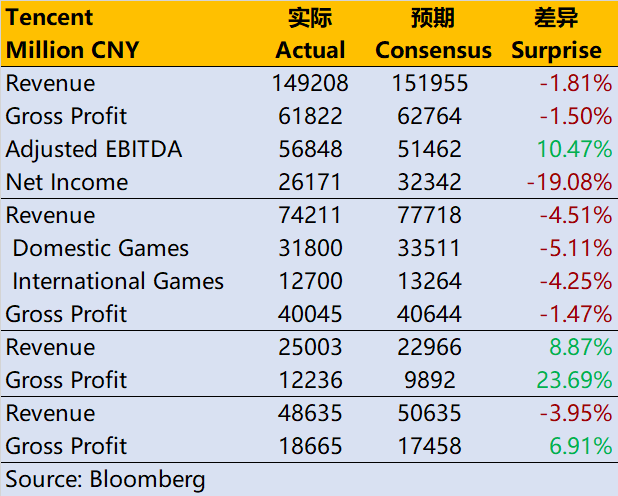

营收1492亿元,同比增长11%,不及市场预期的1520亿元,同比增速与上季度持平;

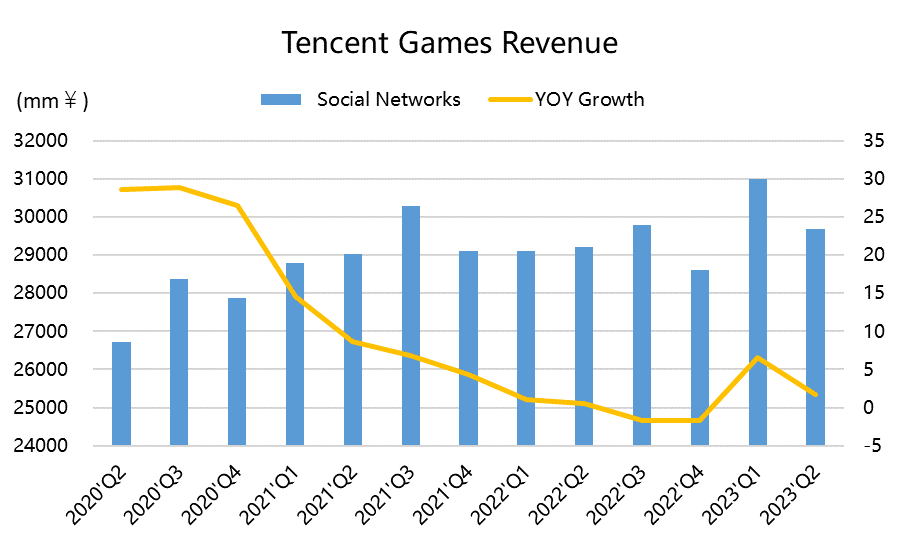

其中,增值业务收入742亿元,低于市场预期的777亿元;其中本土游戏收入318亿元,同比持平,但不及预期的335亿元,海外游戏达到127亿元,同比增长19%,中性汇率下同比增长12%;社交网络收入297亿元,同比增长2%;

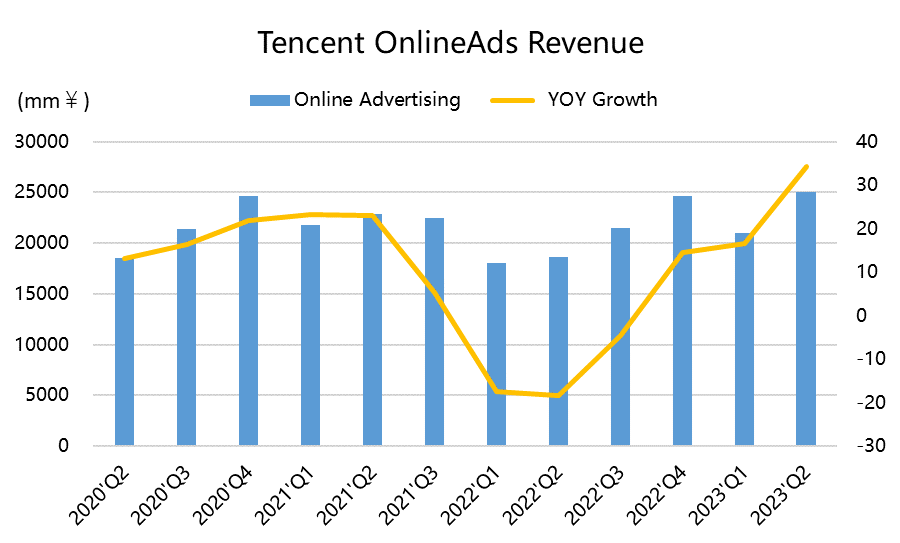

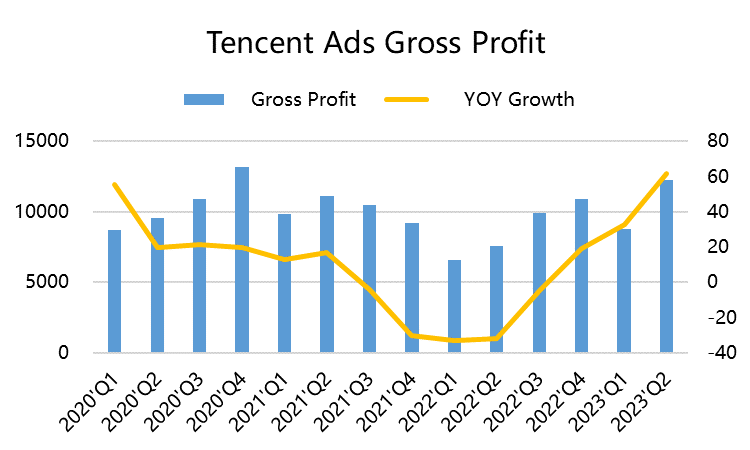

网络广告业务达到250亿元,同比增长34%,远超市场预期的230亿元;

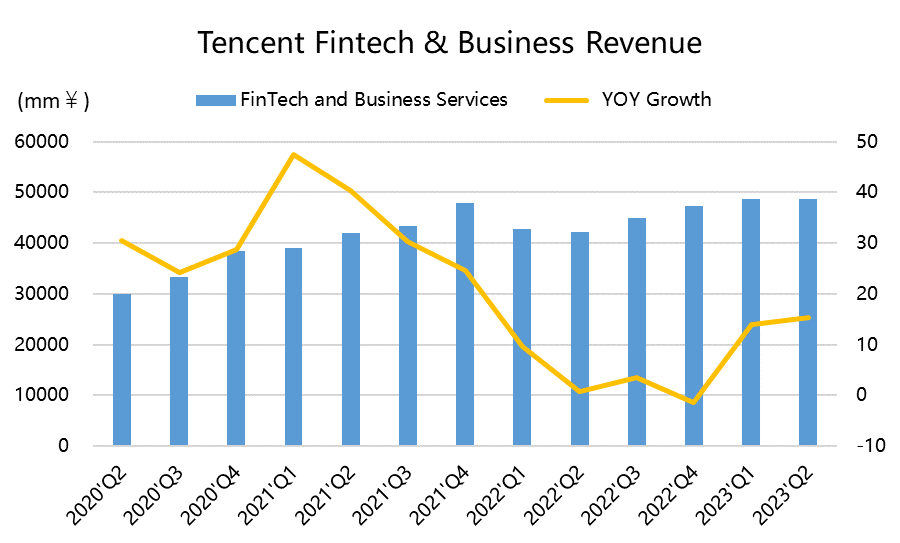

金融科技和企业服务业务收入486亿元,同比增长15%,低于市场预期的506亿元。

利润端

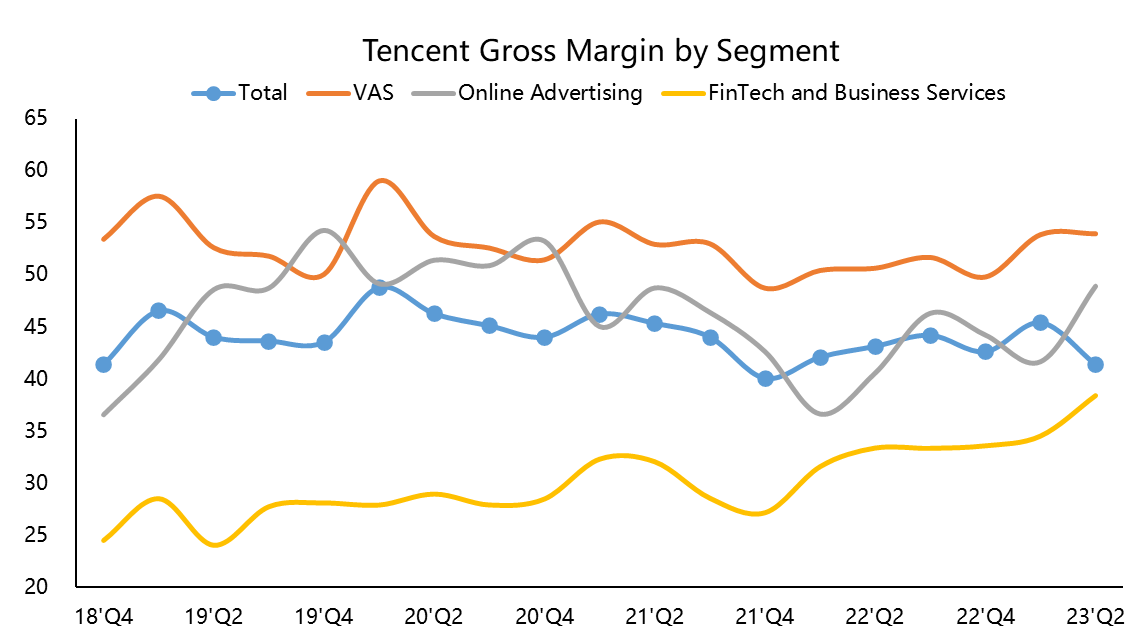

毛利率618亿元,同比增长,不及预期的627亿元,不过差额小于收入的水平;

期内盈利270亿元,同比增长41%;股东应占净利润261.71亿元,低于市场预期的323亿元,同比增长41%。

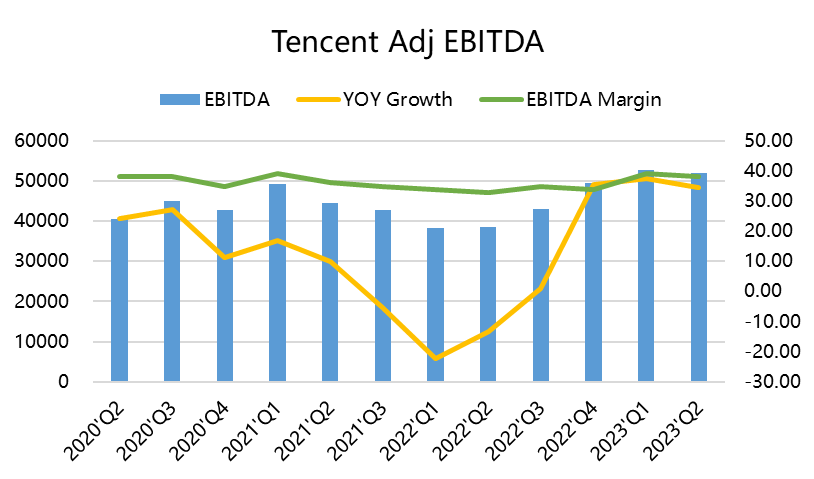

Non-IFRS下的盈利也达到375亿元,同比上升33%;调整后的EBITDA为568亿元,远超预期的515亿元,利润率也从去年的33%上升至38%。

投资亮点

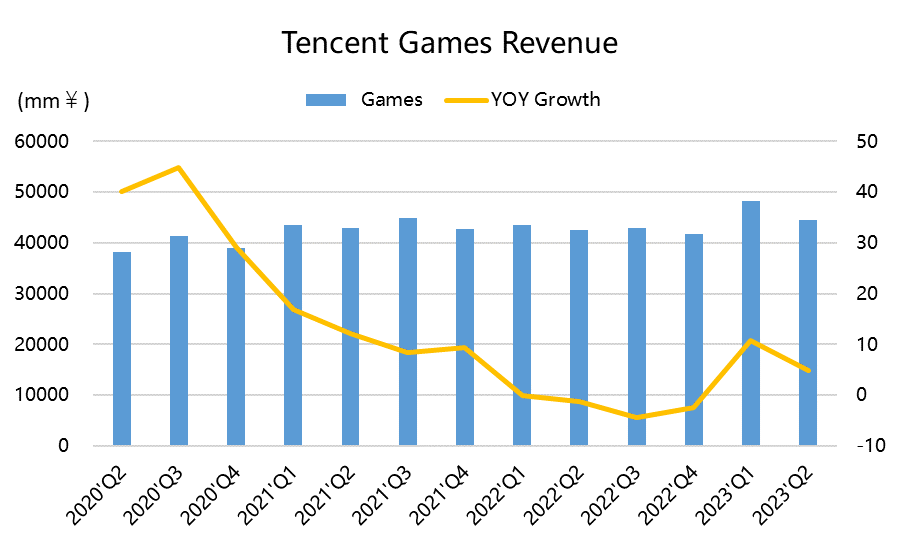

游戏业务的周期性,可能是市场焦虑的原因

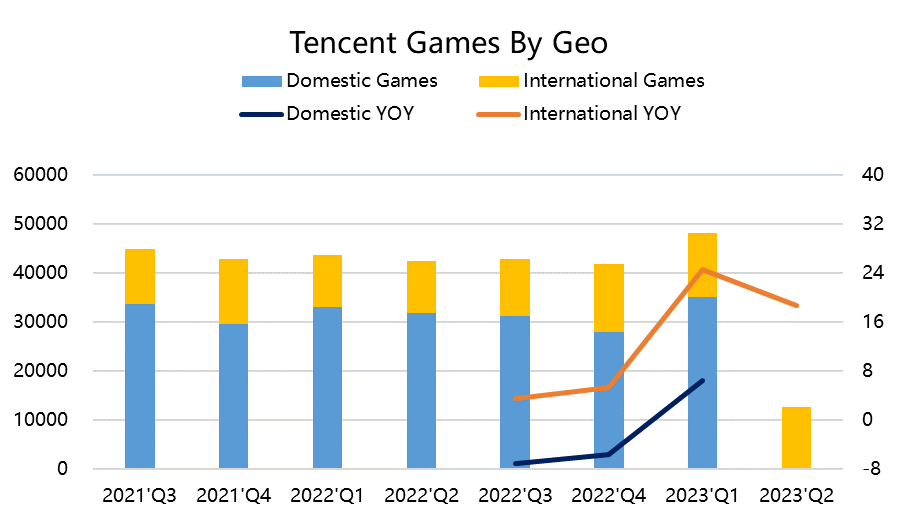

从Q1开始再回两位数增速,腾讯的游戏业务就被放大了预期,因此本季度游戏业务与市场一致预期出现4-5%的差额,就是整份财报最大的不安。

国内游戏几乎没什么变化,腾讯提到主动在国内游戏中减少了商业化内容的发布,再加上去年同期用户居家时间更长,所以这个同比持平实际上也不是很差。

当然我们也不可否认, $网易(NTES)$ 的《逆水寒》以及米哈游的《原神》有着很强的竞争能力,但如果是这样,这就更是个“风水轮流转”的周期性事件了。

信不过腾讯,你还“信不过”网易吗?

海外的几款游戏《Valorant》《胜利女神:妮姬》《Triple Match:3D》表现也是出色的,同比增长仍有两位数,但可能与昨天Sea业绩中表现的内容类似,东南亚(腾讯海外重要收入来源)玩家的非必须消费支出也在减少,影响到了增量。

从乐观方面看,Q3预期是不错的,注意到7月之后,根据Sensor Tower,流水第一宝座被腾讯的《王者荣耀》夺了回来,我们依旧认为这是游戏“周期性”的结果。而《Valorant》的国内版《无畏契约》在7月上线之后,几大游戏直播网站热度均较高,虽然PC游戏流水比不上手游,但有望在Q3带来一些增量。

从递延收入来看,本季度是Q2递延收入最高的时候,我们认为不必对今年全年的游戏收入太悲观。

娱乐消费降低

社媒方面,在昨天腾讯音乐财报不及预期后,今天整个社媒的增幅从Q1的6%下滑至2%也并不奇怪。娱乐直播本身是个下坡的行业,而腾讯在社媒的重点会放在音乐、线下、小游戏等等。

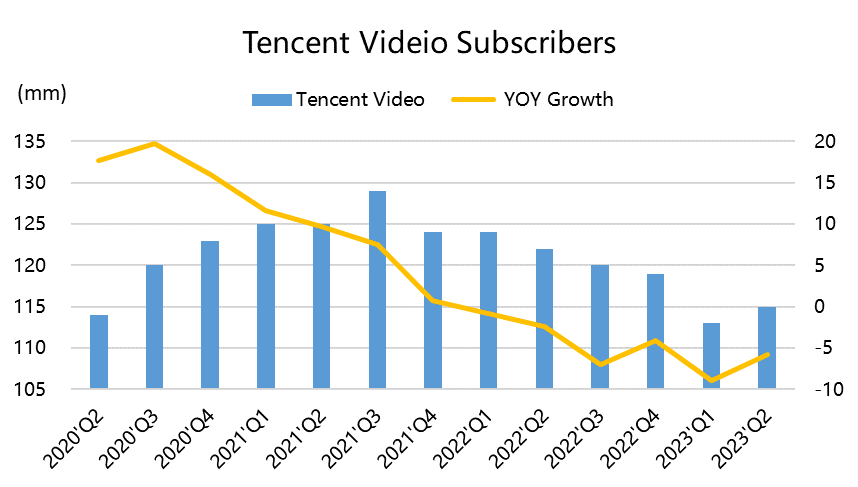

腾讯视频付费会员数下降5%,回到1.15亿,但比上个季度有所增加,与爆款《漫长的季节》有关。

同时在昨天的腾讯音乐财报中,直播方面的收入下滑明显,但是音乐用户订阅有加速的趋势,腾讯音乐也开始更重视数字音乐的作用,而非之前重视的社交娱乐。尤其是在目前的宏观经济下,影音娱乐并不是强周期。

广告生态形成,依然在爆发期

Q2的广告业务大放光彩,同比增长了34%,环比增长19%,毛利率也回升到了48%。这个增速和运营效率都是领先行业平均水平的,意味着腾讯的广告效率升级,并获得了广告主的认可。

有宏观需求回暖、618电商旺季的原因,但我们认为更多的还是视频号生态带来的结构化增量。包括

1、电商客户的增量投放;

2、直播电商从短视频平台向视频号迁移的增量

视频号和产品效率改善,将共同推动广告业务的毛利率持续优化。

线下消费可能不及预期,云竞争成常态

商业支付活动Q1以来就同比增长,因为基数低。但是线下活动的活跃度并没有预期那么高,这从统计局公布的宏观数据就能看出来。所以,金融科技业务保持增长,但是不及预期。

而云业务的竞争也趋于明显国内商业化为主。与阿里云更重视效率亿元,Q2腾讯在这块业务方面也增加了货币化效率。毛利率达到了史上最高的38%。

AI变现对国内厂商来说还有些在,但是腾讯的优势是视频号序等相关业务的技术服务,云业务的货币化增长还将依附于集团生态。

利润率是否还有上行空间?

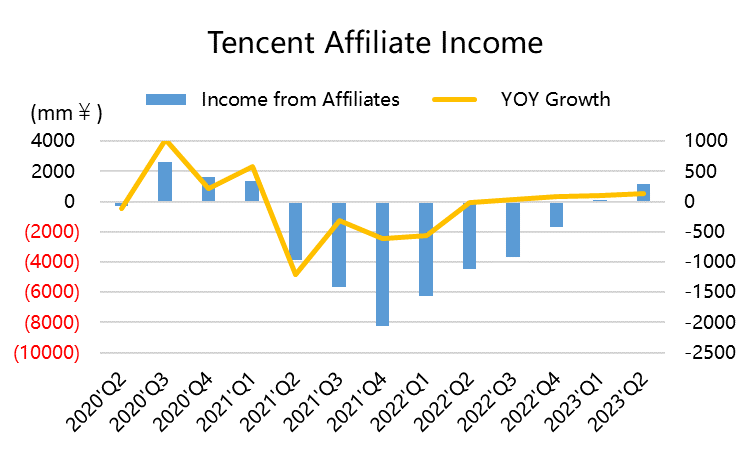

Q2的联营公司盈利比较高,达到了12亿,而去年同期是亏了45亿。这个数字是表现联营公司Q1的业绩的,也正好是疫情后复苏的第一个季度,这么看来,下个季度的联营公司利润还有上行空间。

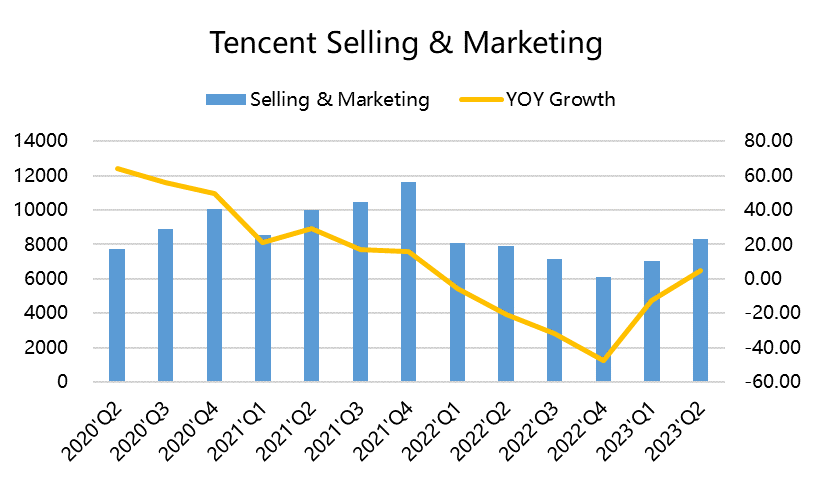

不考虑这些外部因素,仅看腾讯自身的运营效率的话,Q2的行政费用继续下降3%,但是营销费用上升了4.8%,研发费用上升了6.7%,可以说是降本增效得差不多了。

高利率时代下的利息费用也很关键,因此腾讯的利息支出和利息收入都有所提高,Q2的净利息为1.28亿元,是合理的资产配置。

调整后的EBITDA568亿元,远超预期的515亿元,利润率也从去年的33%上升至38%。利润增长都超过营收,并且能给公司带来更强劲的现金流。

估值水平

目前腾讯的过去12个月市盈率为14.7倍,远远低于过去10年的平均水平;EV/EBITDA甚至不到10倍,低估一词已经是老生常谈了。但市场为何还不给面子呢?

大股东的抛售可能还是重要原因。尤其是在财报前的静默期,腾讯回购停止,只剩下矢志不渝的大股东在减持,给盘面极大的压力。而Prosus的股价和净资产之间的折价约为36%,并没有因为减持而缩小。

按照目前外资的反应来看,腾讯可能会迎来一个不太理想的周四(回调幅度可能3-5%),但从周五开始,又可以继续在二级市场回购,一定程度上抵消抛售的影响,腾讯行不行,已经是恒生科技行不行的代名词了。

精彩评论

云竞争的核心拼的是啥?

看了帖子才知道原来那些游戏是属于那些公司的

暂时性的,总会有起起伏伏,观望中

腾讯一直都还是很行的