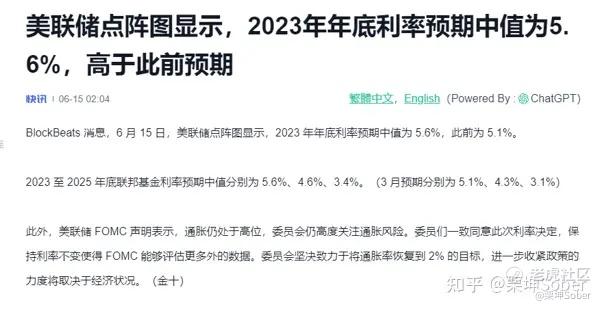

上周联储公布了核心CPI是5.3%,增速6个月在0.4%以上了。6月加息会议上,联储虽未加息,但在会后公布的利率点阵图中提高了对年底利率的预期,按照图中的显示,到今年年底,应该会加息两次,同时联储还调低了未来两年对GDP增速的预期。

一、利率走势

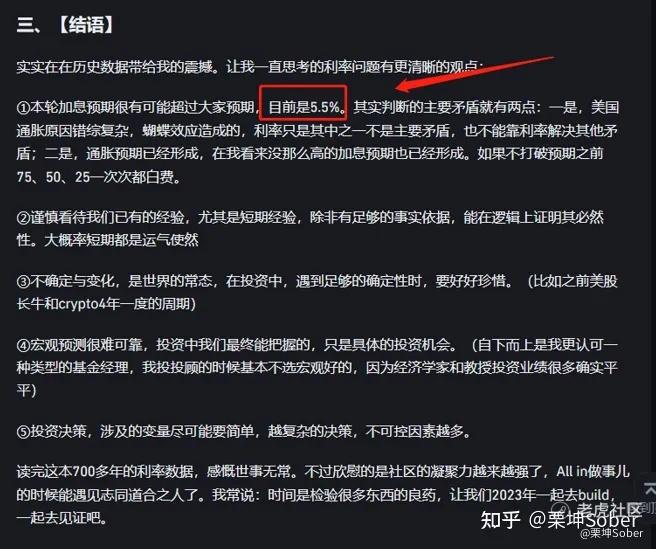

利率走势我个人的观点与3月份并没有变化,依旧是5.5%以上,判断的逻辑在之前文章也有详细阐述。

二、资产定价

从目前各类资产的定价来看,我个人认为,美股整体上是偏离,不过偏离不是不能继续涨,甚至大涨,这在历史上或者未来还会重复的发生。

但是从DCF模型的角度来说,与股票估值最相关的利率是30年期国债,而现在美国30年期国债的收益率为3.856%,上一次美国30年期国债达到这个收益率水平是在2013年10月,当时纳斯达克100指数的市盈率在20至21倍之间,现在则达到了37.25倍。

目前QQQ再涨11%就达到21年高位。

三、高市值和高估值

通常来讲,高市值和高估值是很难长期同时存在的。

举个栗子,越是规模大的企业其增速越接近国家GDP,例如国内大型央企和国企。

不过在市场高估或者泡沫的时候这种情况也时有发生,所以很多人也会挣估值溢价的钱,具体还是看投资人的能力圈。最近的一次就是21年的中概估值和消费估值,这两个其实都是被顶流公募基金经理们顶上去的。

当前QQQ的前6大成分股的市值都在8000亿美元以上,而市盈率最低的也只有30倍左右,高的则达到了70倍。

四、【结语】

未来会怎样?我觉得短期无人知晓,但是全球经济增速放缓的情况下,我手里的QQQ已经挣了30%多,我会考虑止盈70%了,剩下的拭目以待,市场不是不能继续疯狂下去。

精彩评论

到今年年底,应该会加息两次?还是等结果出来再操作合适

美国长期国债给人的感觉还是有安全感的

看来要好好的拜读学习一下利率论了

如果美股表现不好,咱们这边想好也不容易