港股IPO观察

截止2023年的第32周,港交所无新股上市,无新通过聆讯,4家递交招股书。

2023年,港交所新上市公司35家,共募资205亿港元。

当周上市

无

当周招股

无

通过聆讯

无

递表公司

畜禽养殖企业德康农牧

芜湖城市建设集团

潮流零售店KK集团

抗体细胞因子产品的领先公司盛禾生物

其他

T3出行完成新一轮融资,计划启动IPO并实现A股及香港上市;

高瓴旗下“高济健康”最快将于第三季度正式向港交所递交招股书,计划募资逾5亿美元;

达闼机器人,C轮融资逾十亿,预计香港上市,募资或达5亿美元

一、德康农牧递交招股书,递交招股书

7月31日,自四川成都的德康农牧食品第三次向港交所递交招股书,拟在香港主板挂牌上市。中金、花旗联席保荐

公司是中国领先的畜禽养殖企业,专注于生猪及黄羽肉鸡的育种及养殖,拥有生猪、黄羽肉鸡育种、养殖以及饲料生产方面垂直一体化的产业链。

2022年,按生猪销量计,德康农牧在中国所有生猪供货商中排名第六,市场份额为0.8%;按黄羽肉鸡销量计,德康农牧在中国所有黄羽肉鸡供货商中排名第三,市场份额为2.1%。

公司主要通过生猪、家禽以及辅助产品,包括饲料原料及其他销售来获得收入

业绩方面,公司在2020年、2021年、2022年和2023年前五个月,营业收入分别为81.45亿、99.02亿、150.37亿和63.62亿元人民币,同期净利润分别为36.08亿、-31.73亿、9.10亿和-21.84亿元。

二、潮流零售店KK集团递交招股书

7月31日,KK集团向港交所第三次递交招股书,拟在香港主板挂牌上市。大摩、瑞信为其联席保荐人。

公司专注于潮流零售店的运营,直接向终端客户提供各具特色的商品。根据弗若斯特沙利文报告,按2022年的GMV计,KK集团是中国三大生活方式消费潮流零售商之一,同时也是是前十大市场参与者中增长最快的潮流零售商,2019年至2022年GMV复合增长率为88.6%。

截至2023年7月24日,KK集团拥有4个自我孵化零售品牌,即:KKV、THE COLORIST、X11、KK馆,拥有696家门店,覆盖中国31个省的190多个城市以及印度尼西亚的22个城市。公司零售品牌内向消费者提供横跨11个主要品类中超过2万个SKU的消费品,涵盖美妆、潮玩、食品及饮品、家居品、文具等多项类别。

业绩方面,公司在2002年、2021年、2022年和2023年前3个月的营业收入分别为16.46亿、35.24亿、35.51亿和14.46亿元;同期净利润分别为人民币-20.17亿、-56.81亿、0.62亿和0.78亿元;同期经调整净利润分别为人民币-1.71亿、-3.04亿、-4.12亿和0.86亿元。

三、盛禾医药递交招股书

8月3日,盛禾医药科技在港交所递交招股书,拟香港主板IPO上市。中金公司独家保荐。

公司成立于2018年,通过直接调节先天和适应性免疫系统来调节免疫微环境,开发各种类型的免疫疗法,包括用于治疗癌症和自身免疫性疾病的抗体细胞因子。公司旨在开发创新疗法,克服目前可用疗法的缺点,包括低应答率和耐药性。根据弗若斯特沙利文的资料,公司是开发抗体细胞因子产品的全球领先公司之一,也是少数拥有临床进展最快的抗体细胞因子候选产品的先行者之一。

盛禾生物已建立完全一体化的端到端自主研发能力,涵盖所有关键的生物药物开发功能,包括发现、抗体和蛋白质工程、工艺开发、临床前药理学研究、临床开发和符合良好生产规范(GMP)的生产。

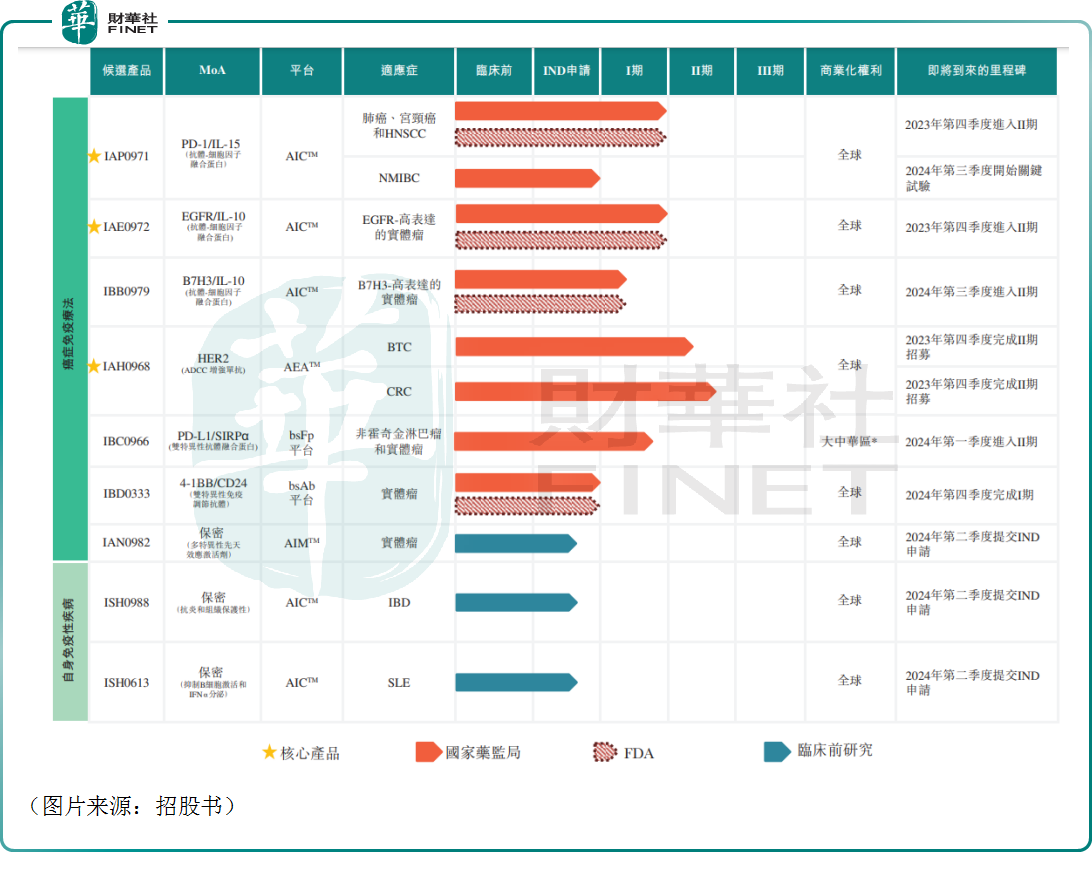

目前已识别并开发9个管线产品,其中6个处于临床阶段,3个处于临床前阶段。

公司从中国和美国的监管部门获得进行总共三个抗体细胞因子IAP0971、IAE0972、IBB0979的新药临床试验申请(IND)的批准。

三个核心产品包括两个抗体细胞因子和一个ADCC增强抗体。作为单一疗法在化疗、靶向治疗、免疫治疗或联合疗法失败的多种前线疗法失败的患者中的耐受性良好,并表现出令人鼓舞的初步抗肿瘤活性。

业绩方面,公司未有主营业务收入,2021年、2022年和2023年前三个月的研发开支分别为6403.3万、5317.1万和1456.1万元,同期净亏损分别为7063.2万、5198.8万和1531.1万元。

美股IPO观察

当周新股上市:

$Cheetah Net Supply Chain Service Inc.(CTNT)$ (首日+76%)

$Pixie Dust Technologies, Inc.(PXDT)$ (首日-11%)

$Hanryu Holdings(HRYU)$ (首日-22%)

$Mira Pharma(MIRA)$ (首日+6%)

下周上市:

Foremost Lithium(FMST)

Opti-Harvest(OPHV)

LQR House(LQR)

Fitell Corp.(FTEL)

Gamer Pakistan(GPAK)

Vitro Biopharma(VTRO)

SRM Entertainment(SRM)

Sacks Parente Golf(SPGC)

其他递表

总部位于加拿大British Columbia的福茂锂资源

清洁送餐及烹饪服务机器人开发商Richtech Robotics(RR)

视频共享平台直接上市Triller, Inc.(ILLR)

临床阶段生物制药公司EOM Pharmaceuticals Holdings, Inc. IMUC

香港金融服务及券商公司绰耀资本Vittoria

香港Junee/奥思室内设计OPS拟美国IPO上市

一、香港的奥思室内设计

7月28日,香港奥思室内设计顾问有限公司OPS Interior Design Consultant 在美国证监会更新披露招股书,股票代码为JUNE。其于2021年12月15日在美国SEC秘密递表。公司拟按每股4至6美元的发行价、发行200万股,募资或达1200万美元。Pacific Century Securities为其承销商

公司在香港的住宅和商业客户提供室内设计、装修和保养服务,其设计工作由内部设计师执行,而装修工作和维护服务目前外包给分包商,由公司管理和监督。公司还提供广泛的维修和保养服务,包括日常家居状况保养服务。

截至2022年12月31日,奥思室内设计拥有17个在建项目,合同总金额406.05万美元。

业绩方面,在过去的2021财年、2022财年(财政年结日为6月30日)和截至2022年12月31日止六个月,公司收入分别为629.90万、962.06万和301.53万美元,同期净利润分别为42.51万、-6.59万和-5.47万美元。

SPAC方面

电动汽车充电基础设施的飞轮的动力增强解决方案的领先供应商ZOOZ Power Ltd.与Keyarch Acquisition Corporation的业务合并;

具有收购和支持创始人领导的企业的成熟记录的公司复合器CorpAcq Holdings Limited与Churchill Capital Corp VII合并;

私人航空领域的创新者Volato将通过与PROOF Acquisition Corp I合并;

海上液化天然气液化和再气化终端基础设施解决方案供应商Crown LNG Holdings AS与Catcha Investment Corp业务合并;

贵金属交易的公司Perfect Hexagon Holdings Limited和HHG Capital Corporation合并

精彩评论