其实本来今天最想写的是《芭比》的影评,但今天是国内的周一,也是七月的最后一天,所以明天再来分享芭比的看法。但我可以先简单分享几句。我觉得芭比远超我的预期,在电影前十分钟,我觉得自己脑袋烧坏了才会来看这个电影,最后的我觉得它非常振聋发聩,除开一些没有太多必要的歌舞之外,它讲了一个简单的道理,如果我们没有自我,永远用别人或者集体的眼光去定义自己,那么结局一定是每个人都走向物质主义,彼此都被异化。

从我自己的经验来说,认识自己,接纳自己,然后做自己,是获得快乐的不二法门。而如果你运气比较好,在你做一个真实的自己之后,你也许会遇到一个人也能接纳真实的你,所以找到真我,也是找到真爱的前置条件。

既然谈到了真实的自己,在我们讨论经济和市场之前,我想简单说一说在我的分享里面,哪一些是我比较有信心的,哪一些是我没信心但我觉得有必要写的。

关于我A:我相信如果你一直读我的文章,你会发现我在行业选择上非常糟糕,在择时上会好很多,所以我很少涉及行业这个话题,我至今依然觉得行业轮动是个伪命题,我选择行业有且只有两个原则

- 公募基金新发多的时候选择公募基金持仓多的行业

- 公募基金新发少的时候选择公募基金持仓少的行业

但问题在于,第一个很简单,第二个很难,因为公募发行少的时候有很多持仓少的行业,所以还要再选一次,确实有一些办法可以去做这个选择,比方说EPS超预期因子,或者库存周期位置。但有些时候这个东西比较看资金。需要一个一个去思考外资,公募,私募,银行保险的思路。理论上说也可以问的到,但我自己的经验是做到这个层面其实得不偿失,因为国内的衍生品只到了指数层面,所以你就算研究清楚哪个申万二级行业有机会,你难道就去买个基金?

择时比较好是因为国内股票的拐点很多都是政策底,这方面有很多工具可以用。

关于商品:有很多朋友私信问我黑色系的问题,但这个我真的不懂,关于铜和金我确实懂一点点,油的话也在慢慢学习,但黑色系基本一窍不通

关于债:对于债券我的了解是最少的,我很多时候只关心关键期限的中国和美国国债收益率,我的分析方法也比较有限,只有从经济出发和从供需出发两个角度,在这个方面我基本没有花时间,因为我觉得债券交易者是股债商三个资产品类里面最专业的,我觉得没有太多的信息优势...

言归正传,这是月末时候,我们稍微全面一点,讨论以下几个话题

- 中国和美国的经济情况

- 我A现在怎么看

- 黄金和铜的走势展望

第一个问题,中国经济怎么看

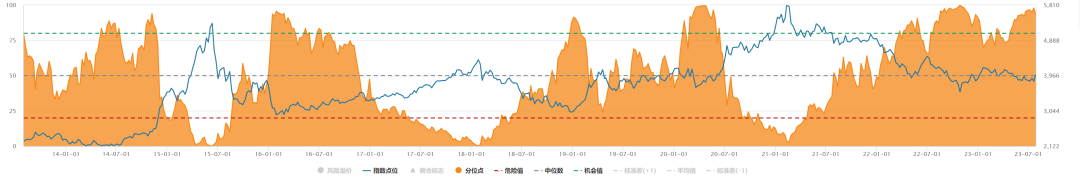

对着市场聊经济比较有效果,这是国内沪深300的风险溢价,可以看到,在过去十年里面,中国经济有三次显著的复苏,对应了三次大规模的股市行情

- 2016年居民部门上杠杆开启全球复苏直到2017年10月

- 2019年1月联储转向后到疫情前的复苏,全球流动性驱动的复苏

- 2020年4月后,疫情恢复+全球流动性极其宽松带来的复苏

这也是为什么上一篇讨论中国股票的文章里面,我们说联储的行动是我A走势的核心变量《股票这里会有反转么?》

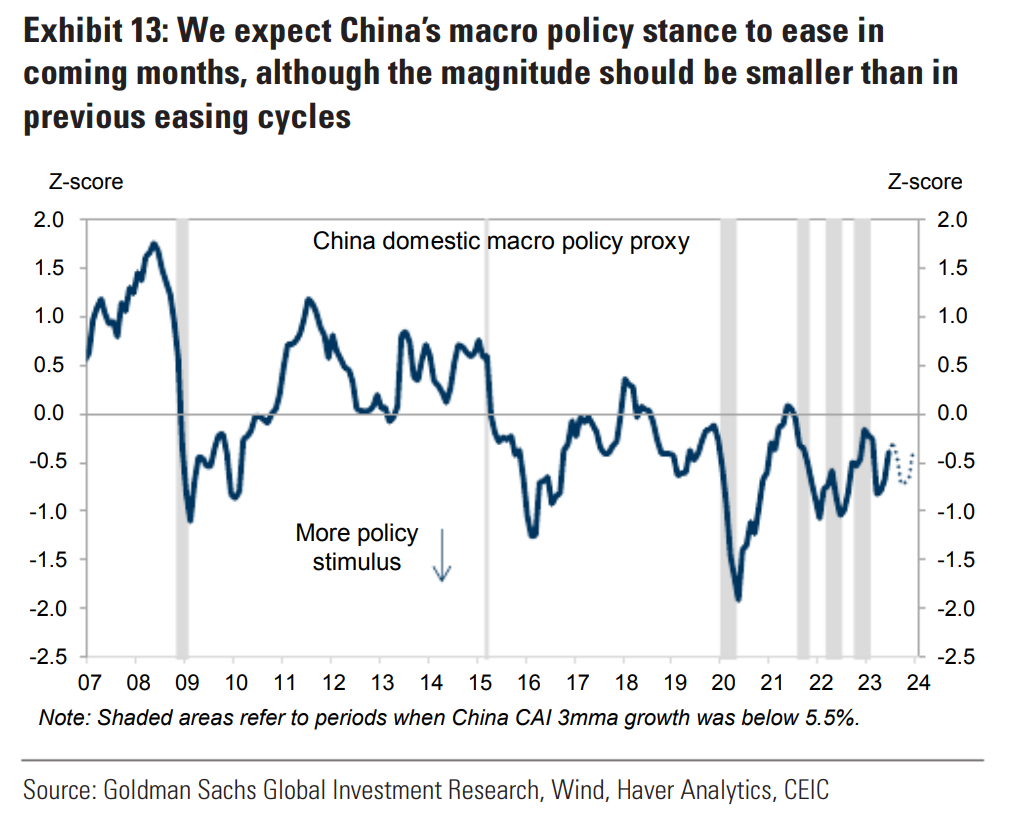

在这里海内外投资者对于政策的看法是有点分歧的,国内投资者现在已经接受了国家需要长期转型的事实,国外投资者其实也看清了这一点,但意见大概可以分成两派

1,巴克莱为代表的看空派,觉得北京连财政刺激都不会做

2,高盛和BofA代表的看多派,觉得下半年会有一些财政刺激,但不足以把中国带回到以前的强刺激周期

我觉得BofA的一个看法是很贴切的,也是符合逻辑和常识的"China no longer a boom - burst economic cycle",中国不再有强政策周期,任何一个经济体,发展到世界第二这个体量,都不太可能有太强的起起伏伏。

所以对于国内经济我觉得还是之前那个四方图的思维模式

1,中国坚持长期转型+美国收紧货币政策 = 经济增速下滑,增速预期下滑

2,中国关注短期风险+美国放松货币政策 = 经济增速回暖,增速预期回暖

3,中国坚持长期转型+美国放松货币政策 = 经济增速下滑,增速预期回暖

4,中国关注短期风险+美国收紧货币政策 = 经济增速回暖,增速预期下滑

从我自己的角度来说,我完全能理解北京为什么要做长期转型,为什么要兼顾短期风险。但我觉得更深一层的思考在于。

“到底能不能一边争霸全球,一边兼顾长期转型?”

如果美国从今天开始既要有要,一边防范短期风险,一边长期做制造业投资转型,然后就是不停借钱,和当年鸦片战争时期的英国一样,借30年的债,获得5年内的比较优势,然后最后鸦片战争时期英国借的债可能都是清政府还的。

当然,也不是说借债就一定是好的,大萧条之后的日本,军费开支激增,然后也是不停借债,物理意义上干掉了所有拦路的人。陆军和海军想的估计也是现在借的钱要别人还,最后走上了法西斯的道路。

所以综上所述,我觉得中国经济在这里的短期防风险,在股票跌到两倍标准差的时候防风险没问题,这个防风险,有可能可以让指数回到一倍标准差,差不多还有一点空间。但中国经济下面的思考应该是

- 如果海外萧条风险加剧,那么是不是政策还需要继续出台

- 如果海外复苏,尤其是美国真的软着陆,那面临更大的产业竞争压力,会不会有空间去坚持所谓的财政和货币纪律。

第二点我觉得尤为重要,如果有一天美国真的是财政货币双宽松,你当然可以骂他说美元可能要跌,美国这样透支未来如何不负责任,对长期国家的竞争力有伤害。但短期的压力要能扛得住才行。

另外抛开政策不说,PPI确实可能见底,一些行业的库存周期可能在明年开启,疫情后的复苏可能也是波浪式的,所以还是那句话,中国目前的政策,你在两倍标准差看多中国经济是稳赚不赔的,

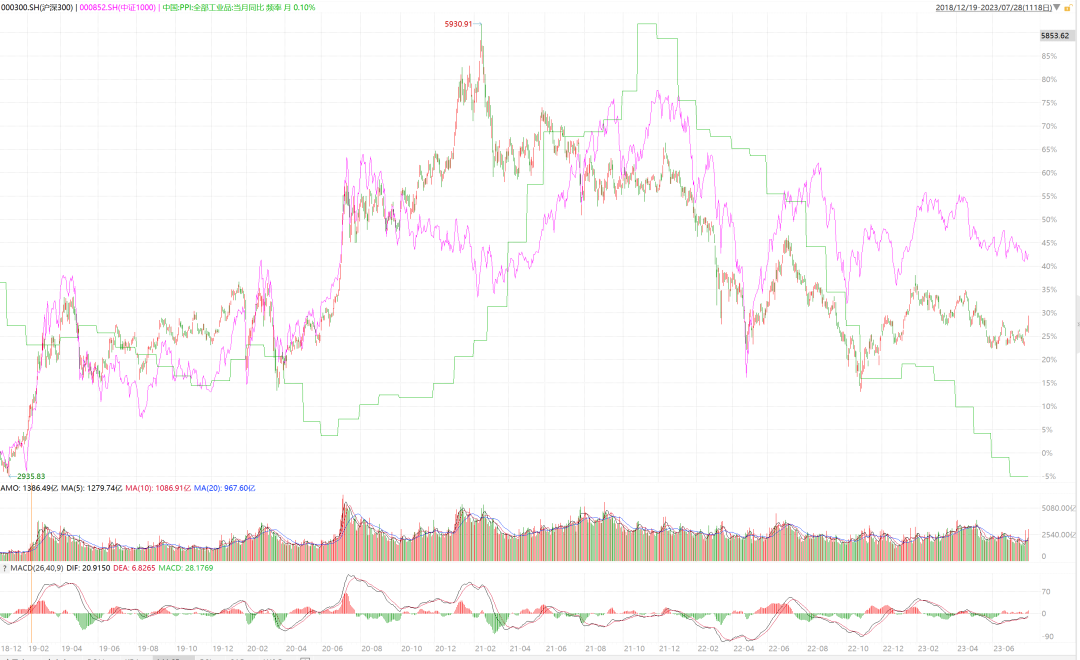

稍微头疼一点的是大小盘的问题

过去几年,我A屡次经历风险,很多次摸到了两倍标准差,然后之后关于大小盘的走势有两种结局

- 2021年年初,大盘最后跑赢小盘

- 2022年,小盘跑赢大盘

事后去看这个东西有两种解释,第一种是,PPI上行的时候经济总归更好一点,大盘更牛逼,第二种是,2021年中国市场还没有接受长期转型这个事实。

这两个解释都可以,但会导致目前截然不同的看法,我自己现在更倾向于大盘一些,主要原因有以下几个

- 我觉得这个问题的核心是海外风险到底有多大,如果真的有一个全球性的大风险,那后面还是会有美国的全面降息,小盘会更好。但我感觉目前看风险是可控的,全球的利率我不觉得可以重新回到2019-2021年的水平

- PPI确实后面会回暖

- 目前外资普遍低配中国,最近这周开始回补,这些人不太可能买1000

最后这点我倒是有个切身体会,上周看到政策端倪的时候,我觉得可以买阿里的看涨期权,因为阿里确实是中国民营经济的金丝雀,当时728到期,BABA call @ 100的价格差不多0.8-1.0美元。按照我以前的经验,这种消息出来之后,阿里当天晚上可能就是3-4个点,然后第二天港股开始高开,导致第二天晚上美国人继续买。

然后结果是当天晚上高开低走,这点我觉得勉强还可以理解,因为YINN这种东西从最高点跌了超过90%,你要我我也不买了。第二天港股没有任何反应,我当时就觉得大家情绪可能真的悲观到了极点。所以我觉得未来会有一些Hedge fund开始补配置中国,但不要指望现在有什么Long Only的基金配置中国,据我了解他们现在美国的配置权重都很低...所以这可能还是一个快进快出的节奏。

所以如果你上周三看了我的文章,然后周四周五勇敢了一把,我觉得现在对于沪深300是可以有资本在4000看4150的,这周如果有啥不好的消息跌下来再说,没有的话我自己觉得本周最关键的数据是今天的PMI和周五的美国就业数据,这个可以周中再说

美国经济:完美代表着不持续

上一篇关于美国的文章里面说了,美国经济的现状简直是完美的,核心就在于他们消费者信心非常足,有很多读者提到什么美国发电量或者工业数据,要知道美国是个消费国家,消费占GDP70%,工业不到15%,他们只要消费不差,就没问题。工业好坏都是第二档次要关心的事情

而且我自己的感觉是,美国的制造业投资和中国最开始的基建其实也差不多,都是一部分以工代赈,刚开始都是骗补贴的。所以你一定要说这制造业不赚钱,他本来就没指望短期能赚钱,很多时候就是当做一个补足制造业短板,降低依赖度的投资。

核心其实还是就业数据,这周五的就业数据就很关键了。太好或者太差都不好,最好就是NFP 150-200K在中间,薪资和失业率最好也在范围内波动,太高了的话美债收益率估计要涨破关键点位了,太低了大家会觉得货币政策已经超调。

所以本周我还是愿意看看有没有好的期权机会,这个就业数据以小见大,就是美国经济现在的情况。

市场一方面担心美国经济太好联储会继续加息,一方面担心美国经济不好联储已经超调了货币政策。就希望可以在当下的状态一直持续下去。

哪里有这么好的事情嘛...经济的趋势性是很强的,所以短期我觉得周五的数据是值得博弈的,长期一点,大家还是最好平常心,准备美国经济软着陆的标的(商品资源股是不错的),以及准备美国经济浅萧条的标的(浅萧条的话我觉得短债比长债更好)

我A的看法之前其实已经说了,经济决定长期趋势,美国这周的失业率数据决定了联储的走势,如果这周美国数据不达预期,其实对我A可能不是坏事

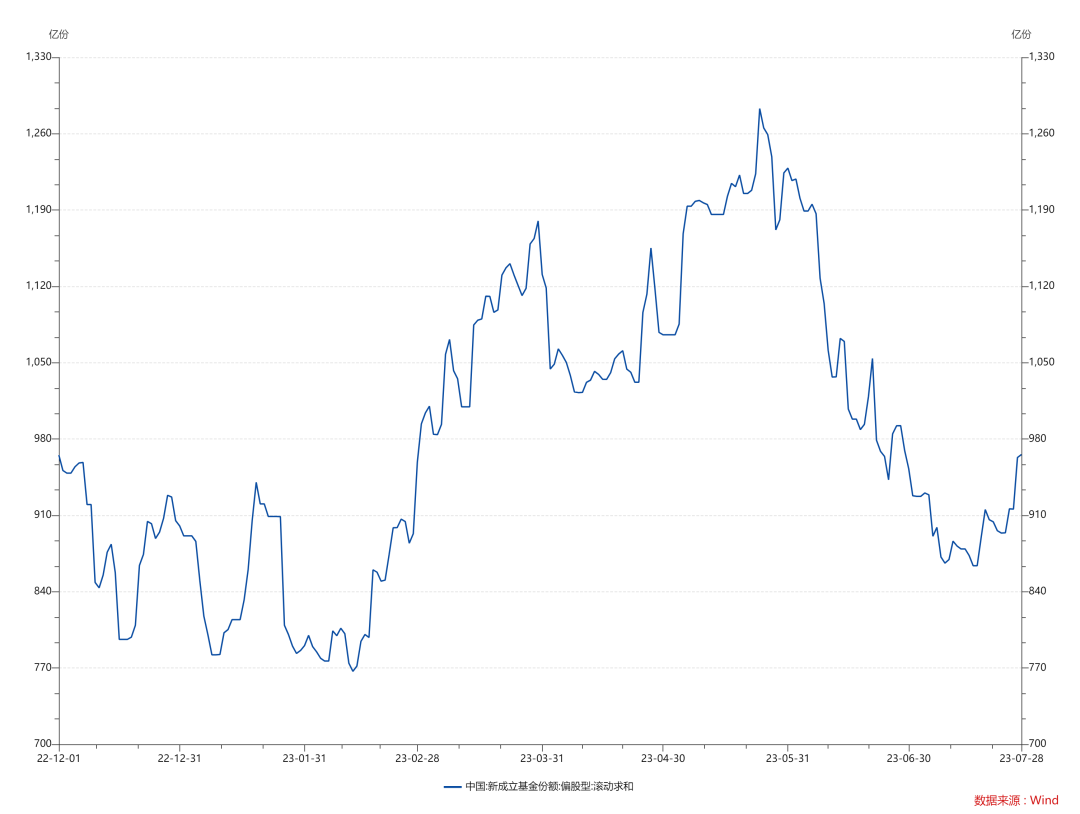

新发基金也在七月中旬企稳,如果联储支持,这个地方有可能是一个底部,其中的影响在上面说了。对于公墓持仓多的行业来说,只要这个数字在降低,就不是好消息,它能企稳,不一定是好消息,但肯定不是坏消息。

金和铜

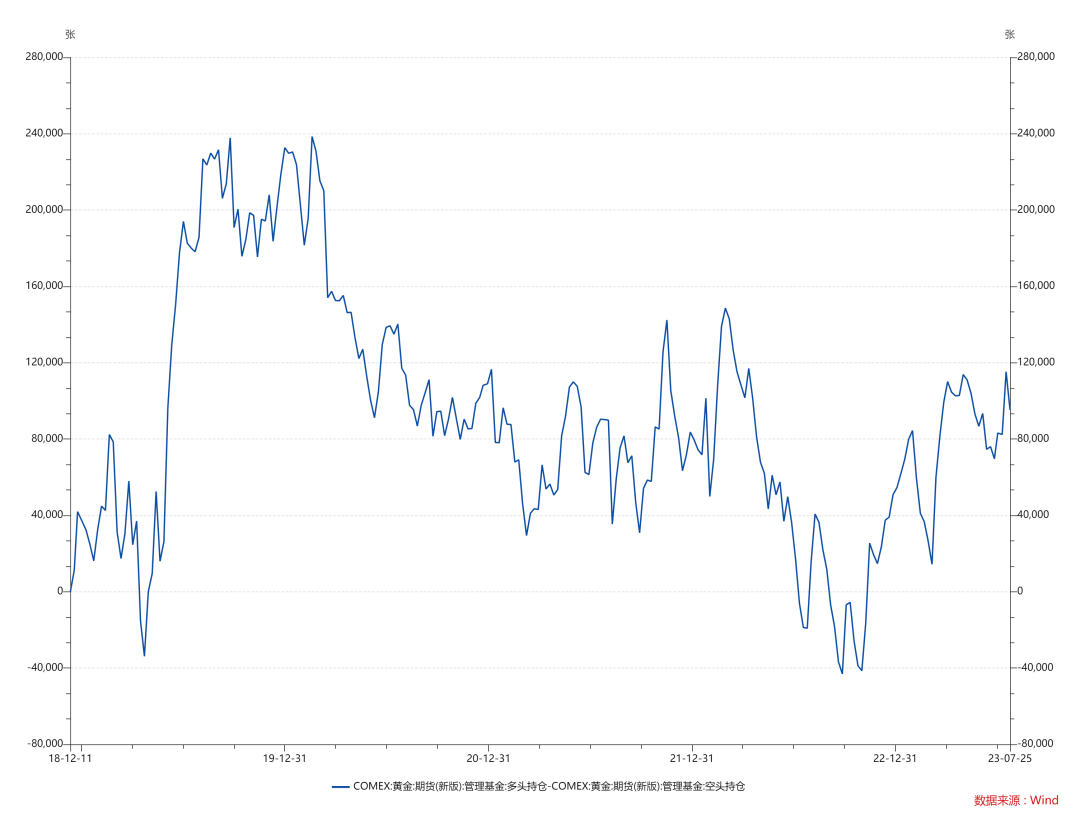

这周的NFP肯定会对黄金产生很多影响,如果NFP太好,黄金肯定是比较糟糕的,如果NFP很差,黄金肯定是比较开心的,如果NFP符合预期,很难说但我觉得黄金会震荡偏弱

之前解释了,现在对于很多配置型的投资者来说,黄金的加仓时间点肯定还没来,等到联储确认停止加息啊肯定才是好的时间点,对于交易型投资者来说,他们非常需要美国经济走弱,实际利率无法继续走高的证据。或者通胀预期可以持续,油价坚挺的证据。这点和之前并无二样,无非这周的关键就是失业率数据

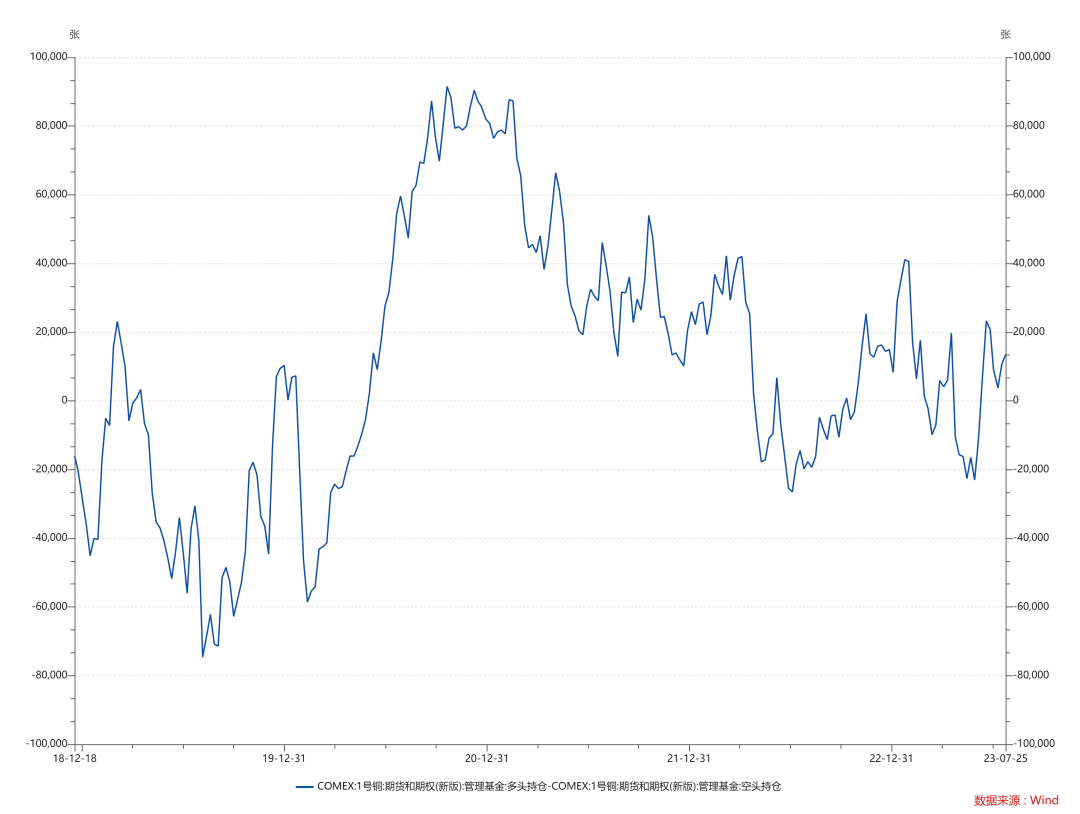

铜其实也是同理,如果你觉得中国经济可以回到以前那种基建+地产的时候,那么确实铜的需求会不错,但我觉得不会,所以这周的NFP一样对铜很关键,我不觉得如果美国经济走弱,ECB开始有点鸽派的话铜可以在7万这里坚挺。

综上所述,我觉得这周所有的事情,其实还是之前那两个框架的思考

中国到底是坚持长期转型,还是短期防风险

美国经济的韧性到底如何

我觉得第一个问题现在很简单,短期防风险没有任何疑问,你可以思考一些长期的问题,但短期中国经济就是看到了风险开始应对的剧本

第二个问题很困难,这周五又是一个关键数据,那就是你愿不愿意赌,你愿不愿意赌其实只取决于两个事情,第一是你有没有信息优势,第二是没有信息优势的时候你有没有一个好的价格赔率。如果又没有信息优势,有没有赔率护体,那其实就聊一聊,别下注就好。

这就是我本周的思路和计划

精彩评论