隔晚联储局议息会议后,一如市场预期,加息四分之一厘,把联邦基金利率目标区间上调至介乎5.25-5.50%的22年以来高位。由2022年3月16日起计,联储局合共加息11次,合计加幅达525个基点,加息幅度和速度之大且急,是上世纪八十年代初以来仅有。

尽管联储局如此积极加息,惟期间 $标普500(.SPX)$ 录得约4.8%的涨幅(连期内派发股息,更达7.1%), $纳斯达克100指数(NDX)$ 更有逾一成的升幅。

由此可见,这次加息对股市表现并未带来太大压力。话说回落,从历史角度看,其实加息周期中,股市往往都有不俗的表现。

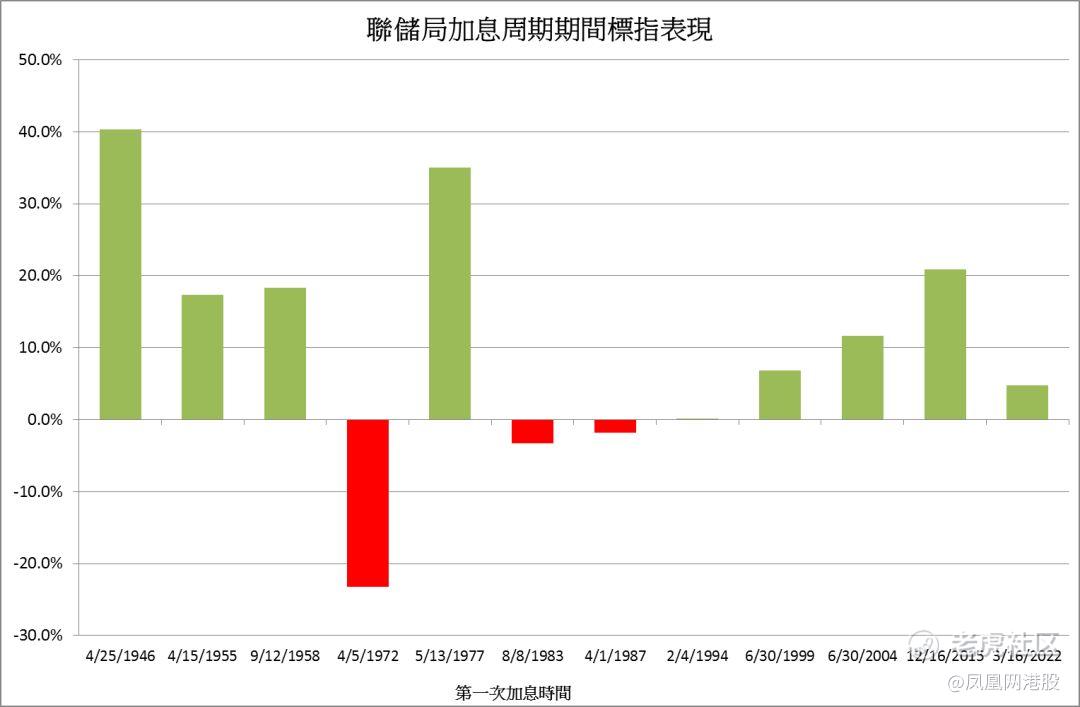

附图是统计1945年后,联储局进入加息周期期间标普500指数的表现,可见在过去12次加息周期中(包括今次),标指平均表现和表现中位数分别为+10.6%和9.2%,即平均来说录得升幅;而且在这12次加息周期中,只有3次录得跌幅,即上升比例高达7成半(图)。换言之,根据历史表现,联储局进入加息周期后,股市继续上升的机率明显较高。

出现如此情况,相信也不难理解;因为联储局须要启动加息周期,往往代表经济表现理想、甚至过热,局方要透过加息行动令经济降温。问题是,若然经济表现处于炽热阶段,可以想像企业盈利表现亦不会太差,间接地支持股价、进而整体股市走势。

文/财智坊

精彩评论

加息可能对美股产生一定的压力,但具体影响需要持续观察。

加息也可能带来更高的利率收益吸引更多的投资者进入股市。

加息可以被视为经济复苏的一个信号,反映出经济正在恢复