做股票投资的朋友都会遇到一种情况:

很强烈的想抄底一只股票,但是这个股票迟迟跌不到自己的期望价位,甚至观望了一段时间之后发现股价反而上涨了,遇到这种情况我们该怎么办呢?

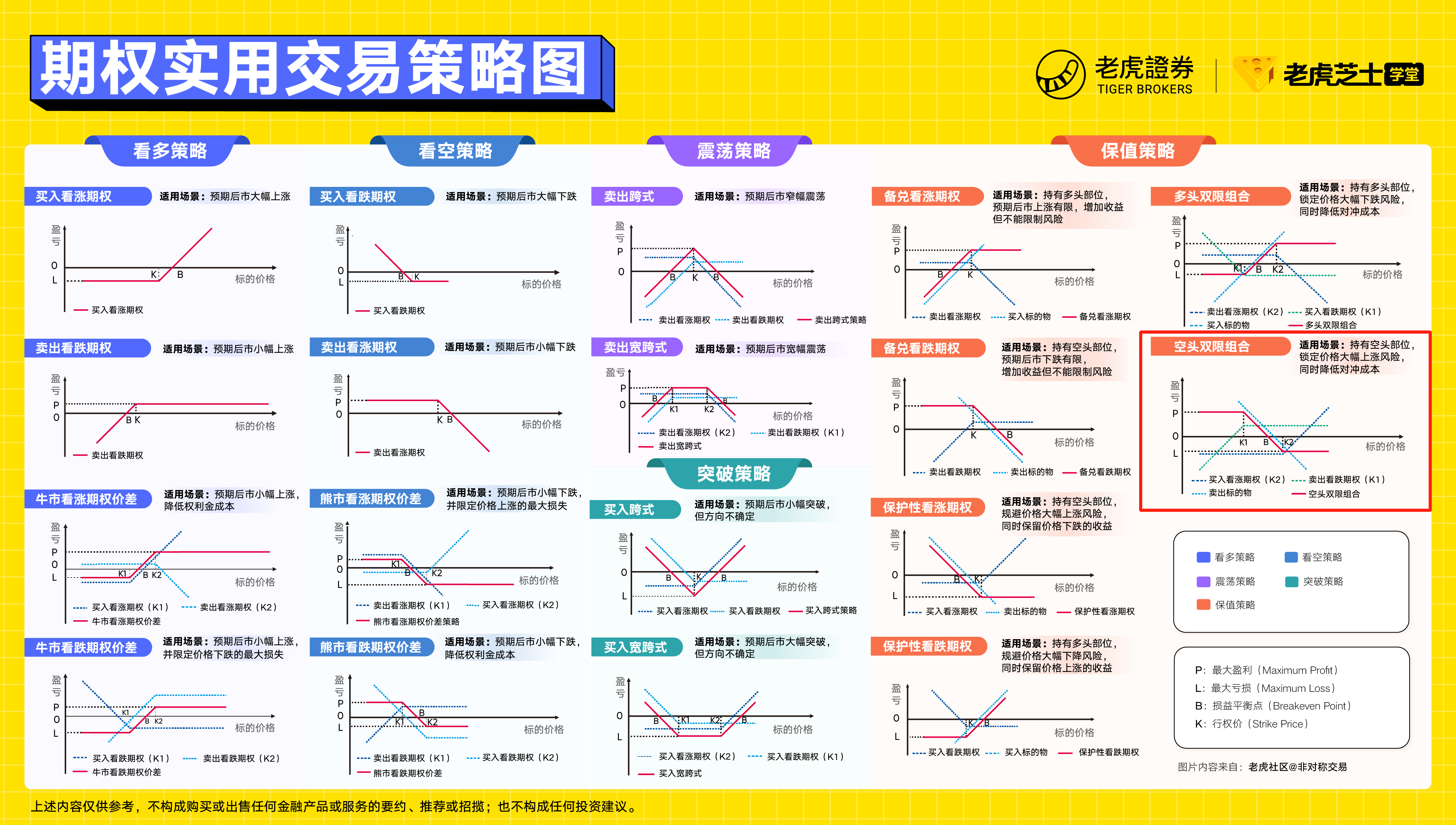

今天我来教大家用空头双限组合策略零成本解决这个问题!

一、什么是空头双限组合策略

所谓空头双限组合,就是在我们等待抄底一只股票的时候,如果股价没有跌到我们心中的目标价,那就买入平值的看涨期权,同时再卖出一个以目标价为执行价的看跌期权来对冲成本,具体操作如下

假如Jack想买入阿里巴巴的股票,目标价是80美元,但是目前阿里的股价是84美元,此时如果继续观望等待股价回落,股价则有可能掉头向上,此时Jack可以以84美元的行权价买入一张阿里的看涨期权,权利金支出为1.31美元,为了对冲掉这笔权利金支出,同时再以80美元的行权价卖出12张阿里的看跌期权,权利金收入为1.32美元(0.11*12),对冲完之后的净权利金收入为0.1美元(1.32-1.31),近似零成本。

后续如果股价上涨,此时看涨期权获利,可以抵消掉无法低位买股票的损失,如果股价下跌,只要股价在84美元至80美元之间,该期权组合收益不变(0.1美元)

当股价下跌至80美元的时候,Jack可以以目标价80美元买入股票,同时为了避免股价跌至80美元以下导致收益不可控,需要把期权组合全部平仓。

这样,Jack就可以零成本买入80美元的阿里的股票

当然,在实操过程中我们要着重注意两点:一是看涨和看跌期权的合约数量如何搭配,为什么上例中看涨期权合约买一张,但是看跌期权合约却要卖出12张呢?

二是该策略无论股价如何变动都万无一失吗?如果不是,如何做好风控呢?

二、空头双限组合策略应该注意哪些点?

1.如何实现权利金收支相抵

在该策略下,当我们买入平值看涨期权的时候,支付的权利金比较高,而以目标价为执行价卖出的虚值看跌期权,收到的权利金较低,此时无法实现收支相抵,如何解决?

我们可以在合约数上面做调整。

延续上例,由于买入的阿里的84美元的行权价的看涨期权合约价格为1.31美元,但是80美元执行价的看跌期权合约价格仅仅是0.11美元,由此倒推出卖出看跌期权合约的数量为 1.31/0.11≈12 张,取整之后可以选择卖出12张看跌期权合约,实现近似零成本对冲。

2.如何做好风控?

该策略虽然无论股价涨跌都对投资者有利,但是一旦股价跌破目标价以下,由于卖出的看跌期权的数量远远大于买入的看涨期权的数量,所以会产生亏损,所以空头双限制组合策略一定要做好风控,当股价跌至目标价位时一定要在买入股票的同时将看涨期权和看跌期权平仓。

好啦,今天的分享就到这里啦,想了解更多期权相关的知识,欢迎关注详细课程 期权入门课,后面我们继续讲解。

小虎们,如果你觉得这篇文章对你有帮助,可以分享给你3个朋友,分享和评论都能获得虎币哦,优质评论可以获得20个虎币以上!

精彩评论