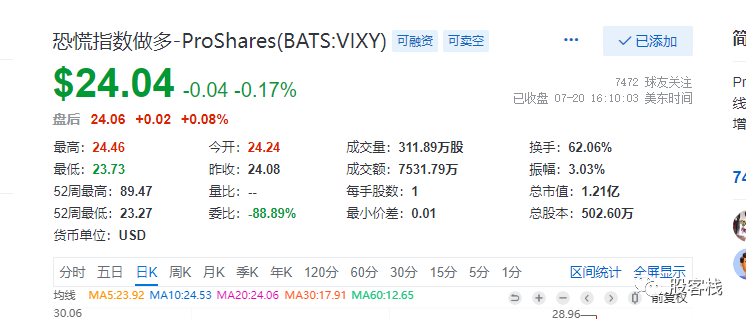

今天不扯淡,好好聊聊交易。顺便吐槽一下,昨天跌成这个鬼样子,美股的波动率都没什么变化,LONG VEGA的人太难受了

美股虽然整体的波动率一直再跌,比如大家想期待一夜暴富的VIX。。跌了好多年,但是个股的局部波动缺一直在创造新的奇迹。

那么对于无法去判断方向的人来说,跨式会成为一个很不错的选择,毕竟涨跌这东西,基本也都靠猜。。

所以一般我在做个股波动率的时候喜欢的工具是个股的跨式(主要是宽跨)

简单来说,就是我预测这个股票接下来会有大波动,于是我买了中期的call和put,两个方向一起下注,因为期权自带的杠杆属性(一般有效杠杆在10倍以上)所以只要往一个方向动3-5%个点就可以带来可观的收益。(因为不会跌100%,但是会涨100%)

但如果标的横盘,或者大家对远期的波动率持续看跌导致VEGA降低,那么跨式也会快速的亏钱。

所以这里我们在选择跨式的时间点,我讲一下我自己的心得。

1 时间的选择,最好是财报后一段时间,股票价格平移到BOLL的中轨附近,且上轮财报发布确实大涨或者大跌的标的。(下图,左边402的大低开是个财报日,但真正在波动率缓和+进入方向决策期的是440附近这个位置)

2 尽量选择60天以上的,这个主要是考虑降低theta成本,以及可以等到下次财报时间宣布,一般新的财报日公布可以有效拉动iv,可以让你找到比较合适的卖点

3 期权的流动性非常的关键,美股和马赛克不同,很多标的的冷门日期流动性很差,一定要仔细选择,不然买的时候滑点也大。。赚钱了卖不了好价格就很尴尬了

4 什么时候卖?一旦发现无法走出来新的趋势,比如上图,在上轨这里磨磨唧唧的,就可以考虑走了,一般我做的是40%左右利润就考虑止盈。

5 宽跨和其他单边不同,基本不会突然暴涨暴跌。主要是慢慢损耗或者突然涨一波这种情况。属于典型的买方策略。我一般选择BOLL上轨+下轨的边缘的位置建仓宽跨杠杆高一些。或者取正负5%波动的价格

6 新手做宽跨尽量做自己懂的股票

7 最后注意,不要在长期很死鱼的股票上做宽跨,要做一些相对有点热门的股票(大热也远离) 做多波动率的原则是,不怕跌,不怕涨,就怕墨迹

精彩评论