当下市场存在很多矛盾,我们今天讨论两个

- 国外投资者想战术性做多中国市场,和国内投资者对政策悲观的矛盾

- 存量博弈导致波动率难以走高,和宏观不确定性依然存在的矛盾

其中第二个我觉得是可以利用的,第一个理论上也有机会,但不确定性很大。

首先今天的GDP数据肯定是低于预期的,这个问题我现在是这样理解的,之前分享过。

1,有风险肯定会救

2,但如果你就是跌到一倍标准差的风险,那就不一定会救。

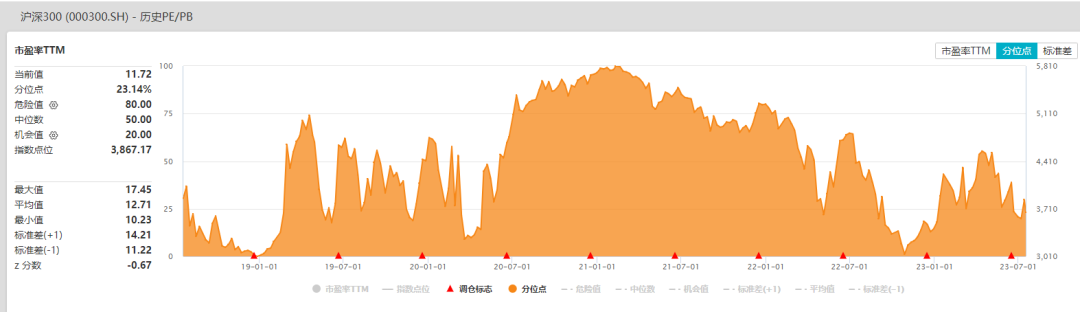

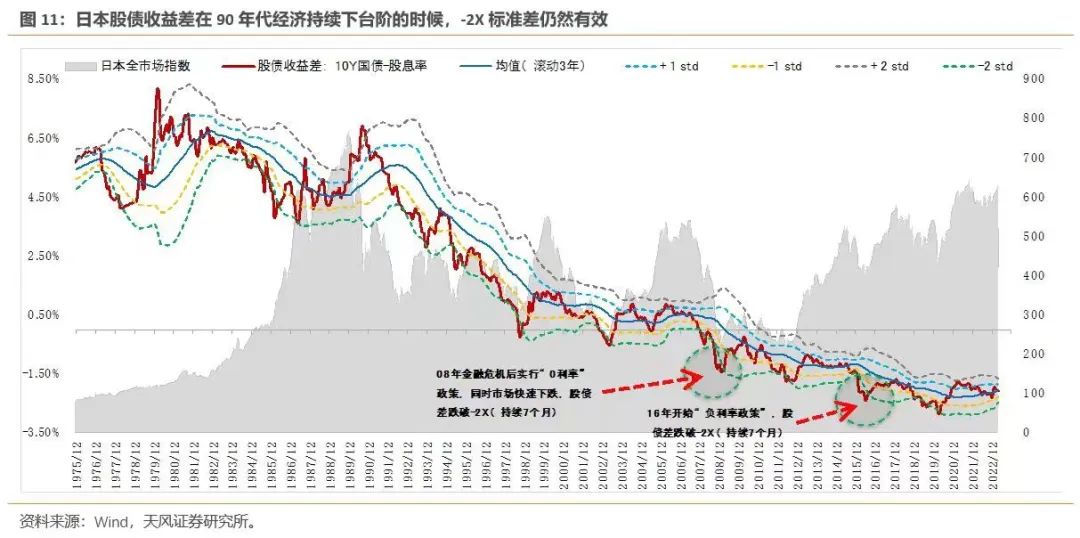

所以策略其实很简单,如果未来有一天股票跌到两倍标准差的估值,我肯定是看政策救助,看短期180度调头的,但现在在一倍标准差的位置,我觉得救助和不救助的概率可能就是五五开,甚至更低。

所以目前我们可以说A股很便宜,去做空确实没意义,出政策的可能性在慢慢加大,但这不是一个你可以无脑买的点

今天看到的天风的一个图其实说的也是这个意思,在两倍标准差要勇敢看转向,但在一倍标准差的时候,可以做右侧

这其实是一种思路的反应

- 提高供给,降低通胀,降低成本,降低利率刺激投资,汇率走低,提高出口竞争力

与之相对的是

- 提高需求,提高通胀,成本提高,提高利率压制通胀,汇率走高,损害出口竞争力提高内需

半年前我的想法太简单了,高债务国家可能更多需要通胀化解债务,所以后面这条路更有可能。

但我现在心态平和多了,我理解长期战略转型的必要性,也理解供给确实可以增加需求,我觉得长期转型和短期风险的矛盾解决方法就是:先努力长期转型,转型出了短期风险就救助。无非金融市场比较悲观,觉得风险很大,北京定力很大,觉得风险可控,这问题总有人对总有人错,有分歧很正常。我自己感觉这个过程就是很难受的,1990年代日本的经验是最好在高增速时期改革,但很多事情,说起来简单做起来难,从我自己的感觉来说,对新经济的培育其实很早就开始了,光伏第一次走入我们视野可能已经是十年前了,(这里多说一句,现在美国对于光伏的补贴和培育政策,真的就是摸着中国过河。我一直很想建议中国的新能源研究员去研究一下美国的光伏企业....这个说不定比再指望中国光伏大白马涨一倍要靠谱)...但你平心而论,在2016-2017年,居民部门上杠杆的时候,哪个房地产公司真的有兴趣做战略转型呢?

这就像人生,在你年轻的时候你有无限的可能,但你没有紧迫感和动力,然后你老了之后你有了紧迫感和转型的动力,但你没有了无限的可能。但这也就像人生,再晚做事情也比不做好...

所以你说这个GDP是多少,我觉得其实不重要,将来宏观问题可能只有一个

“坚持长期转型,防范短期风险” - 短期风险到底有没有大到需要逆周期政策短期救助?

我觉得七月底的会议会给我们一个答案,而我觉得外资可能对这个问题太乐观了。

这就是我对GDP的看法。

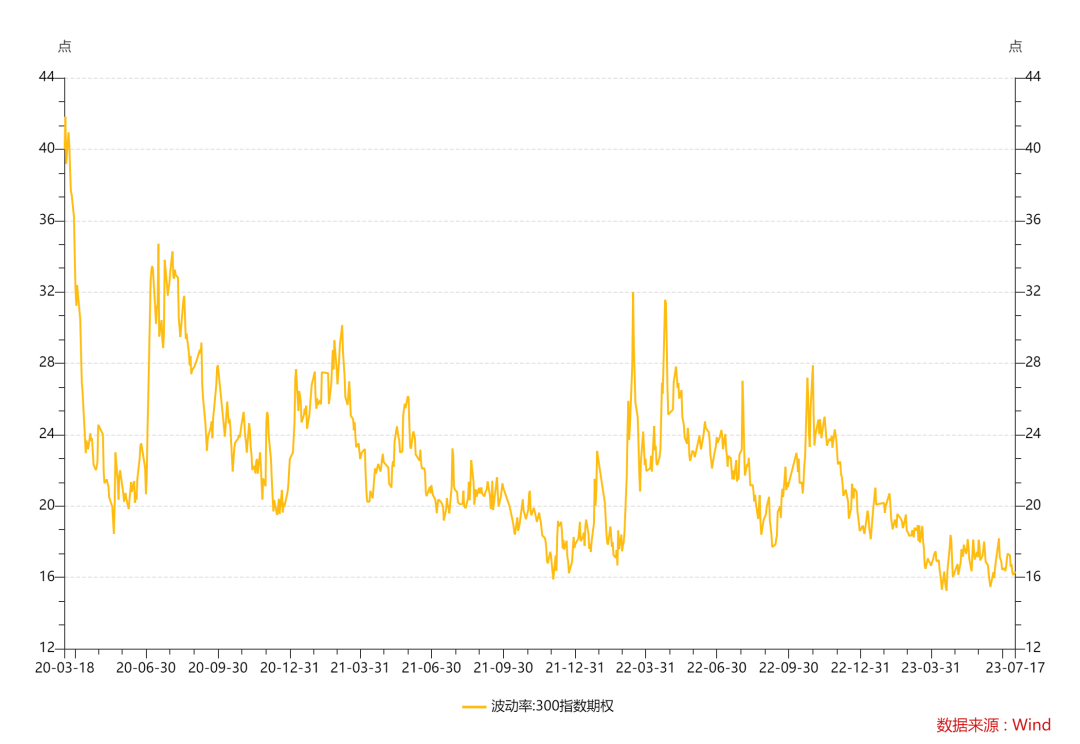

16%的波动率说的是目前我A市场的波动率,其实不止我A,全世界市场的波动率都很低,等于说大家现在都觉得未来会风平浪静。。

但我理解这种低波动率并不完全是宏观造成的,其实这个低波动率,很大程度我觉得是流动性不足+风险控制的一个结果

今年无论是A股,还是美股,其实流动性都是不足的,A股不用说大家很熟悉,成交量说明了很多问题,新发基金也说明了很多问题

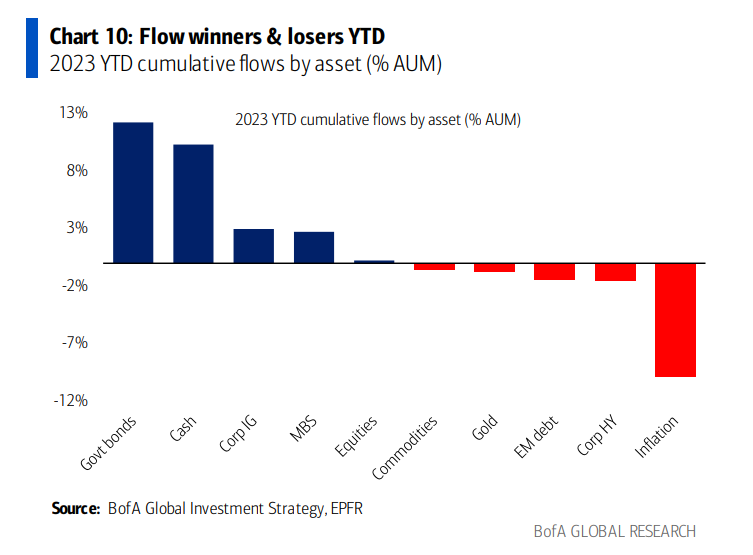

美股其实上半年流入也不多

换了我,5%的利率,我也买短债,躺赢不香么?

所以我A的波动率问题是:坚持长期转型的时候防范短期风险,但如果短期风险不够大,那么自然也不会有救助,那么波动自然是不够大的。所以向上没有宏观驱动,向下没有风险释放。

往后面去看无论是真的超预期出了宏观救助政策(我自己觉得这个概率可能是小的),还是出了风险后再救助(这个概率稍微大一点),波动率都会走高。如果这两个都没有,经济就在缺乏外力的情况下运行,就会一直继续压制波动率,直到波动率走高。

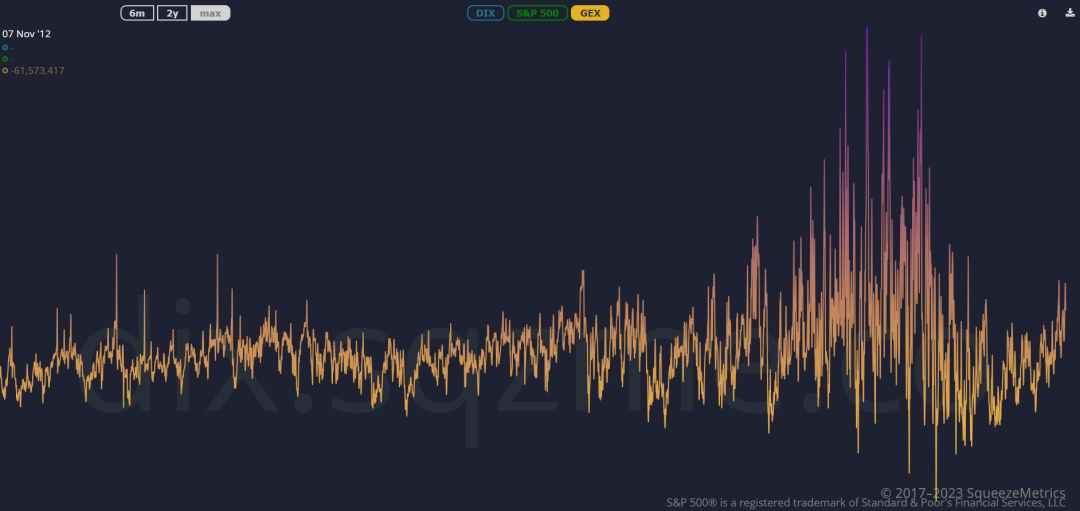

对于美股的波动率问题,我觉得波动率很多时候是跟着仓位和点位走的

其实逻辑非常简单,如果点位不高,仓位也不高,那你买期权图个啥?

所以一般美股是涨上去,然后大家仓位重起来,买卖期权的人才变多,最近就有点这个趋势

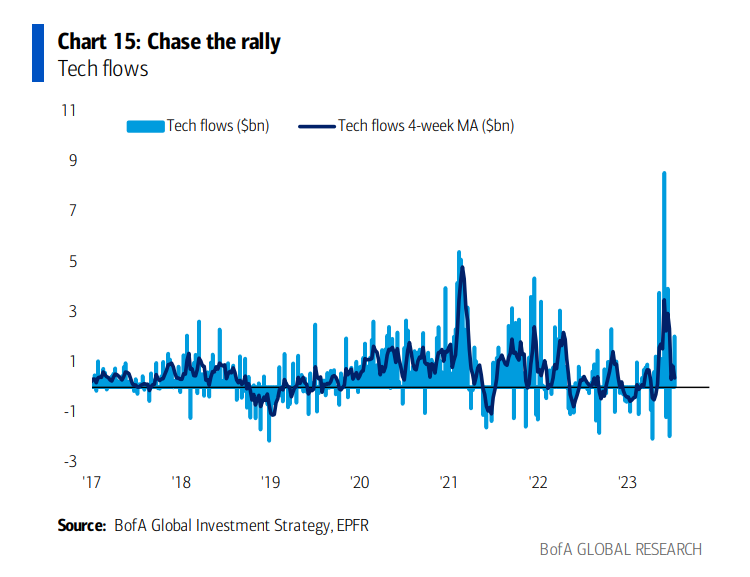

年初大家都看空美国科技股,然后被AI打脸后开始追AI,现在发现GAI好像又没有那么给力,然后Flow开始走低,股价也开始盘桓。

所以年初的时候说美国萧条,确实太早了,当时市场都觉得美国2023年要萧条,很少有萧条在这么预期充分的时候到来,当时BOA有一个图叫做“Most expected recession”,所有人都觉得萧条要来的时候往往仓位都很低,那风险自然就很低。

综上所述

我觉得上半年中美,各个资产的低波动率是两个原因造成的

- 资金本来就不多,年初仓位不重,所以风险相对可控

- 到目前为止,中国的长期转型没有看到短期风险,美国的加息没有看到风险

而这两点加起来,我们得到的结论是,未来看中美

- 如果长期转型是安全的,没有风险爆发,就会继续下去

- 如果通胀走低的过程中失业率不走高,没有风险爆发,联储可能不会很快降息

这种时候,我觉得有且只有两个策略

1,你就坚定看好小概率事件会发生,然后不停做多波动率,越往后发生的概率肯定是慢慢加大的,波动率不会永远停在低点

2,你稍微讨巧一点,波动率走低的时候,价格往往是区间波动的,你就找找各个资产的波动区间,比方说铜就说63000-70000,油就说70-85,股票就用两倍标准差做底。然后如果看到没有波动率放大的事件,你就不停做区间震荡,等到哪天真的突破,你再换个思路。

这种波动率走低的环境,我觉得心态很重要,因为大部分时候你说拐点都是错的,但每一次可能的拐点前你都要保持警惕,比方说下周的FOMC和月底的会议。

虽然小概率,如果中国决定短期防风险+联储鸽派,这就是2019年1月的剧本

如果中国决定坚持长期转型+联储鹰派,那我觉得美元可能就超跌了。

简单来说,现在就是暴风雨前的平静,你一定说风暴明天就要到来,和你说风暴不会到来,是同样愚蠢的事情

精彩评论