首先说说我自己是怎么看这一次失业率数据吧

- 连续十四次超预期之后第一次不达预期的新增就业

- 与ADP数据的背离

- 依然增长的薪资,走低的失业率

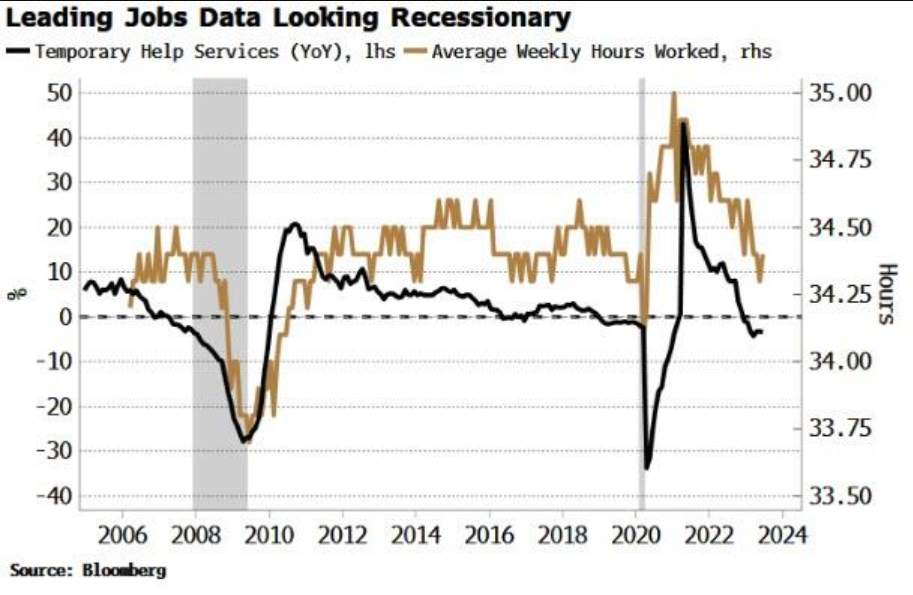

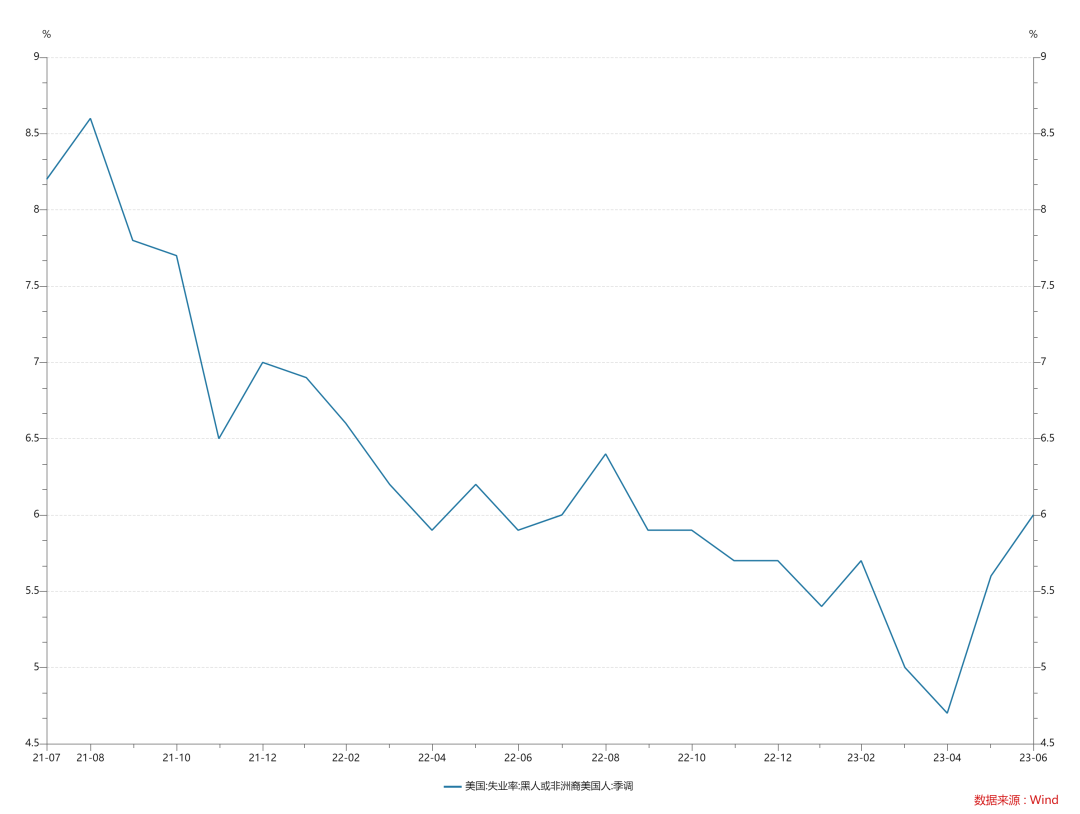

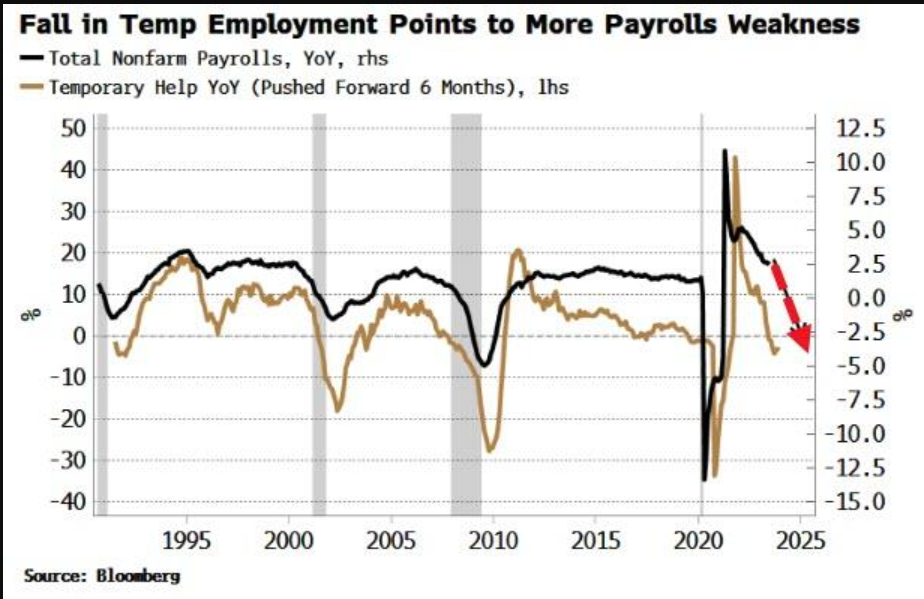

有很多理由说明这是萧条的前兆,工作时间长度开始减少,临时工开始减少,黑人失业率开始走高。

当然,还是那个老问题,我们可以说失业率从3.6%开始走高,但你很难说这个失业率走高到什么地方就会停下来

- 历史上看从来没有什么3.6%的失业率走高到了4.4%就停下来

- 但过去几年发生的很多事情也是没有先例的

所以如果你要我总结一下这个失业率数据,我只能这样说:“无论你相信软着陆还是萧条,这个数据都不足以坚定你的信心。” 我们依然在一个非常混沌的环境中。

这种混沌来自两个方面

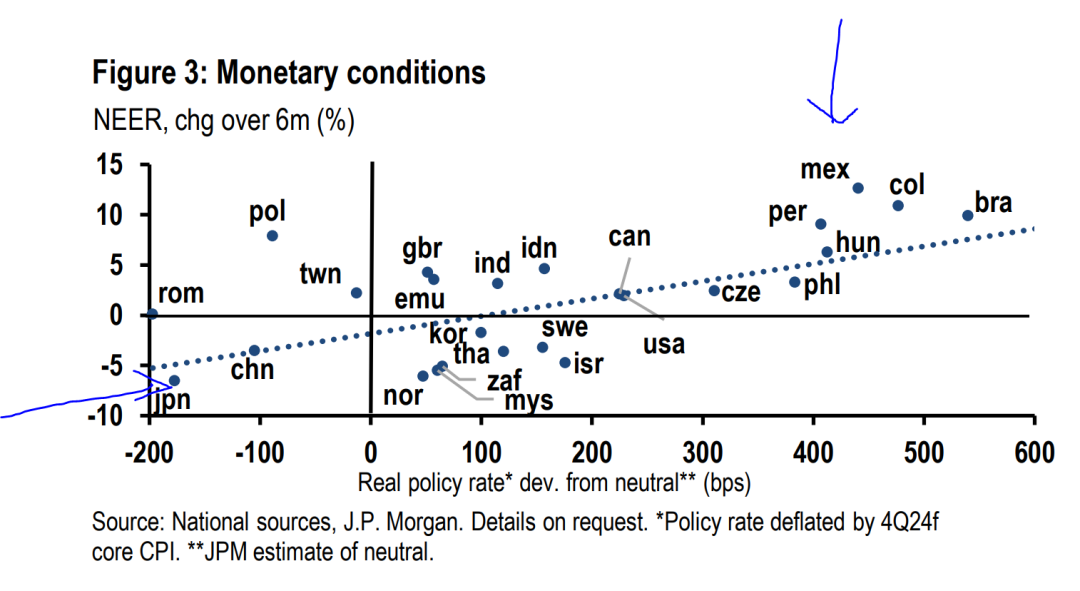

- 在全球的层面,逆全球化和疫情后的政策不一,让每个国家的经济状况都有区别,有些在宽松有些在紧缩

- 在本国的层面,逆全球化和疫情后的干扰,让很多国家在制定经济政策的时候,都存在很多干扰

可以这么说,对于所有国家,这都是两个很难回答的问题,比较遗憾的是,如果年初的我,可以更早意识到这一点,而不是坚守在教条主义中,我可以做得更好。这种情况也是危重有机的,一个很简单的例子,墨西哥和日本在货币政策的差异,让今年的墨西哥比索兑日元成为了明星交易

言归正传,我们先简单看看各个国家的经济情况,再讨论资产价格,正如标题所说,很多时候,经济走势的差异也是不同国家在不同约束情况下,根据自己集体意识的最优解做出的选择。

人类的纷争就是这样,归根到底,你会发现最后的区别都是文化根源上的,不可调和也不可弥合,最后大家都要用结果去证明一个最优解。小时候我看太平洋战争的时候,我总不理解为什么日本海军要先做一个九段防御策略,然后又要在单冠湾的寒风中集结舰队,去珍珠港做一次赌博性的攻击。现在我就明白这其实是历史的必然

但这个就扯太远了

美国:风险和迟滞在出现,但之前发的钱还是太多了

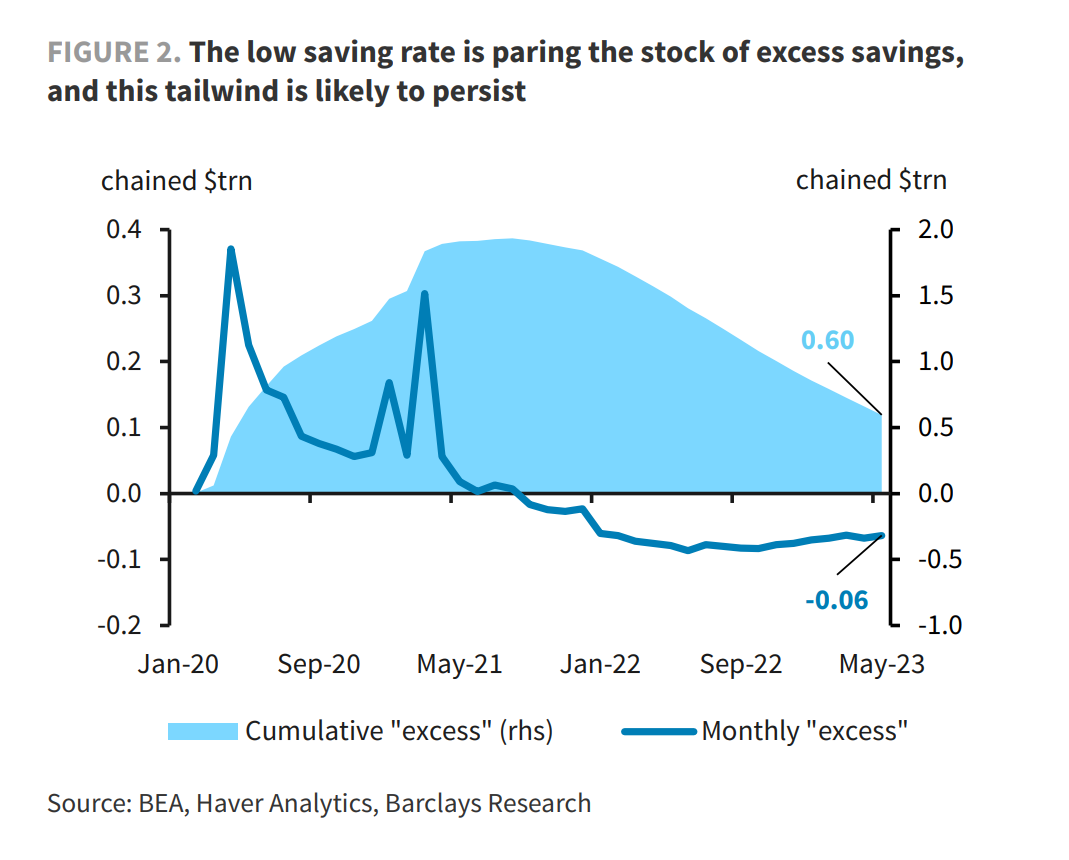

就像上面说的,经济的放缓肯定是有的,裁员也是有的,但整体来看,美国的经济依然是发达国家里面最好的。我自己觉得主要原因还是钱没用完

的确,美国人民已经连续二十几个月收入赶不上物价增速,导致必须消耗存款,但你去看累计的超额储蓄,依然是一个天量。

所以美国需求好的理由可能就是两个

- 居民部门还没花完之前发的钱

- 企业部门过去两年低利率融资太多,加息对他们的影响不大

所以你说加息到5%有没有风险,肯定有,居民现在每天都在用自己的存款,企业的再融资能力很收到限制。但这个事情到底什么时候爆发风险,或者说,在美国居民和企业撑不住之前,其他地方会不会更惨就是个问题了。

其实这里你会感到历史的厚重,你会发现一个老派资本主义强国,用一个非常社会主义的方法,解决了自己的部分危机,这和马克思当年的预言很像。

其实我觉得这就解释了美国现在的经济情况,风险肯定有,但现状谈不上糟糕,你说萧条肯定有可能,你说软着陆也不是不可能。最理想肯定是一个Mild Recession(温和萧条),最差就是黑天鹅了。

欧洲:经济中美之间,联储七月不一定是最后一次加息,但ECB可能是

之前有解释过,在面对疫情带来的需求冲击时,中美采取了截然不同的做法。

美国过去就是一个需求国,所以大量发钱刺激需求;中国过去是一个供给国,更相信供给创造需求,所以采取给企业低息贷款保证产业链。

所以在需求方面中美疫情后时有区别的,但你的确很难说到底哪个长期看是正确的。

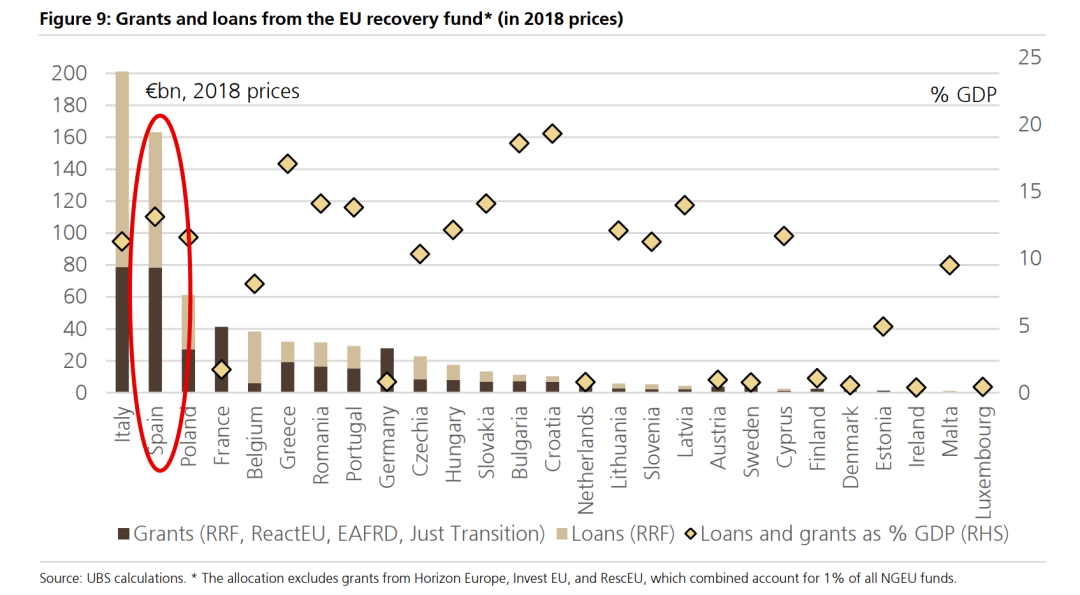

而欧洲的经济选择几乎就是在中美之间,他发了钱,也给企业做了低息贷款保证产业链。

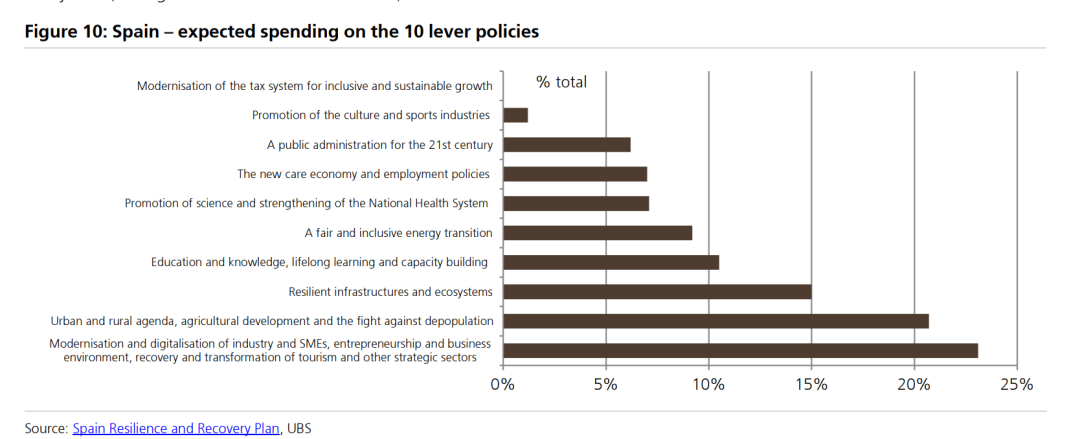

下图展示了欧洲不同国家的财政计划强度

可以看到,意大利西班牙这些国家拿到的补助其实是非常丰厚的

而他们的投资去向也是制造业和基础设施

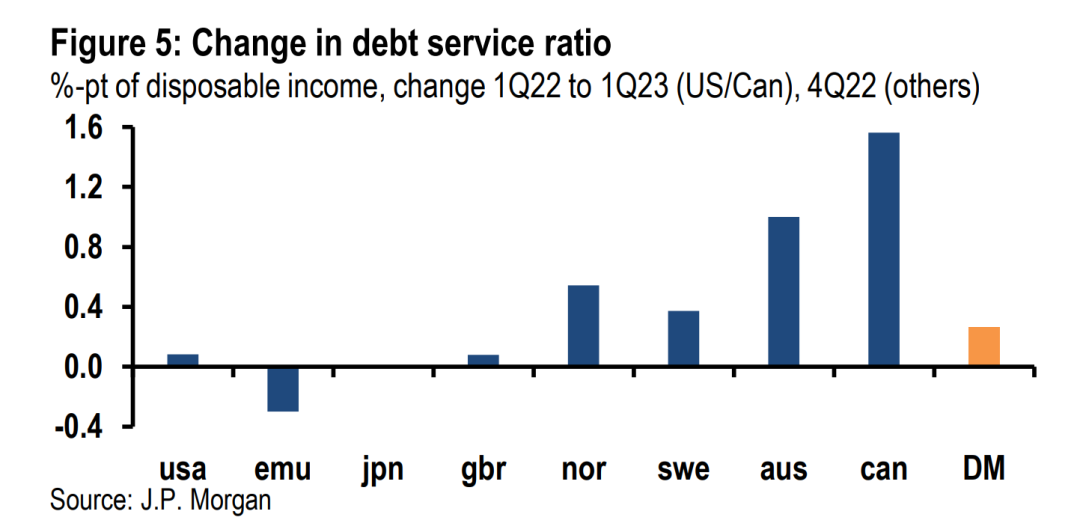

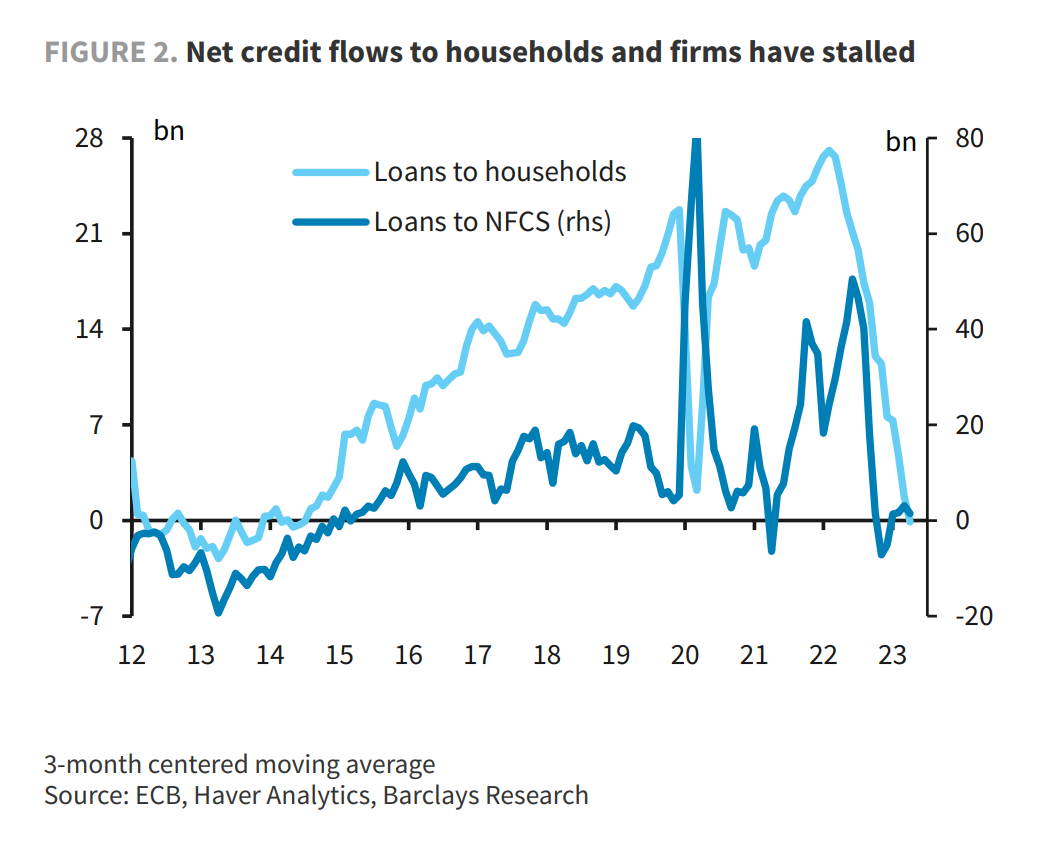

而在对于居民的支持方面,无论是发钱的力度,还是后续的信贷情况,欧洲都比美国差一点,比中国好一点

可以看到欧洲的居民和企业信贷可能都已经停滞了,美国是企业停滞了,居民还在增加。

所以从我自己角度来说,我觉得欧洲和美国的货币政策鹰派肯定都是因为通胀太高,但美国其实是有点需求的支撑,欧洲需求支撑部分还是少一点。

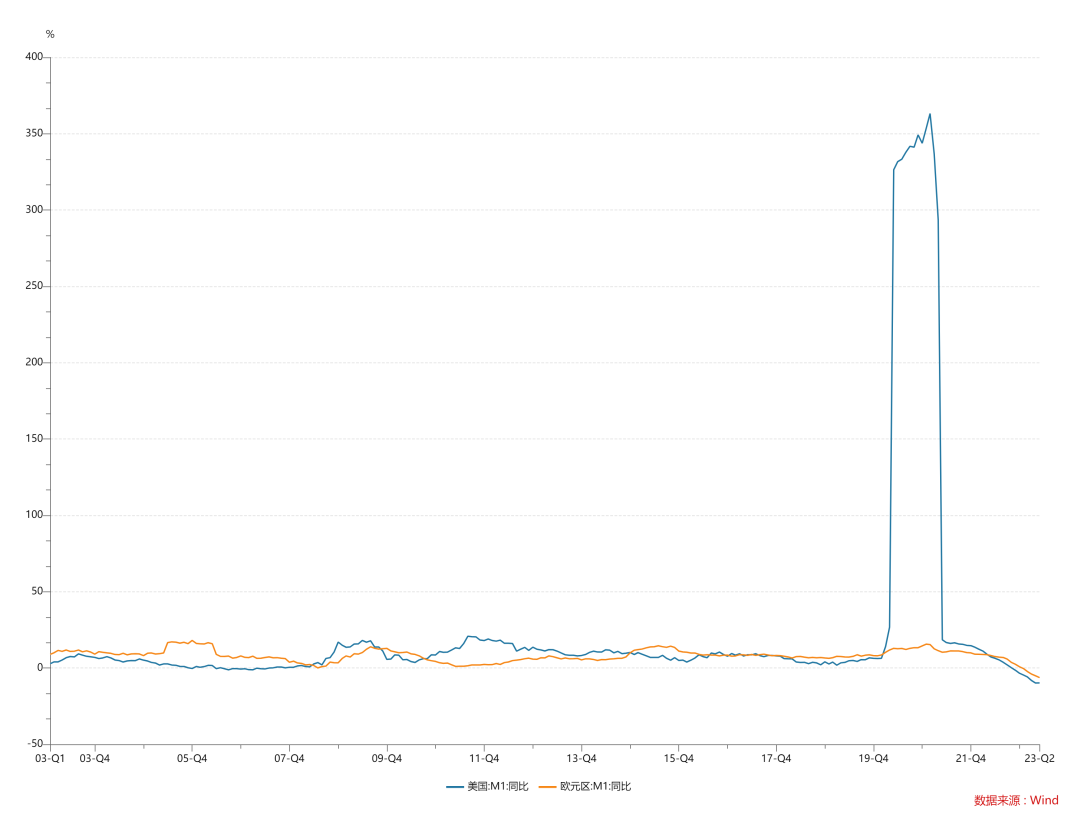

这个用下面这个图就很好解释了...

欧美M1目前都是萎缩的,但美国有一个之前暴涨的部分....所以即便他们都是-6%左右,流量的变化没区别,存量的变化还是很大。

所以欧洲的通胀回落情况是比美国好的

所以从我自己的角度,我是觉得ECB理论上不该如此鹰派才对,但我也可以理解,就像之前说的,欧央行永远有一个隐藏的目标就是让欧元继续活下去。。

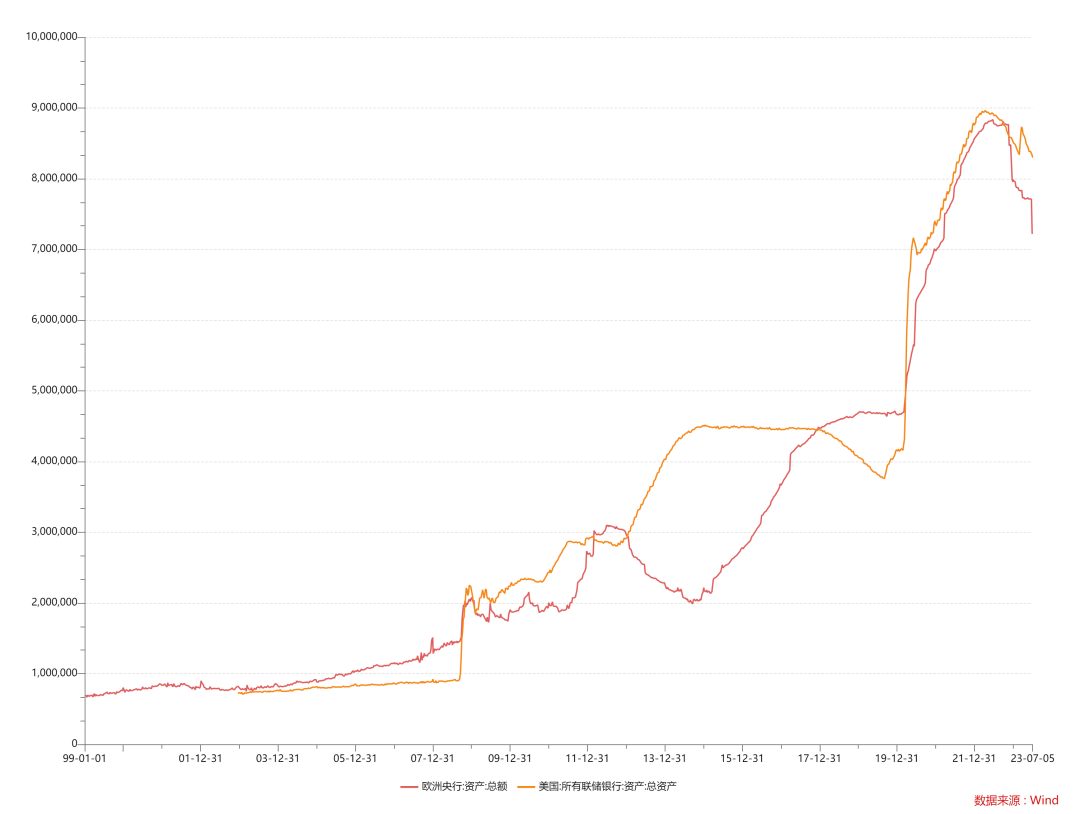

从缩表的角度来说,ECB做的也比联储更决绝,当然美国有个SVB的问题,而且现在还在发酵

所以目前市场预期ECB会再进行一次加息,然后有可能就停下,也预期联储会再进行一次加息,然后有可能就停下,从我的角度,我觉得欧洲停下的可能性比美国大多了。

既然说到这里,那自然而然有一个美元的问题,如果大家都知道欧洲经济这么垃圾,美元最近下跌的驱动力是什么?

显然不会是利差,因为美国的利率其实也很高。我觉得非美货币,无论是欧元,还是其他国,有两个原因支撑了美元走弱

- 发达国家欧洲加拿大澳洲虽然经济不支持,但央行不松口,紧缩预期很多。

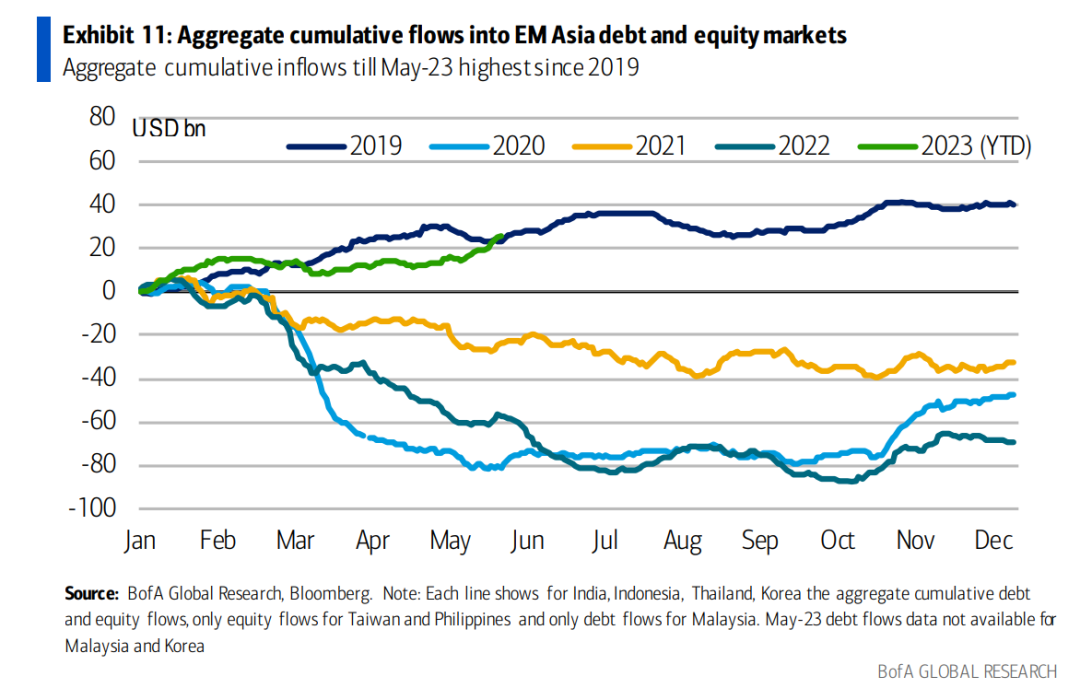

- 对于不发达国家,美国其实今年资金流入了很多,这有点像之前我们说美元微笑曲线,其他地方经济好的时候美元流入,但现在是经济不好美元也流入。这就是个有趣的问题了

对于中国的问题已经解释了很多次就不再赘述。

所以我觉得如果你要用一句话总结现在的宏观经济。我们可以这样说,在疫情中和疫情后,到底是保供给还是保需求,还是走一个折中道路全都要。中美欧正好用了三个不同的选择。我们现在就是看在紧缩和高通胀的环境下,这三个国家和地区的经济走势。

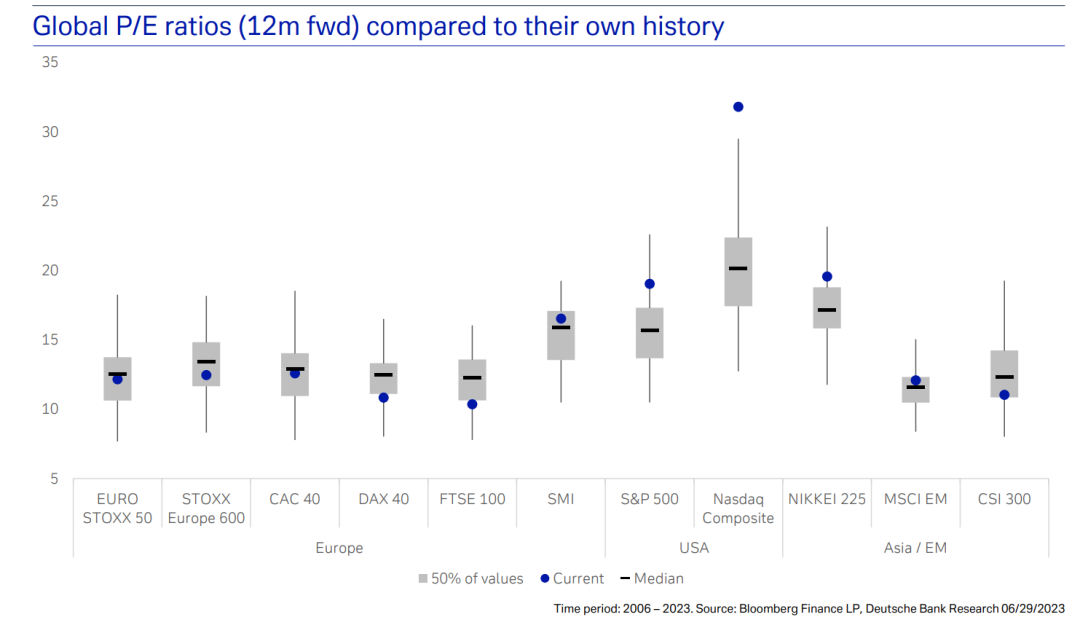

如果你用这个去理解,你会发现很多资产的背离都是可以理解的

- 中美股票和债券的背离是核心选择的区别

- 美元和美债脱离是因为欧洲鹰派超预期以及大量的对亚洲甚至其他国家的资金流入

- 美股主要还是AI概念

当然,这是对于之前事情的一个总结,往后面去看,我觉得欧洲的经济会在偏紧的政策下承压,我自己觉得美元在下半年走强的动力是存在的。如果要我看空美元,我觉得美元跌破100最有可能是因为美国本土风险导致联储提前降息。这是第一个我觉得有可能被打破的故事:欧央行没有看起来那么鹰派,欧洲经济没有看起来那么好。

中国的政策转向依然是一个纸面问题,但大家总是会期待,我自己觉得长期战略肯定是增加总供给,高质量供给创造需求,那么我们必须等到全球总需求回升,或者中国高质量供给出来后才能有一个流畅的上升行情。

美国的情况就是如果不出大风险,我觉得联储可以转向最后实现一个温和萧条,如果出了大风险就再说。

总结一下,往后面去看,欧洲的需求和通胀大概率是走低的,美国的需求和通胀应该是走低的,但时间不确定,中国的需求和通胀很难更低,但能不能反弹,什么时候反弹也不知道。整体来说,总需求还是暗淡的,总供给还是在增加的,所以通胀走低是过去几个月的趋势,而未来看二次通胀也要看供给有约束的商品和服务。我自己觉得普遍性的大通胀,要等到联储降息全球总需求回升之后才能说。

理论上,要做多最好找那种美国需求多,欧洲中国需求少的商品和服务,要做空最好找那种欧洲需求多,中国美国需求少的商品和服务。当然,如果前者供给少一点更好,后者供给多一点更好。

你可以看到上面这所有问题都没有确定解,都是不确定环境下的不确定方案。所以要总结资产价格走势的话,我觉得这就是在不同经济选择下,全球投资者找不到一个包容一切的叙事逻辑,导致很多强宏观资产都在区间震荡,只能找一些局部的资产,例如什么墨西哥比索兑日元,AI概念,或者一些在成本线附近的商品价格反弹。

之前有读者说以后我们可能还会回到之前大一统的全球环境中,这肯定最好,但这不一定会发生。就像标题说的,有些时候,差异是因为无心所致的错误,而有些时候,差异是主动选择歧路狂奔的结果。

精彩评论