01

全球半导体行业风向:

全球半导体市场连续第二个月复苏

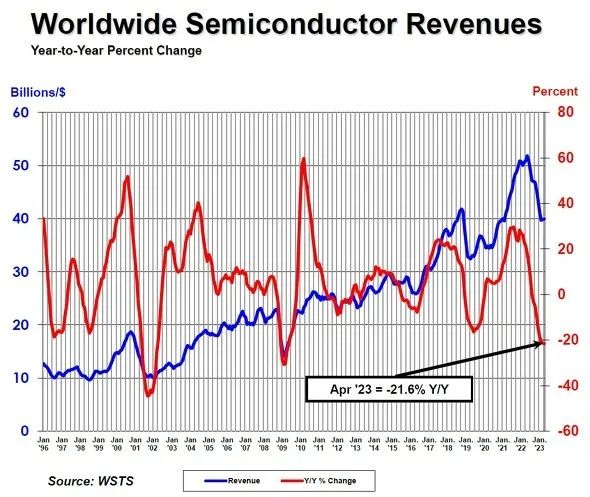

半导体行业协会(SIA)的最新数据显示, 自2022年5月以来,今年3月的销售额首次同比恢复逐月增长,而4月全球半导体销售额环比增长0.3%至400亿美元,这是继2023年3月以来连续第二个月环比增长。但二季度的市场调整压力依旧。

全球半导体市场趋势 来源:SIA(资料来源:WSTS)

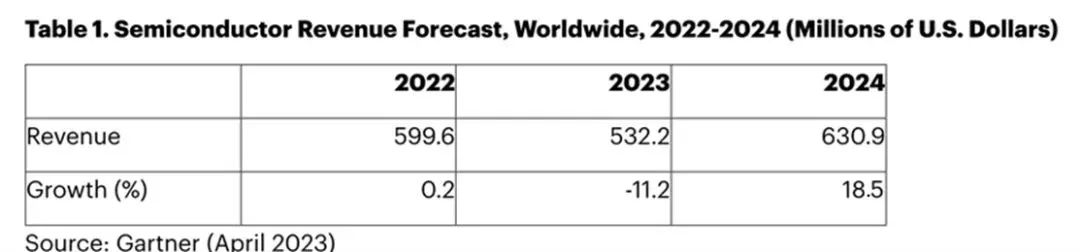

根据 Gartner, Inc.的最新预测,2023 年全球半导体收入预计将下降 11.2%。半导体市场的短期前景进一步恶化。预计 2023 年全球半导体收入总额将达到 5320 亿美元。

中国芯片进口大跌24.2%,出口下降17.2%,连续11个月,我国集成电路进出口额均大跌。

根据官方海关数据,中国的芯片进口在 2023 年前五个月下降了近 20%,原因是在中美科技战愈演愈烈的情况下,与韩国和日本的贸易萎缩。在五个月期间,芯片进口总值下降 24.2% 至 1319 亿美元,集成电路出口同比下降11.7%至1034亿片,而芯片出口总值下降17.2%。

5月,我国电子信息产品需求低迷致手机、计算机、集成电路出口继续回落,其中集成电路出口额同比下降25%,连续第11个月负增长。鉴于当前的逆风,芯片进口量的下降可能会继续。

02

上游硅片、晶圆、封测情况

硅片

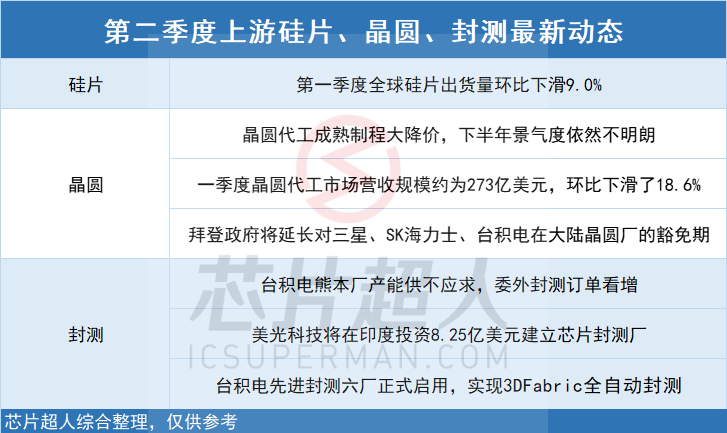

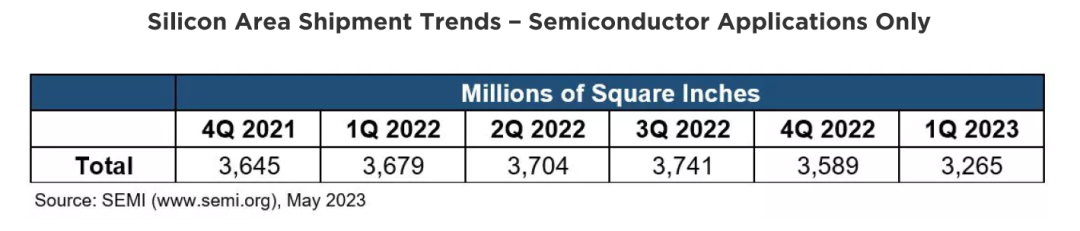

2023年5月2日,SEMI SMG(SEMI Silicon Manufacturers Group)在其硅晶圆行业季度分析报告中称,2023年第一季度全球硅片出货量环比下滑9.0%,下降至32.65亿平方英寸,而去年同期出货量为36.79亿平方英寸,同比下降11.3%。

晶圆

晶圆代工产能利用率在二季度缓慢复苏,晶圆降价影响预计更加明显。有报道称,台积电7nm及以下先进制程工艺的产能利用率,在进入6月份之后已开始缓慢反弹,在今年下半年将大幅提升。联电和中芯国际表示Q2产能利用率将环比略有上升,但可能主要系产品结构和订单等影响,产能利用率复苏的力度和持续性仍有待观察。半导体业下半年市况仍不明,晶圆代工成熟制程产能利用率持续承压。业内人士透露,近期成熟制程代工价格已经回落,大致上报价仅比疫情爆发前略高。

摩根士丹利证券发布“成熟制程晶圆代工厂第3季动能仍然低迷不振”报告指出,成熟制程晶圆代工厂增长仍疲弱,仍然要面临定价及产能利用率仍低的压力,第3季营收估计只比前一季成长0-5%。

封测

机构预估,今年下半年国内封测产能利用率或将有所回温。日月光23Q1产能利用率大约60%,预计23Q2环比持平。中国大陆封测厂商在22Q4稼动率降至60-70%,展望23Q1-Q2行业稼动率仍在低位,23Q1头部厂商收入和利润均同比下滑明显;但考虑到终端客户去库存状况慢慢平稳,国内景气度有望在23Q3逐步复苏。

受惠于AI需求增长,先进封装迎来爆发,二季度台积电CoWoS封装产能紧缺,台积电已将CoWoS产能从每月1万片扩产为每月1.2万片,预计台积电2024年中月产能将达1.6万片,至2024年底将达2万片。

03

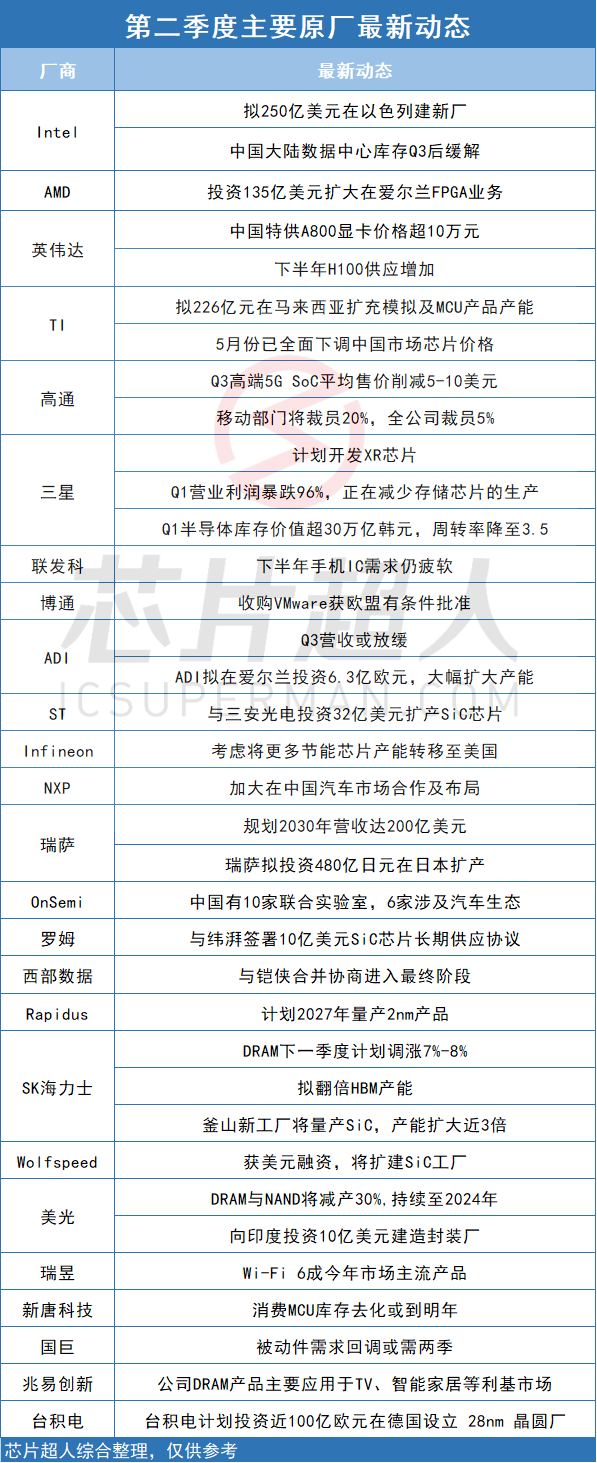

第二季度重要新闻、大事件:

04

芯片现货市场行情

TI:通用模拟芯片成降价重灾区

过去半年 TI 需求一直呈下降趋势,目前价格已经回归正常水位。为了抢占更多市场份额,5月,TI 开始和国产芯片打价格战,通用模拟芯片(电源管理&信号链) 成降价重灾区,专用模拟芯片市场影响较为分散。

交期方面,除汽车料外,其他的系列基本正常交期已经回归到6-8周,而大的汽车厂和TI都有签订保交货协议,所以 TI 短期内很难再有缺货行情出现。6月,TI还宣布将在马来西亚新建两座组装和测试工厂,预计到2030年满足TI大约90%的组装和测试需求。

ST:消费类MCU库存水位高,

需求集中在汽车料

ST 4、5月的需求持续减少,到了6月需求平稳。消费类MCU在原厂、代理商库存水位较高,Q3持续还有到货,此类仍处于回归常态价格中。传Q3原厂将会有一次价格调整,随着Q3的陆续大批量到货,市场渠道商比较看好原厂会给出相应的价格支持来寻求滚动出货。ST的需求主要还是集中在车用物料上,比如VNI4140KTR、VNH3SP30TR-E,价格往往偏高。

ST目前在汽车、电力能源和专业B2B工业领域的订单积压覆盖率高于六个季度,在手订单要在2024年才能顺利出货,新增订单趋于正常。未来2-3年,ST 会大力推动发展碳化硅。本月,ST宣布与三安光电达成合作,为ST生产专用 SiC器件,以满足其中国客户的需求。此外,ST宣布将与欧洲空客就宽带隙功率半导体展开合作。

NXP:整体需求疲软,

部分物料出现倒挂

整体来看,除了汽车行业之外,芯片供应短缺的情况已基本结束。6月NXP整体需求疲软,需求仍集中在汽车和部分工业产品上。之前短缺的物料还是持续在缺货,例如 S912ZVxx,1.MX60xx,MKxx,交期仍然在52周以上,不过价格波动幅度变小。此外,总体来看缺货型号在减少,代理端到货有所增加,部分物料有价格倒挂的情况。

据报道,NXP下半年的产能大多都被汽车领域的需求预定。NXP第一季度的汽车芯片营收同比增长17%,下半年的主要增长点依然是汽车芯片。

Renesas:

整体交期缩短,

扩产MCU

Renesas 4月MCU需求高涨,到了5月需求已集中在汽车料,6月,由于H8/300H系列MCU的交期和供应都不稳定,该系列产品的市场价格呈上升趋势。除了一些特定的短缺系列,如R5F和ISL系列之外,瑞萨的整体交期都在缩短。

电动汽车拉动了MCU的需求,瑞萨于5月宣布将斥资480亿日元将MCU产能扩大10%,Kofu工厂预计在2024年上半年重新开放,并在2026年8月之前引进相关制造设备。此外,瑞萨6月宣布已成功完成对奥地利NFC芯片公司Panthronics AG的收购。

Microchip:需求有所上涨

Microchip 5月需求冷淡,到6月需求有所增加,主要集中在工控领域,更具体来说是AT存储芯片以及PIC16系列和MIC系列。整体来看,通用料目前市场有较多库存,价格回落明显。KSZ系列和 USB系列目前市场货源充足,供应端在清库存,减少库存压力,导致代理端现阶段价格有点偏高。此外,5月以太网芯片需求下降很多。

onsemi:

业绩逆势增长

汽车成绩瞩目

由于新能源汽车市场对IGBT等关键功率半导体的强劲需求,以及全球半导体产能不足的影响,安森美的IGBT订单交货期比较长。某些60V MOSFET产品的交期在一年以上;肖特基二极管MBRSXXX系列的交期有所增加,有些长达1-2年;FCH系列交货时间超过71周;NRVUB1620CTT4G、NCV57100DWR2G已被淘汰,目前没有替代产品推出。

目前行情遇冷,但安森美的第一季度业绩仍报喜,其中汽车市场业绩同比增长38%,创历史新高,工业终端市场也同比高增。但消费类芯片需求预计下半年还是疲软,尤其国产消费类芯片内卷得更厉害。

非紧缺电子元器件行情

被动元件

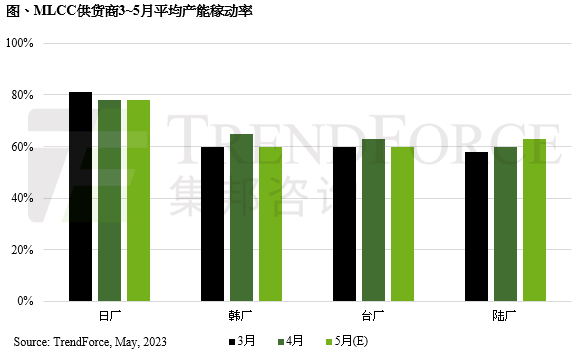

当前MLCC被动元件库存调整渐近尾声,MLCC价格跌幅渐弱向稳,出货量渐涨,或释放出行业触底信号。据TrendForce集邦咨询统计,今年1-4月MLCC供应商总出货量为13,590亿颗,同比减少34%。第二季至今,MLCC供应商持续控制产能降载,以维持供货、库存、价格三者间的平衡。5月份日厂平均产能稼动率为78%;陆厂、台厂、韩厂则约60-63%。

展望第三季,尚未看到传统旺季应有的表现。被动元件大厂国巨也在近期表示,被动元件产业仍在谷底,估计恢复还需要两个季度。整体来看,目前市场的走势比较像L型而不是V型。

MCU

MCU行业正进入传统旺季,但今年很难恢复正常的旺季市场势头,主流消费级MCU下游客户仍持观望态度,预计MCU市场需求在2023年第四季度之前不太可能触底。

工控/通用类MCU产品在2023Q2平均交期和价格下降态势明显,大部分产品交期持续改善,价格回归常态。从TI、ST、Infineon等头部工控MCU厂商数据看,8位、32位MCU货期呈缩短趋势,价格更是逐渐趋于常态价。汽车MCU供应则仍然受限。

新唐目前能见度比较明确的车用MCU,景气复苏比想象中慢,第三季市场才较有机会看到市况回升。盛群也指出,预期清库存要持续到年底才能完成。

参考资料:TrendForce、SIA、ECIA、SEMI、Wind、富昌电子等

精彩评论