股份代码:09982

招股时间:2021-5-18——2021-5-24日中午12:00

公布结果:2021-5-25

上市日期:2021-5-31

计息日:4天

招股区间:2.4元至3.2元

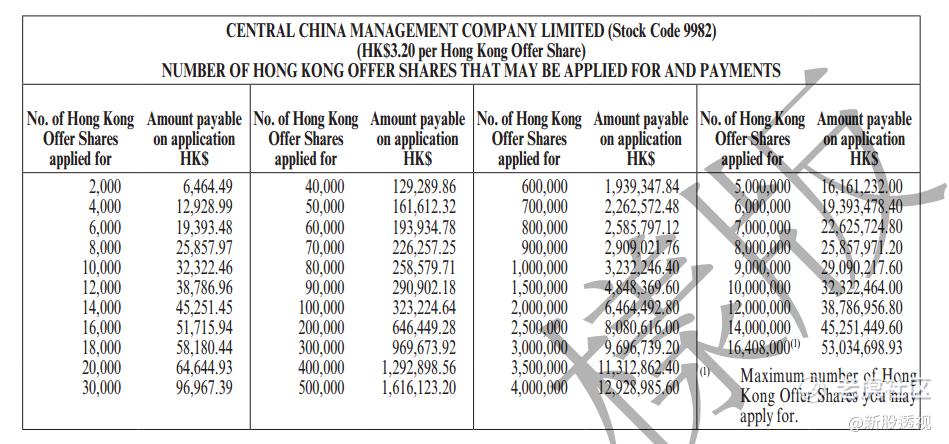

入场费:6464.49元(2000股/手)

乙组入场费:647万

市值:79亿—105亿

发行PE(TTM):12.7倍

香港发售股份数目:3281.8万股(不回拨的话甲乙组各8204手,有超额配售权)

回拨机制:15<,回拨10%;>15,<50,回拨30%;>50,<100,回拨40%;>100,回拨50%。

基石投资者:中间价计5.6%

保荐人:工银、建银

稳价人:法巴

新兴的代建行业

近几年,龙头房企发展成熟,拥有良好的品牌和成熟的产品线。同时,还有很多地方性小房企拥有良好的土地资源,但开发能力、资金实力有限,产品无法产生溢价。在这样的背景下,双方进行代建合作就能产生1+1>2的效果。

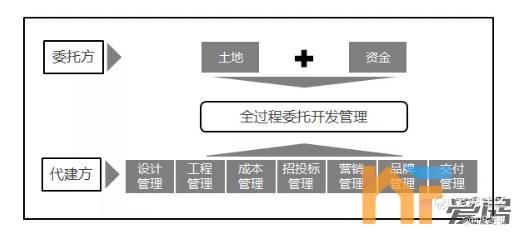

房地产代建是由拥有土地的委托方发起诉求,由拥有项目开发建设经验的专业代建方承接,双方通过平等协商建立合作关系,最终实现共同盈利的一种合作开发模式。代建方通常是品牌房企,其在品牌、产品、成本、融资、管理、团队等方面积累的成熟的经验,可为委托方提供项目定位、规划设计、工程管理、成本管理、招投标管理、营销管理、品牌管理、交付管理等开发全过程服务。

很明显,代建行业特点是轻资产、重服务,低投入,高利润。因此引来众多巨头布局这一行业。去年上市的绿城管理控股就是代建行业的一家头部企业。绿城管理控股上市首日即大涨30%,上市至今已经累计上涨109%。绿城管理招股时很多打新的朋友对它不了解,把它当成了房地产公司或者建筑公司,错过了这家优秀的公司。代建公司为何受到资本市场的追捧?

代建公司虽然脱胎于房地产开发公司,却和房地产公司大为不同。现金流及负债,这两个始终困扰着传统房地产开发业务的瓶颈,对于代建行业而言根本不存在。以绿城管理为例,在现金流方面,2018年-2020年三年间,绿城管理的经营活动产生的现金流净值分别为5.31亿元,1.21亿元和9.03亿元。

财务数据

招股书显示:中原建业于2018年、2019年及2020年,公司实现收入6.76亿元、10.29亿元、11.52亿元;净利润分别约为4.04亿元、6.41亿元、6.81亿元。同期,公司净利率分别为59.7%、62.3%及59.2%。中原建业远高于绿城管理23%的利润率。

中原建业招股书披露的股息政策中提及,“完成上市后,我们预期每年向股东派付净利润的大约50%作为股息”,这也意味着中原建业将成为一家高分红企业。

基石投资者

引入一名基石投资者,祥来将认购约600万美元(约4,660万港元)股份,按中间价计算,约占发售股份5.6%,设6个月禁售期。同时祥来也是绿城管理控股的基石投资者。

打新分析

●按上限3.2元定价计,中原建业市盈率为12.7倍,远低于绿城管理的19.7倍。

●定价区间较宽,上下限33%的幅度

●建业地产公告称,每持有一股建业地产的股票可以获配一股中原建业股票,预计配股会使股价短期承压。

●与京东物流撞期招股,没几家券商给中原建业开融资。虽然资金捉襟见肘,我依然会拿出少部分资金参与认购这个。

精彩评论