在海外资金大举进入日本股市之后,国际资金的目标似乎已经转向印度股市。

从3月起,代表印度前30大市值的SENSEX 30指数已经上涨超过11%。在过去的三年中,印度的SENSEX指数已经从2020年最低点的25700点上涨至64300点,创下了印度股市的历史新高。

据印度国家证券交易所的数据,从3月开始,海外投资者变为净买入者。到5月,净买入额达到了4383亿卢比(约合人民币383.67亿元),是4月份的四倍。截至6月16日,该数字已经达到了1640亿卢比的高点。

尤其是在莫迪于6月21日访问美国后,美国企业积极投资印度信号,加大了国际资金对印度股市的看好信心。更重要的是,印度游走在世界格局中间人的位置,类似于日本受惠于大国博弈的第二选择,若说日本是股票投资的转移地,那印度即是建厂投资的首选。不过,我们认为印度只依靠美国的建厂投资成为主流,仍是困难的。

一、美国企业正在印度快速建厂

在大国博弈之下,许多企业正在将印度视为供应链的转移地。

6月20日,印度总理莫迪访问美国,与库克、谷歌CEO、马斯克等企业家进行了会谈。在会谈结束后,有多家企业宣布对印度进行投资。

● 印度人担任CEO的谷歌称,将向印度的数字化基金投资100亿美元,将在印度的国际金融科技城开设一个全球金融技术中心。

● 亚马逊表示,到2030年将追加投资150亿美元,使公司在印度的总投资额达到260亿美元,在2016年~2022年的投资41亿美元的基础上增加投资。

● 马斯克暗示称,确信特斯拉会进军印度,同时称“进行大规模投资的可能性相当大”,这是马斯克继在墨西哥开设工厂后,又一个工厂的新建目标地。

● 苹果在印度的首家直营店已于4月开业,有预测认为以后5~7%的印度生产比例,往后将提高至20%~25%。

● 美光宣布,将在印度投资超过8亿美元的投资,预计也将获得印度政府的自助,美光将建设半导体“后工序”工厂。

● 通用电气宣布将与印度企业共同生产飞机发动机。

● 波音公司称,从印度航空接到超过200架飞机的大单。

● 沃尔玛称,目标是到2027年每年从印度采购100亿美元的商品。

除美国企业外,欧洲和日本的企业也在增加对印度的投资。例如,铃木已经在印度有225万辆的产能,而且近期宣布正在印度建设新工厂,预计在4月将年产能提高100万辆。

那么,为何印度能成为美国企业的投资建厂首选地?

这源于2018年大国贸易摩擦爆发后,越来越多的企业开始寻找可以分散风险的新投资地。印度拥有大量年轻人口,人工成本和能源成本相对低廉,满足了投资建厂的主要条件,因此成为了企业投资建厂的首选地。

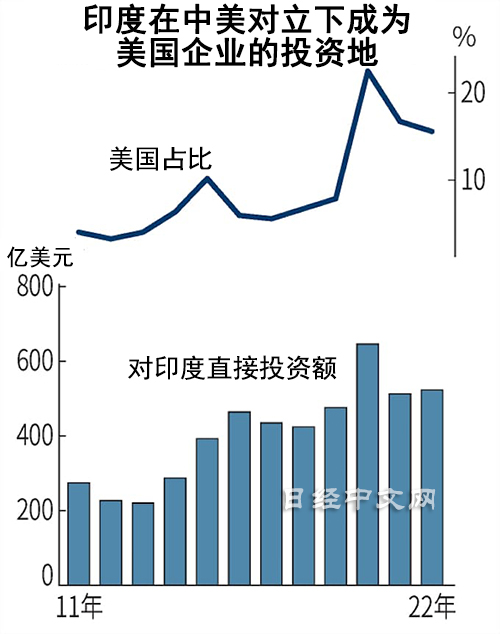

根据面向印度的国外直接投资的数据,2020年美国在印度接收投资总额中的占比为22%。到2022年,仅次于新加坡,位列第二。如果包括经由开曼群岛等地的投资,美国企业的投资可能更多。

如果抛开企业分散风险的建厂目标,仅作为代工厂的印度并不足以吸引大量外资流入。外资更看重的是,刚刚超越中国成为人口最多国家的印度,其内需市场正迎来快速增长。

根据国际货币基金组织的预测,2023年印度的人均GDP将达到2600美元,而到2025年将超过3000美元。当一个国家的人均GDP达到3000美元,这被认为是国家经济增长的一个临界点,也是人均购买力提升和内需消费加速的重要分界点。

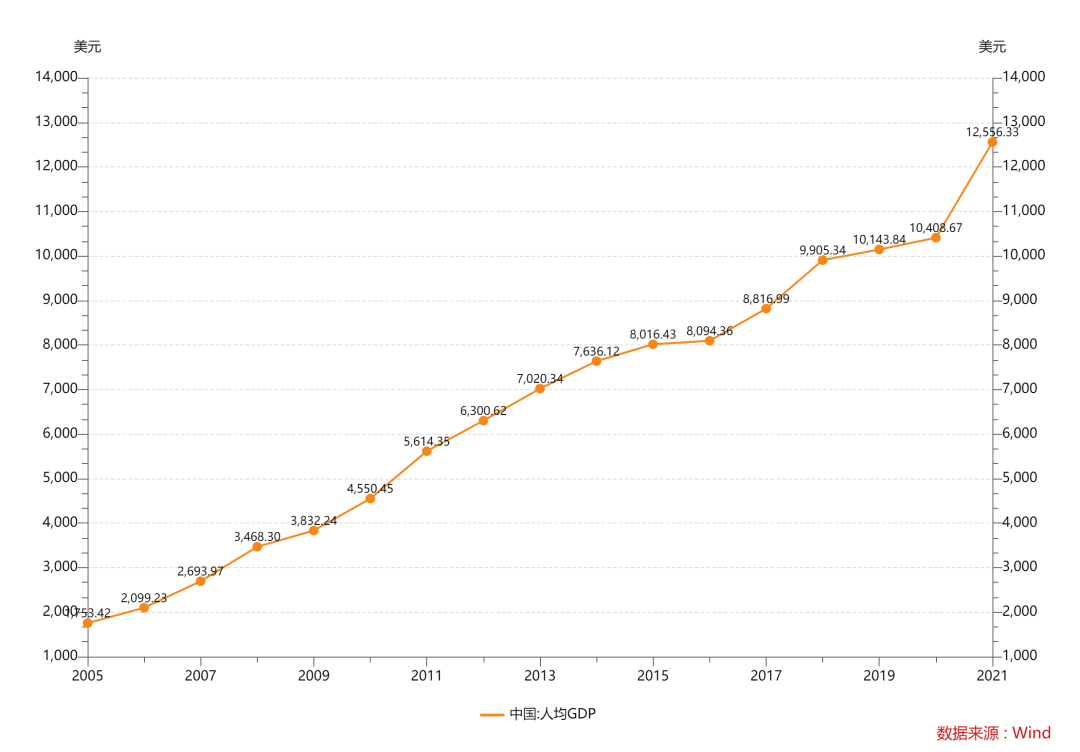

例如,中国在2007年时,人均GDP超过3000美元后,国内经济和内需在往后都保持着快速增长,这是成为经济强国的节点。

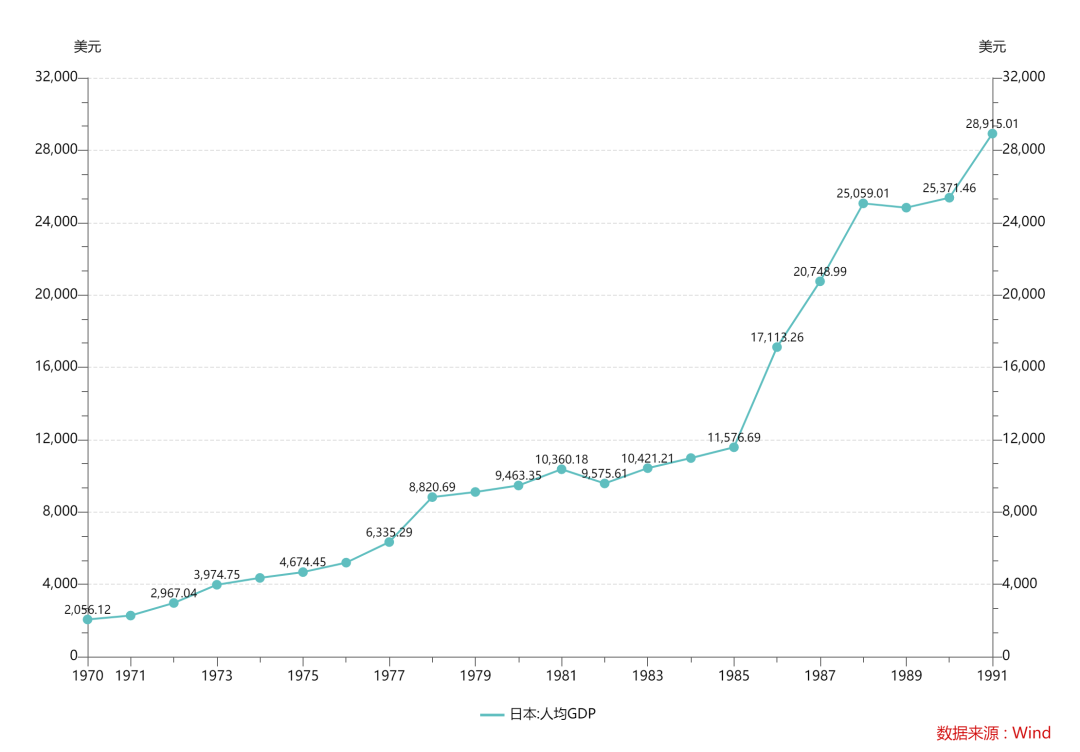

同样,日本在1972年时,人均GDP超过3000美元的关口后,经济和内需进入快速增长。

目前,除了制造业的投资外,外资更看好印度城市地区的内需市场,印度正迎来城市地区以外消费者购买力的提升期。

随着收入的提升,印度中产阶层正在壮大,消费量也在增加。从2023年第一季度的财报来看,印度企业强劲的业绩得到了确认,进一步推动了印度股市的上涨。

例如,印度汽车市场份额排名第一的铃木公布的业绩显示,其营收和利润都创出了历史新高,股价从3月底至今上涨了17%。同样,塔塔汽车的股价也涨超了30%。

印度正迎来消费升级,包括日用品和智能手机领域。例如,智能手机的数据显示,2022年印度智能手机的平均销售单价为224美元,比2021年提高了18%。

所以我们能看到,印度SENSEX30指数涨幅最大的是仿制药、金融大蓝筹股、国家电力、消费股。

外资投资印度股市的选股主要围绕着三点:

1、人口红利发展的房地产商业银行。

2、国家电力股、国家TMT股。

3、消费股、仿制药、IT外包。

外资的选股模式类似于巴菲特投资日本的模式,都是看中了经济增长下的垄断性公司。

例如,在今年1月,阿达尼,亚洲首富及其阿达尼集团就是印度市值最大的股票,曾被欧美做空机构狙击。

阿达尼集团的业务几乎垄断了印度的重要基础设施,包括印度最繁忙的航运港口、最大的发电站、煤矿、食用油公司、农场、高速公路以及8个机场。去年,阿达尼完成了几笔收购,成为印度第二大水泥生产商,并且成为印度最大的电视网络公司之一。

但值得注意的是,巴菲特投资日本主要是因为有极低的借贷成本可供套利,但印度并没有这一特点。并且,我们想强调的是,印度对外国企业是非常排外的,几乎所有的跨国企业在印度都可能会遭到无理由的罚款,或是资产被冻结。

这点是国际资金最担忧的一点,毕竟投资印度的主要逻辑是为了降低地缘风险,这也是我们觉得为什么印度难以靠制造业成为主流的原因。

二、强盗的印度,为何成为外资投资目标?

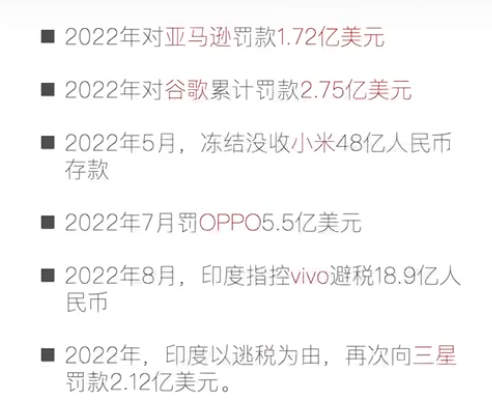

在过去几年时间里,印度政府的强盗行为在国际上众人皆知,没收小米在印度的48亿现金,OPPO被罚款近40亿元。

不仅如此,扶持印度的美国企业在印度也遭受同样待遇。亚马逊被罚款1.72亿美元,谷歌被罚款2.75亿美元,三星被罚款2.12亿美元。

每当有企业在印度规模做大时,印度政府总会以各种无理的要求对企业进行罚款,或是冻结企业所拥有的资产。那为何美国还在对印度加大投资呢?

一种可能的解释是,自俄乌冲突以来,尽管西方对俄罗斯的原油出口实施了制裁,但印度并未认同这些制裁。自西方开始制裁俄罗斯的能源贸易以来,印度在涉及这些制裁的投票中大多选择弃权,而西方也并未强迫印度必须站在他们的一方。

因此,印度的许多炼油商开始从迪拜的贸易商那里购买俄罗斯的原油,然后再将这些原油卖给欧美,从中赚取差价。

尽管西方明知印度这样做,但他们仍然默默地接受了印度这样的行为。7月3日,印度石油公司,印度最大的俄罗斯原油买家开始使用人民币支付部分俄油交易。即卖俄油给欧美,又用人民币结算。

结语

可以说,在世界格局越来越割据的当下,印度找到了一个中间人的特殊位置,在政治层面,他们倾向于站在欧美的一边;但在贸易层面,他们却做到了在两边之间寻找利益。

然而,由于印度政府对外来企业的无理行为,外资都认为印度只能成为被美国扶持下的受益增长体。

这就产生了一个观点:美国的芯片企业扶持日本,低端产业扶持印度,以分割中国市场。

印度的低成本优势并非近年才出现。自2014年莫迪政府强化制造业政策以来,他们就制定了将制造业在GDP中的比例提高至25%的目标。然而这个目标目前还未达成,这也侧面反映了国际企业对于投资印度的疑虑和顾虑。

如果说美国是科技股的牛市,那么印度则是依赖内需驱动的牛市。在外资流入,建厂增持的推动下,印度已成为内需消费投资的热门选择之一。

精彩评论