整体来看

• 全球铁矿石发运总量有所回落,目前处于财报季,铁矿供应将会逐步增加。 $F山证铁矿石(03047)$

• 铁水产量仍处高位,钢厂利润修复,端午节后钢厂小幅累库,短期矿价震荡偏强。

• 宏观层面,6月制造业PMI为49%,仍处收缩状态,地产需求维持弱势。

供给方面

• 全球铁矿石发运总量3231万吨,环比减少63万吨。澳洲巴西19港铁矿发运总量2678万吨,环比减少184万吨。

• 本周澳洲检修基本完成,后续发运保持稳定。

需求方面

• 247家钢厂高炉开工率84.09%,环比上周基本持平;同比去年增加3.30%;高炉炼铁产能利用率91.98%,环比增加0.38%,同比增加4.38%。

• 日均铁水产量246.8万吨,创年内新高。

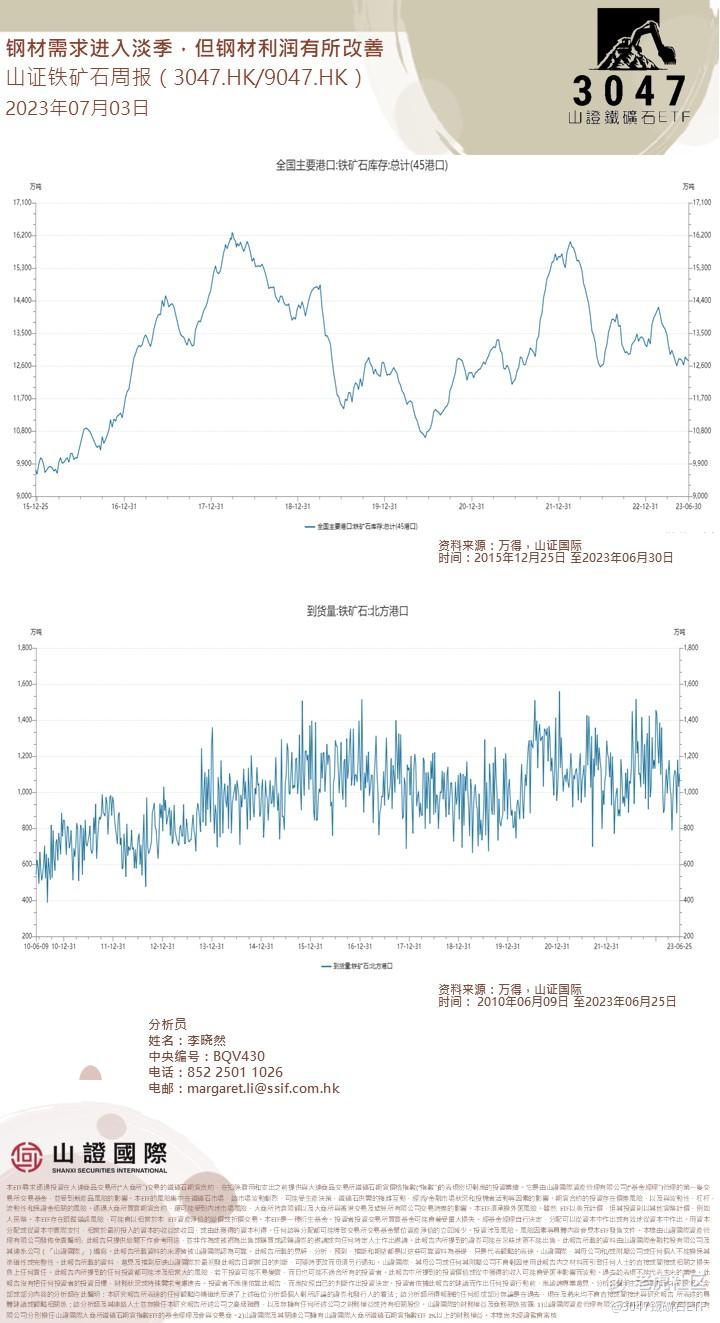

库存方面

• 全国45个港口进口铁矿库存为12742.00,周环比降50.98;日均疏港量308.31万吨,增4.49万吨。

• 预计到港将继续增加。

A股市场周报与全球资金市场周报

本周a股周报:

1、市场整体交易热度明显回落,传媒、通信、机械等板块交易热度处于相对高位。 $凤凰新媒体(FENG)$ $中国移动(CHL)$ $中国联通(00762)$

2、全A的23/24年净利润预测均被继续下调。

3、两融活跃度明显回落至年内低点,主动偏股基金仓位元继续回升,代理变数显示:基民整体再度净申购基金。

4、上周市场整体的买入共识度继续回落,在传媒、电子、建筑等板块相对较高。 $中国建筑(601668)$

5、一方面,虽然北上配置型资金开始小幅卖出,但结合净买入行业数量来看,配置型资金更有可能是在进行结构调整;另一方面,交易型力量(两融、北上交易盘)呈现了较为明显的撤离,这意味著交易型力量可能仍是当前市场“反复”的主要来源之一。

随著全球通胀继续走低,整体通胀出现大幅积极变化的国家比例持续下降,为出现更多负面消息留下了空间。 6 月快讯中,欧元区整体通胀率放缓至同比 5.5%,低于市场预期,且西班牙通胀率低于 2%(瑞士通胀率也低于 2%)。 美国核心个人消费支出同比通胀率为 4.6%,也低于市场预期。

随著通胀不再那么令人担忧,与市场对增长的预期相比,通胀预期对跨资产价格的推动作用有所减弱。 6 月份各地区债券遭到抛售,但主要是由于投资者衰退风险逐渐减弱(我们的市场隐含衰退概率已降至 45%),而市场通胀增幅较小,政策利率下调预期减少。 前端利率上升——英国除外。

市场通胀和股市增长预期也脱钩,导致通胀掉期和周期性与防御性股票之间的相关性上个月下降。 尽管今年以来两者之间的差距逐渐扩大,但这种差异在高通胀的情况下并不罕见,并且与市场对“软著陆”情景的定价一致。

股票/债券的相关性最近变得更加积极,提醒人们不要过早地忽视利率上升给股市带来压力的风险。 也就是说,不太令人担忧的通胀应该会导致股票/债券的负相关性增加。 事实上,当通货膨胀产生的政策冲击比增长冲击更小时,股票/债券的相关性往往会更大,正如我们的 PC2“货币政策”和 PC1“全球增长”因素的波动率之间的比率所体现的那样。

我们在资产配置中保留了威斯康辛大学债券,部分原因是收益率曲线深度倒挂使现金更具吸引力,而且市场已经在定价相对较快的通胀正常化,而通胀风险溢价很小。 事实上,尽管我们的经济学家预计,由于劳动力市场再平衡取得重大进展,美国通胀将再次下降,并将 2023 年 12 月核心 PCE 同比通胀预测下调至 3.5%,但市场预计未来几个月通胀路径将会更低。 从这里开始,购买通胀掉期看起来很有吸引力,不仅因为一年期通胀应该高于当前定价,通胀风险溢价应该增加,而且还可以作为对冲通胀高于预期引发更尖锐鹰派重新定价并最终打压股市的情况的对冲工具。 以及平衡投资组合中的债券。

精彩评论

这个行业还是挺有趣的,可以多留意一下

希望接下来有好的消息可以提振市场

感觉行业形势不太乐观对不对

看来要等到供需恢复平衡了阿

好像是个适合短线操作的机会