每年暑假,都是青少年眼科医疗服务消费旺季,尤其今年还是疫后首年,线下诊疗量的持续回升已经是肉眼可见。

一、Q1眼科医疗恢复高增长,但股价尚未反映

目前,港A两地市场的眼科医疗服务公司仍相对稀缺,就已上市的几家头部企业来说,第一季度相关业绩均取得了不错成绩。A股爱尔眼科、华厦眼科、普瑞眼科、何氏眼科、光正眼科等5家公司Q1收入增速在15%-39%左右,纯利增速在30%-343%左右。

全国性行业龙头爱尔眼科,23Q1整体复苏明显,单季收入约50.21亿元,同比增速20.44%,当季公司毛利率47.49%,创了近几年同期新高。其他普瑞眼科、何氏眼科Q1收入、纯利增速也均大幅增长,彰显了行业强复苏态势。

港股朝聚眼科虽未披露Q1财报,但在2022年报中也有相关描述:

“23年一季度可以感受到迈向复苏的气息,公司旗下多家主要医院和视光中心的就诊人数开始增加,之前因为疫情而被延迟就医的眼病患者也逐步获得了适当治疗的机会。”

其实,尽管疫情3年多有波折,但眼科医疗头部企业的业绩整体仍有增长。爱尔眼科于2020-2022年收入增速分别19.24%、25.93%、7.39%;华厦眼科期内收入增速分别2.37%、21.86%、5.51%;普瑞医疗收入增速分别14.21%、25.54%、0.91%;何氏眼科收入增速分别12.46%、14.79%、-0.74%;及,朝聚眼科收入增速分别11.14%、25.62%、-0.78%。可看出来,2022年行业增速均有所回落,低基数下迎来2023复苏大年,全年业绩料有超预期表现。

尽管如此,至6月底附近,8家上市公司的股价年初以来有5家仍录得跌幅。爱尔眼科年初以来累计下跌逾20%,并已连跌5个月,表现相当拉胯。此外,普瑞眼科、何氏眼科、朝聚眼科年初以来录得正收益,但近2个月亦向下调整。可以说,板块目前还未体现今年业绩强复苏的预期,尤其可留意稍后于23年中报前的反转机会。

二、朝聚眼科(02219.HK):高颜值区域龙头标的,价值发现正当时

创始人张朝聚先生,于1988年在内蒙古包头创办了朝聚眼科的前身诊所。此后持续深耕内蒙古,自2010年后向省外扩张。至2022年底,形成了由24间眼科医院及26间视光中心组成的服务网络(自建为主),横跨5个省及自治区。

(2020年底为17间医院、23间视光;2021年底为17间医院、24间视光)

其中,11间眼科医院和17家视光中心均位于内蒙古,其余分布在浙江、江苏、河北、山西等地。

沙利文报告,以2020年计,朝聚眼科内蒙古地区收入排名第一,华北第二,全国第五。

24间眼科医院中有7间是收购所得,4间是22年收购,1间18年收购、2间是17年收购,收购步伐逐年加快。

22年报显示,23年Q1又新增了2间眼科医院(舟山、开明)及1间视光中心(开明),即总数至26间医院、27间视光。

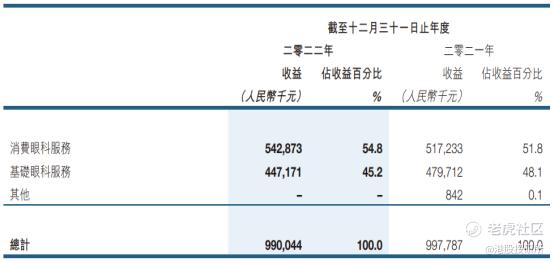

业务划分为:消费眼科(54.8%)和基础眼科(45.2%)两类(覆盖了主要眼科疾病,也是技术实力的表现),主要以是否被医保覆盖来区分。

1)消费眼科服务包括:屈光矫正(包括老视矫治)、近视防控、干眼症、眼部整形以及提供视光产品及服务。

2)基础眼科服务包括:白内障、青光眼、斜视、眼底疾病、眼表疾病、眼眶疾病及小儿眼病等多种常见眼科疾病治疗。

1、区域性高颜值龙头,集群化模式践行全国化

朝聚眼科在内蒙古拥有30多年的运营经验,区内建有11间眼科医院和17家视光中心,妥妥的民营眼科医疗服务区域性龙头,是一家业务简单且优质的高颜值标的。

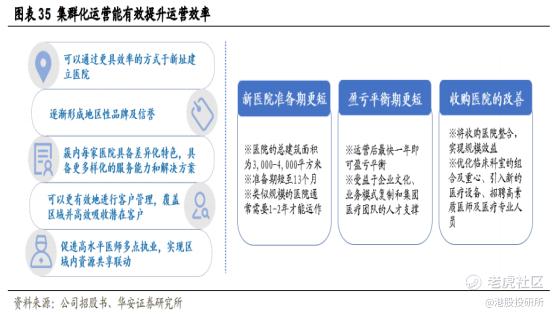

公司已打造了集群化运作模式(可扩展、可复制),公司按照地域进行集群化运作,区域内协同效应和规模效益显著(蒙西医院集群、蒙东医院集群)。近年在长三角、京津冀地区亦快速扩张中,尤其在逐步打造浙东医院集群。

全国化战略在积极推进,但公司会侧重于打造区域集群化优势,坚持稳健扩张的策略,此举相较于天女散花式的收购,会更加具有经济性。

凭借集中化管理优势,公司具备优于行业平均的运营数据。公司旗下医院达到盈亏平衡的时间少于3年(业内平均为3-5年),新进入地区的新医院通常在营业后1年左右即实现盈亏平衡。此外,集中化方式管理药物及医疗耗材采购、营销活动能有效降本增效。

2、消费眼科与视光中心驱动高增长

朝聚眼科的收入从2018年的6.33亿增至2022年约9.9亿,CAGR约11.8%;22年纯利至约1.8亿,期间的CAGR高达58.3%。

业务分为消费眼科和基础眼科,其中消费眼科表现更加亮眼,是主要驱动力。市占率从20年的约46.5%增至22年54.8%,且消费眼科的毛利率水平通常是高于基础眼科的毛利率(高约17个百分点)。

近三年,消费眼科毛利率呈上升趋势,基础眼科毛利率下降。

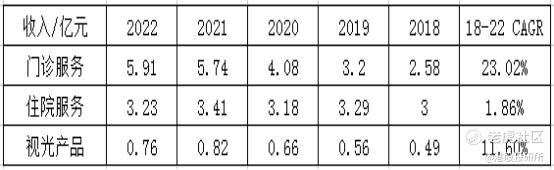

继续按服务类型分,是:门诊服务、住院服务、视光产品等,其中门诊服务收入增速最高,占比也接近6成;住院服务收入相对平稳;视光产品增速亦不错,23年有所回落,但18-22年的CAGR仍有约11.6%。

视光中心是作为基层市场的重要获客来源,在青少年近视率提升、近视防控需求增长、OK镜等产品供给端丰富的背景下,各大眼科龙头均在积极布局。

目前,朝聚眼科的视光中心达到了27间,但相较于爱尔眼科的100多家仍有一定距离,后面伴随其扩张策略,视光中心的数量料会同步扩张。

3、毛利率持续改善,在手现金充沛

公司毛利率由2019年的38.88%增至2022年的43.94%,与同业相比亦处于中上游水平。

新老医院占比来看,旗下眼科医院经营年限在7年以上的占比约42%,3-7年的医院占比约55%,3年以内的医院数量占比约4%。

3年以内的一般会处于亏损阶段,3-7年的医院属于扭亏为盈爬坡阶段,7年以上的医院则是相对成熟稳定的。

可以说,55%的3-7年限的医院结构,朝聚眼科还处于一个快速成长的阶段,后面毛利率会有一个不断提升的过程。

至于平效方面,截至2022年底,朝聚眼科的24间医院拥有约11.19万平方米的建面,平效约8847元/平米。该数据2018-2021年分别约:7260、8201、9114、11450元/平米。平效自18年以来是持续上升的,22年新增了7间医院,及疫情扰动,当年的平效有所下降。

此外,朝聚眼科2021年7月港股上市(发行价10.61港元),IPO及超额配股权合共净筹了15.99亿港元。其中约5.7亿港元均计划用于新建医院,及7.2亿港元用来对外收购。

截至22年,公司拥有现金及现金等价物约12.99亿元(包括3.54亿定期存款),及3.83亿交易性金融资产,合共约16.82亿元。充沛的现金对于公司的自建+收购扩张模式提供了很好的保障。

除了在手现金,公司经营性现金流亦健康,18年至22年,经营活动现金流净额合计约10.17亿元。22年虽然收购了4间医院,但目前商誉仅约1.15亿,及公司负债率也仅约15.6%,整体财务相当健康。

4、眼科医疗股密集上市,行业高景气发展

爱尔眼科2009年创业板上市,已成为国内民营眼科绝对龙头,股价2021年曾站上42元,累计涨幅超过了200倍。2022年,华厦眼科、普瑞眼科、何氏眼科3家排名靠前的眼科医疗服务企业实现同年上市,掀起一波热潮。

众所周知,爱尔眼科是通过产业基金模式,上市公司体内外医院圈地布局,不仅实现了全国化部署,更实现了海外扩张。目前爱尔眼科、华厦眼科、普瑞眼科均基本完成了全国化服务网络搭建,何氏眼科、朝聚眼科二者则具备很强的区域性优势,但也都在推进各自的全国化战略。

据沙利文测算,2022年,我国公立眼科医院规模约935.9亿元,民营医院规模约644.2亿元,民营份额占比约40%。

而爱尔、华厦、普瑞、朝聚、何氏等5家头部民营眼科医疗公司,2022年收入合计约230.14亿元,占民营份额约35.7%,其中爱尔一家的占比约25%。

就行业来说,屈光不正、干眼病、白内障、青光眼和老年黄斑变性(AMD)为我国眼科主要患病病种,根据国家卫健委数据,2020年我国有近7亿近视群体,约占总人口的50%,10-19岁青少年中患屈光不正的比例高达50%-60%。干眼病、白内障患病人口分别占眼科疾病患者的23%、17%,其中白内障每年有4.5%-6%的患者人口增速。

根据测算(东吴证券),2025我国眼科医疗服务市场(口径包括屈光手术、青少年近视防控、白内障手术、青少年斜弱视、眼底病、眼表病)有望达2471亿元,2021-2025年CAGR为19.44%;2030年有望达5211亿元,2021-2030年CAGR为16.09%。

此外,近年我国民营眼科医院数量也在高速增长,2010-2021年CAGR为13%,远高于同期公立眼科医院数量CAGR(-3%)。政策面,国家对民营眼科医院是明确支持的,民营医院是公立眼科医院的有力补充,行业仍将延续高景气发展。

总的来说,中国“金眼”市场是具有高成长、高天花板特点的,民营眼科医院的市场规模远未到天花板。以2030年约5211亿元的行业规模,哪怕目前龙头爱尔眼科22年161亿元的收入,其成长空间仍相对可观。

对于朝聚眼科,作为区域性高颜值龙头标的,正积极在向长三角、京津冀区域拓展,凭借其集群化经营模式,加速自建+收购扩张步伐,优秀的财务支撑,未来成长性值得肯定。由于是在港股上市,朝聚眼科的市盈率、市净率及流动性均显著低于A股同业,但价值发现正当时,行业复苏高确定性,中报季将来临,是存在估值修复的双击机会(国元国际目标价:9.5港元,对应23年25倍PE,股价潜在上升空间约100%)。

精彩评论