台湾股市连续第三天震荡下跌,延续了一场引发2018年以来最快杠杆头寸清盘的暴跌。台股大跌引发大范围追加保证金的恐慌,杠杆投资者踩踏加剧周三跌势。这给全球市场敲响警钟:过大杠杆日益形成威胁,全球散户狂热或许到了清算的时候。

周三台股惊现历史性崩盘,中国台湾加权指数创下史上最大跌点1417.86点、史上最大跌幅8.55%纪录,台股市值蒸发近4万亿台币也为纪录新高。

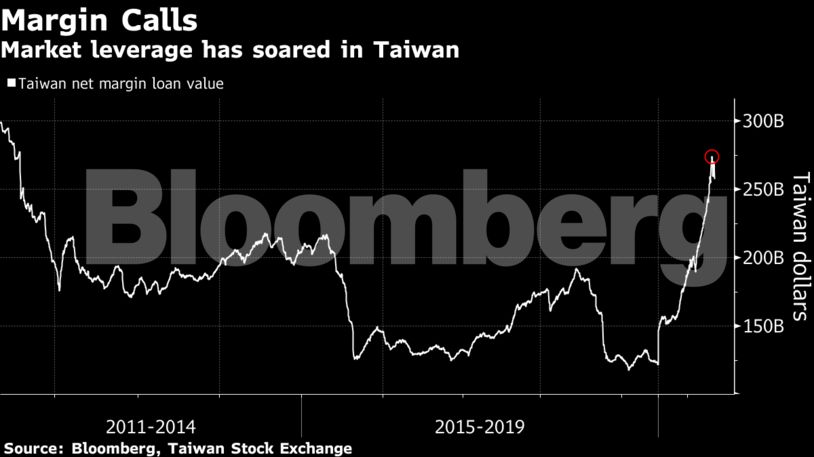

疫情发酵、MSCI调整、全球科技股暴跌或许是导火索,但随后如此迅猛的跌势背后,杠杆投资者踩踏成为重要因素。分析师称,台股大跌引发大范围追加保证金的恐慌。

上一起由追加保证金引发的中概股崩盘事件市场还记忆犹新。过去几年,Bill Hwang所创立的家族基金Archegos在股票上进行了大量高杠杆投资,直至今年3月末,由于无法满足追缴保证金要求而爆仓,大批相关持仓股暴跌,给华尔街几家大银行造成了百亿美元巨大损失。

而今日比特币跳水,28万人爆仓,一小时爆仓128亿资金,表面看或与马斯克的言辞有关:特斯拉暂停比特币支付;但是实际上,主要原因是比特币衍生品交易杠杆过高。自去年以来比特币在加速上涨的同时,价格的波动幅度在加大,一些投资者已经疯狂涌入了比特币衍生品市场。

这给全球市场敲响警钟:过大杠杆日益形成威胁,全球散户狂热或许到了清算的时候。

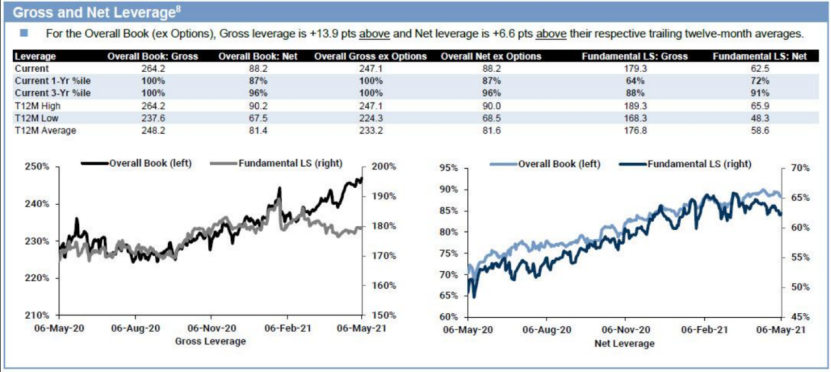

对冲基金总杠杆率创历史新高

台湾股市的大幅下跌,是对全球高杠杆投资者的一个警告。在截至4月份的三年中,台湾加权指数是全球表现最好的股票指标,以美元计算飙升近80%,美股科技股似乎永无休止的上涨吸引了散户投资者。现在,它正在遭受全球范围内最大的下跌。

科技股是上周表现最差的板块,也是迄今为止高盛投资组合中净卖出最多的板块,买入卖出比为1:7。截至上周,科技股已经连续第三周净卖出,为去年8月以来最大净卖出的一周。金融博客零对冲发现,对冲基金在过去的10天内有9天都在做空科技股。

对此,高盛也表示,由于基金经理连续三周降低科技股的持仓水平,该行业录得9个月以来的最大净卖出额。高盛还指出,在此前数月的科技股牛市当中,对冲基金科技股的持仓减少了1.4%,持仓为去年3月以来的最低水平。

此外,高盛的数据还显示,对冲基金的总杠杆率增加了1.7个百分点,至247.1%,为有史以来的最高水平,而净杠杆率下降了0.9个百分点,至88.2%,虽然不是历史最高水平,但也仍高于历史上87%的平均水平。

不仅是股市,全球资产杠杆都过高

近几个月来,全球投资者风险偏好持续处于高位,推高股市和比特币价值,其中杠杆交易激增是重要标志。

台湾市场上,保证金债务虽年内翻了一番,但台股基准指数同时段仅增长19%,表明人们获得贷款的速度远高于股票增值速度。

被迫抛售加剧了本周的损失,根据彭博社(Bloomberg)汇编的外汇数据,周三保证金债务水平净下降129亿新台币(合4.61亿美元)。在两天的时间里,杠杆率下降到了256亿新台币,这表明交易员面临经纪商的追加保证金要求,以弥补股票账户的损失。

美国市场最新数据显示,截至3月底,美国保证金债务高达8220亿美元,同比增长72%。过去几个月全球股市价格由杠杆交易明显推高,MSCI全国所有国家指数上周五创下新高。

不仅是股市,数字货币同样是高杠杆重灾区。相较于现货交易,当下比特币衍生品交易占据了更大的市场成交量。除现货买卖外,比特币目前还有杠杆交易,以及期货合约、期权合约等衍生品交易。其中比特币杠杆交易的杠杆率为2-10倍,可以为投资者提供做空机会;而期货合约的最高杠杆可达125倍。

衍生品交易一个显著特性是高杠杆,大多数比特币期货使用高杠杆进行交易,这放大了价格波动。有消息人士表示,当前比特币价格主要是由衍生品来决定,衍生品一旦波动就会导致底层也就是比特币价格更加大幅的波动。所以,比特币近期上涨趋势和下跌趋势都非常快,这都是杠杆运作的结果。

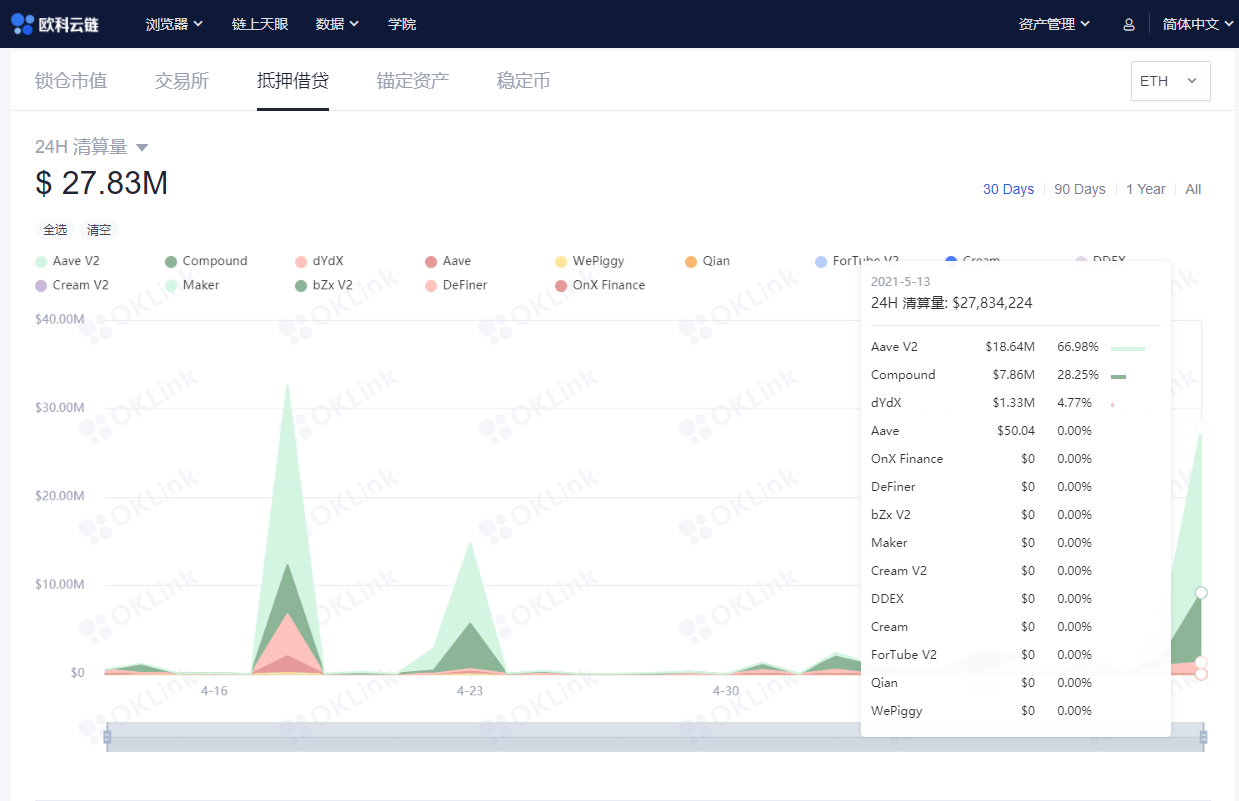

随着以太坊价格上升,据欧科云链OKLink数据显示,5月13日,受市场波动影响,以太坊上借贷协议24小时清算量达到2783万美元,清算量较前日上升297%。

其中Aave V2、Compound以及Dydx分别有1864万美元、786万美元以及133万美元的头寸被清算。

台股崩盘只是全球股市清算的先兆?

分析师担心,台股崩盘可能标志着更大范围的杠杆清算,全球所有交易型资产或将受到更严重的冲击。

MasterLink总裁Paul Cheng表示,保证金交易在过去几个月推动了台股交易,如果面临保证金追缴的话,这可能会加重跌幅。

据《台北时报》报道,台湾财政部长苏晋荣周三在立法机关财政委员会会议上表示,台湾全国稳定基金委员会可能很快召开会议以应对股市暴跌。去年3月份全球股市暴跌时,该基金承诺出资5000亿新台币支持股市,同时金融监督管理委员会(Financial Supervisory Commission)收紧了卖空规定。

近日,美联储和美国证券交易委员会(SEC)先后发声,对对冲基金隐性杠杆、散户交易“游戏化”等问题表达了担忧,并准备采取措施“打补丁”。

美国SEC新任主席Gary Gensler本周向众议院金融服务委员会提交证词时表示,SEC将研究监管改革,以应对类似Archegos这样由高杠杆引发的全球风险。Gensler透露,正在考虑的新交易规则包括:进一步披露"卖空"交易;提高融券交易的透明度;以及对股权总回报掉期交易制定新的披露要求。

Gensler还表示,对于散户,SEC正在研究是否对券商APP采取新的限制,这些APP利用积分、奖励和竞争等类似游戏的功能吸引散户,推动人们更频繁地交易股票和其他证券,从而给投资者带来更糟糕的结果。

精彩评论

[强]

[强] [强]

[强]

[思考] [思考]

[强]