(全文约2800字,读完需要9分钟)

随着英伟达股价从108.07美元一路飙升至419.34美元,市值超过1万亿美元之后,其升势开始呈现疲软之态。

一些英伟达的长期投资者开始抛售股票,获利了结:

罗斯柴尔德家族减持英伟达。Edmond de Rothschild的全球首席投资官Benjamin Melman透露,公司自2020年年底以来一直超配英伟达,但是目前已经部分获利了结,现在所持头寸“要远远小得多”。这家总部位于瑞士日内瓦的资管机构为拥有200多年历史的欧洲老牌金融世家罗斯柴尔德家族所有,目前管理资产规模790亿瑞郎。

“木头姐”也在进一步减持英伟达。凯茜·伍德的方舟投资管理公司旗舰基金ARKK早在1月初就清仓了所持英伟达股份;上周四,伍德旗下另外四只基金总计卖出超过65600股英伟达股票,按收盘价计算价值近2500万美元。

从2017年就开始持有英伟达、有“估值大师”美誉的达摩达兰也卖掉了英伟达。他称,“一周内市值就增加了3000亿美元,这是在挑战可持续价值的绝对极限。”

6月7日,据美国证券交易委员会(SEC)披露,英伟达董事Harvey Jones于6月2日减持约70000股,套现2843.3万美元,折算人民币2亿多。

管理层也开始减持,这被市场解读为英伟达短期股价见顶的信号。

但是,也有牛逼的人物出来唱多,力挺英伟达。

本周三,Duquesne家族办公室的亿万富翁创始人德鲁肯米勒(Stan Druckenmiller)对表示,他计划持有英伟达(NVDA.US)数年,而不是数月他表示:“如果英伟达的规模真像我想象的那么大,我们会持有它至少2到3年,甚至更长时间,而不是10个月。”

从业绩来看,英伟达在2023财年(Fiscal 2023,2022年2月1日至2023年1月31日)实现营业收入269.74亿美元,毛利率达到56.9%,营业利润42.24亿美元,净利润为43.68亿美元,经营活动净现金流入高达56.41亿美元。2023财年末,公司总资产411.82亿美元,资产负债率为46.33%。2024财年Q1(2023年2月初至2023年4月末)营业收入71.92亿美元,毛利率为64.63%,净利润为20.43亿美元(几乎为2023财年全年的一半),经营活动净现金流入29.11亿美元。四大核心板块,分别是数据中心业务、游戏业务、专业可视化业务和汽车业务中,数据中心业务和汽车业务增速飞快,与当前人工智能和智能汽车热度高涨基本符合。

2023财年,数据中心收入达到150.05亿美元较2022财年增长了41%。增长是很快,但股价涨到200倍市盈率、近40倍市净率的位置,估值就完全与上面的业绩数据脱钩了——不是基于当前的业绩,而是基于市场对其未来业绩的想象空间。

那么英伟达到底是贵了还是便宜了?

它未来的业绩是否能承担得起这4倍的股价涨幅呢?

这波由AI“军备竞赛”带动的市场空间到底有多大呢?

没有人能够精准预言。

这使得英伟达的估值近乎“玄学”。

“估值大师”达摩达兰给了一个模糊的预测:

他说,英伟达目前在250亿美元的人工智能芯片市场占有80%的份额,最乐观的预测是,10年后该市场规模将达到3500亿美元。即使假设英伟达未来的市场份额达到100%,其合理的估值也要比近期股价低20%。

他对英伟达能稳坐万亿俱乐部持怀疑态度。

逻辑是,其他“万亿美元俱乐部”的成员(苹果、亚马逊、谷歌、微软)利用软件将大量终端用户吸引到它们的生态系统中,这就产生了统计学家所说的商业机会的“长尾分布”——从新产品和新服务中获利的多种方式。

而英伟达本质上是一家硬件公司,也即向其他公司销售芯片,它面临着天然的限制:尾部往往更加谨慎。那么它获得的好处就不如一家拥有数十亿用户生态系统、以消费者为基础的公司那么大。

问题是,达摩达兰所谓的“最乐观的预测”是市场规模10年涨14倍(从250亿至3500亿)。

10年14倍,尽管听起来已经很牛逼了,已经突破了我们现今对于一般行业市场增长速度的极限,然而,但是不是“最乐观的预测”呢?

不一定的。

至少在半导体发展史上,不是最乐观的预测。

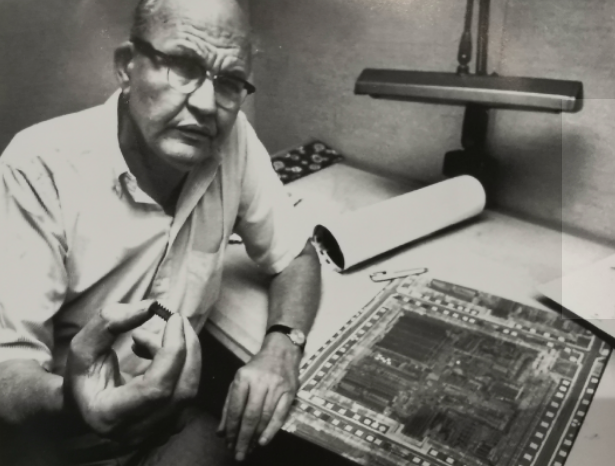

1958年,德州仪器工程师杰克·基尔比在一块半导体材料上制造了多个电子元件,这是世界上第一块“集成电路”,后来因此获得了诺贝尔奖。

(杰克·基尔比与他的发明)

1959年,仙童半导体的联合创始人(后来也是英特尔的主要创始人)罗伯特·诺伊斯也造出了一种集成电路。这个时候的诺伊斯并不认识基尔比,与基尔比在一块锗基片上制作台面晶体管并使用键合线连接不一样的是,他的版本是通过平面工艺在晶体管上覆盖一层二氧化硅的绝缘层,通过在上面沉积金属线,将“导线”直接放在鬼片上实现晶体管之间的连接。也就是说,诺伊斯的版本没有键合线。

(诺伊斯和他的集成电路)

美国阿波罗计划决定采用仙童芯片,以减少阿波罗11号带上月球的计算机重量级所占空间。就因为这一个契机,对NASA阿波罗计划的芯片销售就将仙童从一家小型初创公司转变为一家拥有1000名员工的公司,其销售额从1958年的50万美元飙升至1960年的2100万美元。两年42倍!

同样,美国军方的“民兵二号”导弹计划彻底改变了德州仪器的芯片业务。1959年,德州仪器的集成电路销售以几十块的数量来衡量,但很块就以几千块来衡量。到1964年底,德州仪器已经为“民兵”导弹计划提供了10万块集成电路。不到5年,这又是多少倍呢?

众所周知,人工智能应用依赖于对海量数据的动态分析和处理,这就要求与之搭档的计算机具有巨大的内存和超高速的运算性能。在这方面,英伟达拥有着多项的核心技术与核心竞争力,其芯片和软件可以满足生成式AI的计算密集需求,被称为AI“算力之王”,成为AI大战的“最大军火商”。其新近发布的适用于AI的超级芯片GH200Grace Hopper与超级计算机DGX GH200,无论是算力、带宽,还是能耗指标,提升惊人。

市场分析人士指出,英伟达尽管独占算力鳌头,但也前有狼、后有虎——AMD、英特尔等老对手步步紧逼,尤其是AMD CEO苏姿丰在CES 2023展示的MI300,在加速器方面表现出强烈的进取意志。AMD的产品Instinct M210在发布时的报价约为1.7万美元,而英伟达主力军H100则超过4万美元,在Twitter上具体表现为3.9-4.6万元不等,性价比明显落后。而相比市场主流的GPU方案,AMD对CPU和GPU进行的异构结合可实现更高的计算性能和能效,以满足更复杂的计算需求,或许能在AI算力竞争中实现“以柔克刚”的效果。除此以外,谷歌、微软等合作伙伴也在自研芯片。

当ChatGPT发展到成熟期,AIGC将不再是高端玩家的游戏,而要满足大众市场的需求。同时,更加细分的应用场景,也需要更加定制化的芯片方案。因此,AIGC算力底座有可能从英伟达一家独大的局面逐渐向头部企业“百家争鸣”的割据战倾斜,从而压缩英伟达在该领域的盈利空间。

这也是近期高位看空英伟达的主要原因之一——这种说法从逻辑上是讲得通的。

但是,我们从集成电路诞生之初的历史中可以看到,尽管存在竞争,但因为市场足够大,所以德州仪器、仙童等公司都迎来了爆炸式的增长,不是争鸣而是齐放。

英伟达的的未来业绩和股价,重点也许不在于竞争格局,而在于以ChatGPT为代表的AIGC到底会是一个什么样的发展状态。

5月18日马化腾在2023年股东大会上表示,“我最开始以为AI是互联网十年不遇的机会,但是越想越觉得,这是几百年不遇的、类似发明电的工业革命一样的机遇。”

如果真是如马化腾所说的的“几百年不遇”的机遇,或者是如历史上阿波罗和导弹计划带来的这种爆炸式应用的机遇,英伟达近期股价的回调,从长远看,将只是浩瀚篇章中的一朵小浪花。

精彩评论