随着乔布斯时代传统的“Just one more thing”时刻, $苹果(AAPL)$ 首席执行官蒂姆库克在周一的WWDC上介绍了Apple Vision Pro,一款备受期待的VR眼镜新品。

虽说这款产品的市场最终会有多大,目前还尚未知晓,近3500美元的定价可能会让许多消费者放弃购买,但这项技术确实很有趣。Vision Pro 将允许用户通过耳机看到更大的屏幕,将通过眼睛、手和语音进行控制,不像 $Meta Platforms(META)$ 的Oculus那样使用外部的手控器。

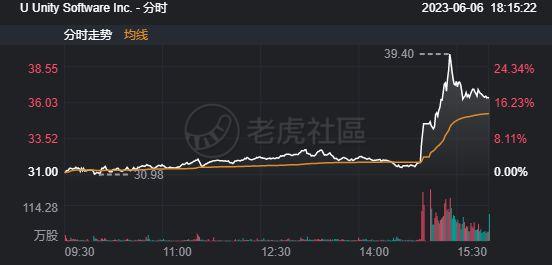

虚拟现实目前最成熟的商业化方向就是游戏了,由于Apple在会上提到与 $Unity Software Inc.(U)$ 合作,后者股价在周一盘中就拔地而起,甚至还熔断了一次,收盘涨幅17%。

Unity是一家什么样的公司?

Unity是全球手游开发者中使用得最广泛的游戏引擎之一,成立得比较早,2004年开始就瞄准实时3D互动内容创作和运营,为后来构建各种AR和VR互动体验内容提供了基础。除了苹果的iOS,开发者还可以在Unity上面跨平台高效便捷开发,可以一次创建并部署到20多个平台上,包括Windows、Mac、iOS、Android、PlayStation $索尼(SONY)$ 、Xbox $微软(MSFT)$ 、 $任天堂(NTDOY)$ Switch以及领先的AR增强和VR虚拟现实平台。

举个例子, $腾讯控股(00700)$ 的《王者荣耀》就是用Unity3D开发的, $动视暴雪(ATVI)$ 的《炉石传说》客户端也是用Unity3D开发的。这些企业得以保持高速发展,虚拟现实、增强现实产业发展,都需要Unity3D游戏引擎,因此也给Unity带来了机会。

VR应用通常对高清三维场景数据有较高的传输速度要求,随着5G时代已经到来,带宽吞吐量提升,也为产品带来根本性变化提供可能。

Unity的业务包括哪些?

Unity的业务有三部分,包括运营服务(Operate Solutions)、开发者解决方案(Create Solutions)、和其他业务(Others),其中主要是前两部分。

其中Operate Solutions占到了公司一半以上的收入,绝大部分又来自于广告和云服务收入,云业务主要利用基础工具处理游戏内的数据,广告业务则采用精准推送的形式,盈利方式为收入分成,这种精准投放收入的多少,主要取决于客户的数量,还有算法对GMV转换率的提升。

开发者解决方案主要是游戏引擎软件,Create Solutions主要为创作者可以轻松地实时开发,编辑和迭代交互式2D和3D内容。

此外,Unity为客户提供分层的订阅计划(按客户收入划分套餐,不同价位的解决方案(0-1800美元)满足用户各阶段的需求,不同版本贴合各行业的需求),旨在满足不同类型的客户的需求。

其他业务包括于其他硬件/游戏机/设备制造商达成战略合作。虽然目前整体娱乐休闲行业环境受到挑战,但对Unity来说,最近对Weta和ironSource的收购有望对公司产生额外价值,预计Weta的工具将在2023年开始盈利;而与ironSource的结合,Unity在调解方面取得了一些收益,提升了两个网络的性能。

Unity财务情况如何?

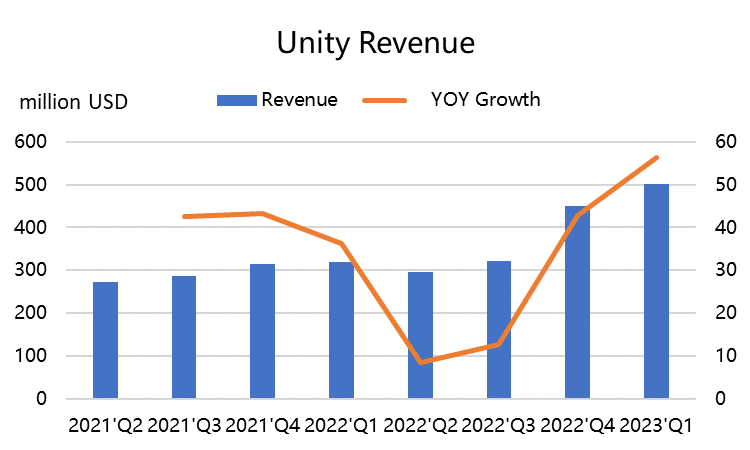

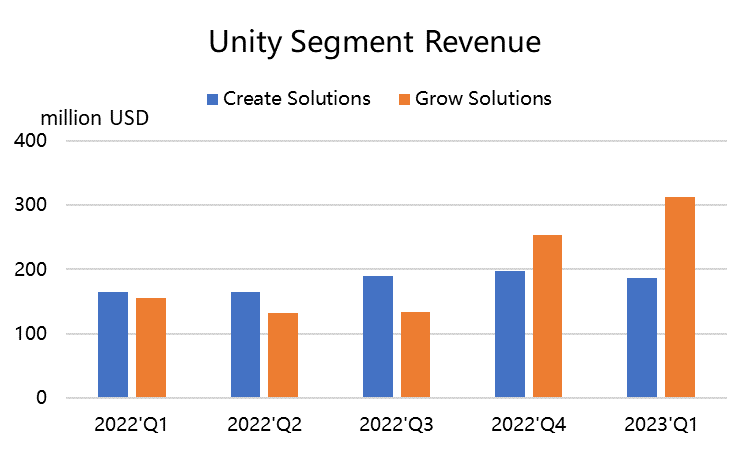

Unity在刚刚过去的2023Q1收入为5亿美元,同比增长了56%,除去收购部分,按照可比基准计算,实际上是下降了2%,并没有增长。同时,预计Q2收入将同比增长72-75%,按照可比基准计算,增长6-8%。需要注意的是,2022年第二季度存在货币化问题,调整后的收入可能与去年持平。

其中,开发者解决方案营收在第一季度同比增长了14%,除去战略合作伙伴的营收,增长率为17%。增速相对之前有所放缓,Unity将其归因于公司逐渐远离专业服务,并增加了对合作伙伴在项目实施方面的依赖。Unity部分归因于专业服务的下滑。Unity正在降低专业服务的重要性,并增加与Booz Allen和Capgemini等合作伙伴的利用率。这些合作伙伴帮助客户实施数字双胞胎,Booz更多地参与政府项目,Capgemini在能源等各个行业开展工作。与合作伙伴合作有助于Unity扩展创作业务,并使公司能够继续从高利润的云收入中受益。不过公司的客户流失率仍然较低,并且随着时间推移有所改善。

运营服务业务在宏观环境疲软的大环境下仍面临阻力,但预计随着Unity与ironSource之间的协同效应的实现,增长将在2023年加速。例如,ironSource广告网络正在转向更先进的Unity ML模型,而Unity广告网络则采用ironSource的竞价模型。

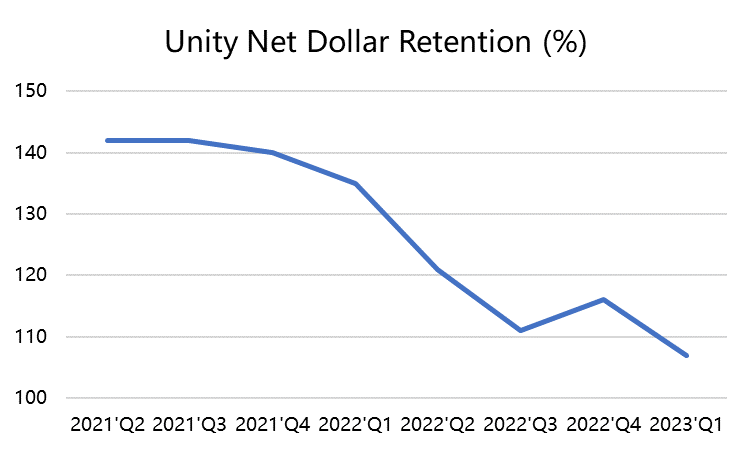

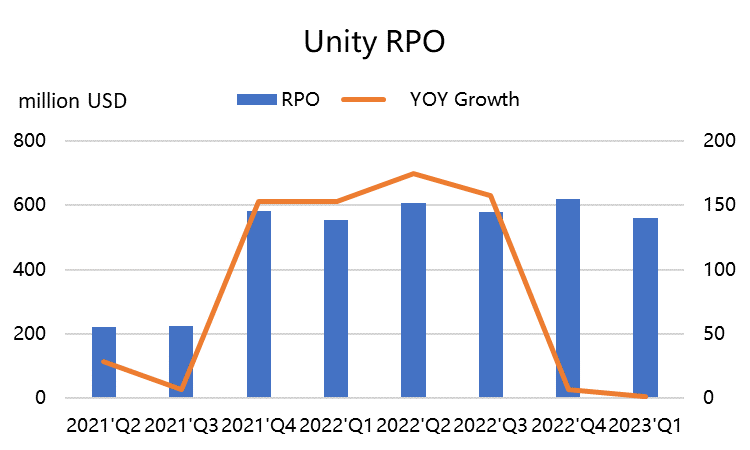

客户方面,Unity在最近几个季度的大客户数量一直持平或下降,目前依靠收购的ironSource维持现状,可能更多是消费增长放缓的结果,而不是客户流失。目前,公司剩余履约价值(RPO)为5.59亿美元,从上个季度的6.2亿美元回落。软件递延收入也从上个季度的3.2亿美元下降至3.0亿美元左右。

利润方面,毛利率持续下降,不过随着Weta业务更快货币化,这种情况应该会逆转。同时,公司也在持续裁员,包括减少管理层级的数量,部分是因为消化最近收购公司并实现成本协同效应。

现在的Unity值不值得买?

首先,无论是VR以及AR,还是AI,Unity都有很大的机会受益其中。生成式人工智能将成为游戏行业的巨大助力,人工智能将使3D体验的构建更加简单,并实现目前无法实现的新体验。

Unity正在开发编辑器工具,计划开放一个生成式人工智能市场,使其能够从整个生态系统的进展中获利。这包括Unity编辑器以及Unity Runtime。

此外,Unity最近对部分订阅服务提高了价格,而客户流失的影响确不大,这显示了公司竞争地位的强大,表明公司具有较高的定价权。未来,增长预计将来自于使用率,因为Unity相信随着开发者开始使用更多的AI工具和构建更先进的世界,有很大潜力随时间增加可评估收入。

从估值上来看,由于刚刚开始EBITDA盈利,公司目前更适合以收入倍数与同业者相比。当然,也有部分投行以2024年之后的盈利预期作为基准,折现至目前来计算目标价。

以整体收入倍数来与行业比较的话,Unity的收入倍数(EV/Sales)为8.7倍,还高于行业平均的6.6倍。但如果将目前两部分业务分来开估值的话,对于潜力较大的开发者业务以9倍,给运营服务3倍的估值,则以Unity2024年市场预期收入,估值为每股40美元。

相对乐观的投资者,可能也会以更高的收入预期进行估值。

因此对Unity来说,短期价格也算是一部涨到了接近估值目标的位置,做空肯定是很不划算的。未来很有可能随着业绩超过或者不及预期,带来更大的股价变化。考虑到目前与苹果的合作,会有更多的市场资金流入,股价会有一定程度的溢价。

精彩评论

去年没买 $Meta Platforms(META)$ 很是后悔

微软是不是收购暴雪有阻碍了?

搞得我又想买一点苹果的股票