21世纪之交,黄金开始了一段辉煌的旅程,从2002年的277.10美元的低点到2020年的2075美元的高点,20多年来复合年增长率近11%,回报率约650%年。

2002-12十年间,金属价格上涨近六倍,而美国10年期国债收益率从2002年的5.4%下降到2012年的1.3%。美国年均CPI从2002年的1.6%上升到3.9%2008年,这在一定程度上支持了对黄金的需求,被认为是一种通胀对冲。

2008年金融危机后,2008年至2009年全球GDP萎缩约5%,提振了黄金的避险吸引力。到2008年12月,全球央行行长与美联储一起大幅削减贷款利率,使整体利率降至0-0.25%。总的来说,从2008年到2012年,这种高价金属上涨了近75%。到2013年,随着美联储可能随着缩减,国债收益率飙升,而无收益金属开始下滑,并在2013年至2015年间暴跌近40%。

在不断加剧的地缘政治争端和前所未有的全球大流行中,黄金的避风港吸引力开始增强。它在2020年3月创下2075.14美元的历史新高,随后各经济体逐步复苏,大流行相关刺激计划带来资金盈余。这些确凿的因素导致与贵金属相关的繁荣消退,以标准普尔500指数为代表的股票上涨近26%,同时将10年期美国国债的收益率保持在0.9%-1.5%的低位。

接下来,由于俄罗斯-乌克兰战争的影响,金价以2070.42美元(2022年3月)的价格创下第二高。黄金投资在2022年仍处于次要地位,这主要是由于全球央行行长为对抗通胀而采取的鹰派货币政策。美联储开始了有史以来最快的加息周期,在不到一年的时间里将整体利率提高了450个基点,使得这种非收益金属相对缺乏吸引力。尽管通胀水平在2022年第三季度达到顶峰,但其他几个经济参数仍然很棘手,尤其是劳动力市场吃紧,需要继续收紧货币政策。作为最大的黄金消费国,中国的严格封锁进一步限制了该金属在2022年的上涨空间。

前进的道路

即将到来的经济衰退和加息暂停可能是推动黄金今年继续增长的关键催化剂。在需求方面,珠宝制造和工业消费可能会受到冲击。由于金属的避险吸引力,这将被中央银行对投资和储备持有的需求所抵消。

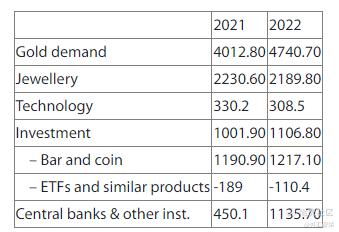

世界黄金协会的估计表明,2022年各国央行的黄金需求将大幅增加,以对冲任何即将到来的金融危机,同时也表明各经济体试图实现去美元化,从而使黄金成为避险资产的理由更加充分。

宏观经济和地缘政治顺风

最近几天的经济形势恶化已因以下几个因素而凸显:

1.包括SVB、Silvergate Capital、Signature Bank和First Republic在内的几家美国金融机构的倒闭,以及对境况不佳的瑞士信贷的折价收购

2.主要是科技公司的大规模裁员。最新估计2023年2月美国失业率升至3.6%

3.融资成本上升加剧主权债务水平飙升

4.货币紧缩对供给侧通胀的作用有限

去全球化

中央银行试图针对的低通胀水平在很大程度上是全球化世界的一个属性,因为低价商品是通过外包给其他经济体生产的。随着去全球化的感觉困扰着世界各国,特别是因为供应链绩效仅通过货币紧缩达到大流行前水平似乎有些牵强。

由于地缘政治紧张局势的风险可能持续存在,黄金的前景进一步增强,不仅是一种投资选择,而且是一种保值手段。东欧战争远未结束,俄罗斯和中国之间耐人寻味的友好关系以及西方与中国之间日益紧张的关系是当前全球范式的一些亮点。

技术展望

贵金属最近走高超过2000美元的心理水平,但未能收于该水平之上。在短期内,它可能会重新测试该区域,试图突破其历史高点2075美元/盎司,这也对应于0.5斐波那契扩展水平。

黄金进一步有望达到2180美元的目标,这是对应于0.618斐波那契水平的关键阻力位,随后是2023年下半年将达到的2200美元的后续目标。2200美元的水平至关重要,因为它也落在符合11%的历史增长率。

此外,到2024年上半年飙升至2500美元似乎是合理的,但必须谨慎观察接近2337美元(0.786斐波那契水平)。还需谨慎,短期基本面因素强劲,下行风险依然较大,可拉低金价至近期支撑位1930美元,随后是支撑位1834美元/盎司。

一些宏观经济逆风包括美联储继续实行紧缩货币政策、金融市场复苏以及地缘政治紧张局势缓和。美联储最近宣布设立一项银行定期融资计划,以缓解短期内在流动性方面苦苦挣扎的合格存款机构,这暂时缓解了人们对金融危机的担忧。

在这种情况下,黄金的前景是积极的,因为在当前全球经济气候的推动下,投资者对这种闪亮金属的兴趣从长远来看似乎正在提高。

精彩评论