期权策略详解01| 硅谷银行危机,如何用期权赚到钱?

期权策略篇详解02|财报业绩平平,如何通过期权策略放大收益?

虎友,你好!

先问一个问题:如果你手中有某个公司的股票,但是又怕未来股价下跌,你会选择怎么办呢?一般有两种解决方案:

一、卖掉股票,但如果未来股价上涨,你会损失收益

二、买入看跌期权,对冲下跌风险,但是存在对冲成本(期权费)

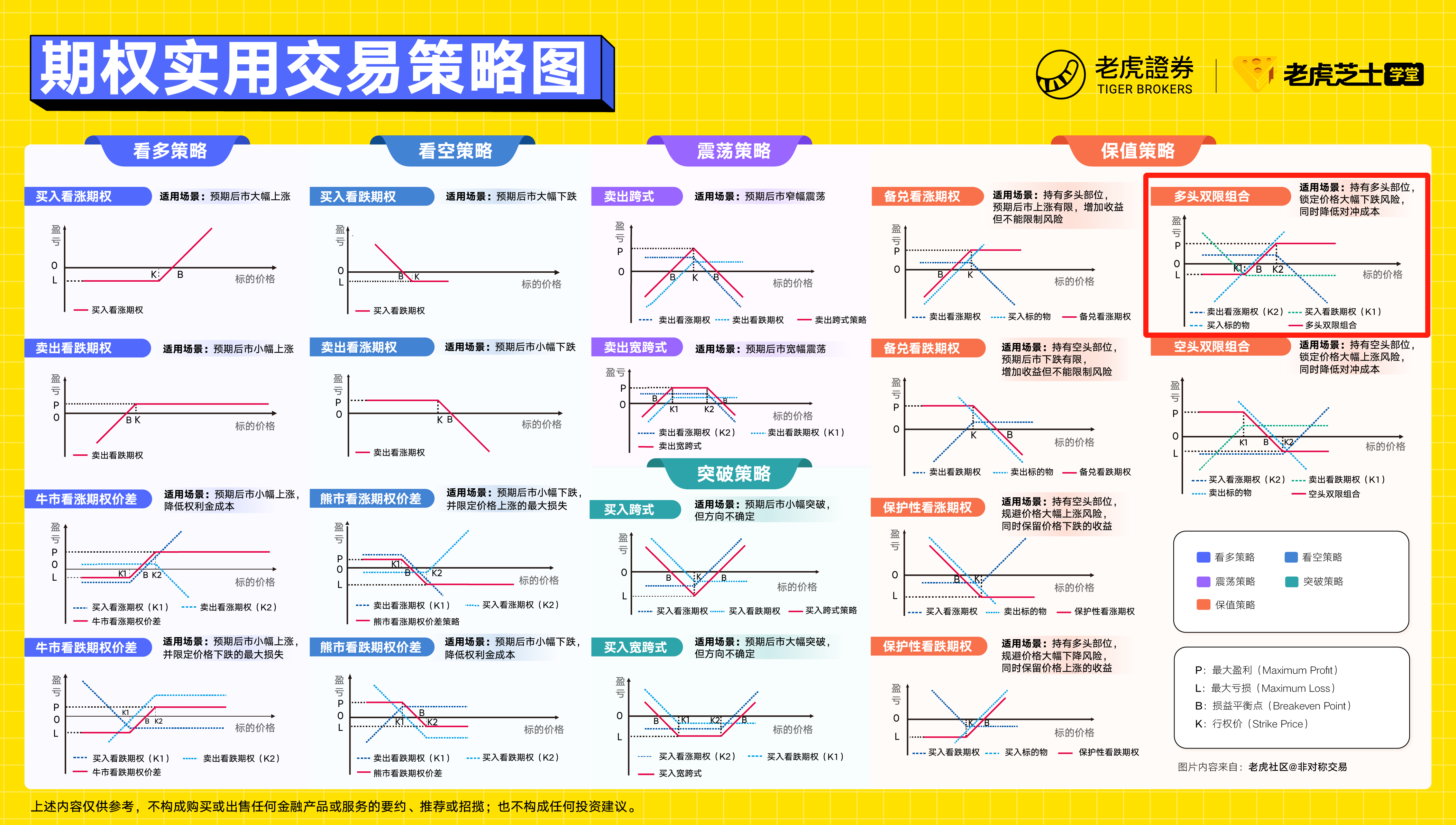

那,有没有一种既可以对冲下跌风险,又不需要对冲成本的方法呢?答案是肯定的,这就要用到「多头双限组合策略」

一、什么是多头双限组合策略

美剧《亿万》有一个情节,交易员马菲(Mafee) 根据老板的指令,需要以40美元的价格,卖出500万股布鲁赫恩钢铁(Bluudhorn Steel)股票。

然而,这么大的卖出量对市场带来的冲击成本不容忽视,股价肯定会因此下跌,马菲未必能将手中的股票全部按照40美元的价格卖出,根据剧中对话,他们估计下跌带来的损失在千万美元水平。

为了避免这样的损失,投资天才泰勒提出使用零成本期权领口(zero-cost collar)策略:即买入行权价40美元的布鲁赫恩股票的看跌期权,同时再卖出行权价45美元的认购期权,加上股票,就构成了领口策略。

其实,这个零成本领口策略,就是我们说的多头双限策略。

前面提过,当我们害怕手中的股票下跌的时候,我们可以选择买入看跌期权来对冲下跌风险,但是买入看跌期权是有成本的。

而为了冲减这个成本,我们可以再卖出一个看涨期权,只要卖出的这个看涨期权收到的权利金和买入看跌期权付出的权利金是相等的,理论上就构成了零成本期权策略。

此时相当于免费为你的股票的下跌风险上了个保险。当然了,这种策略虽然原理很简单,实际操作下来还是要考虑一些复杂情况的。 下面我以「阿里巴巴」为例,进行实操:

二、如何实际操作

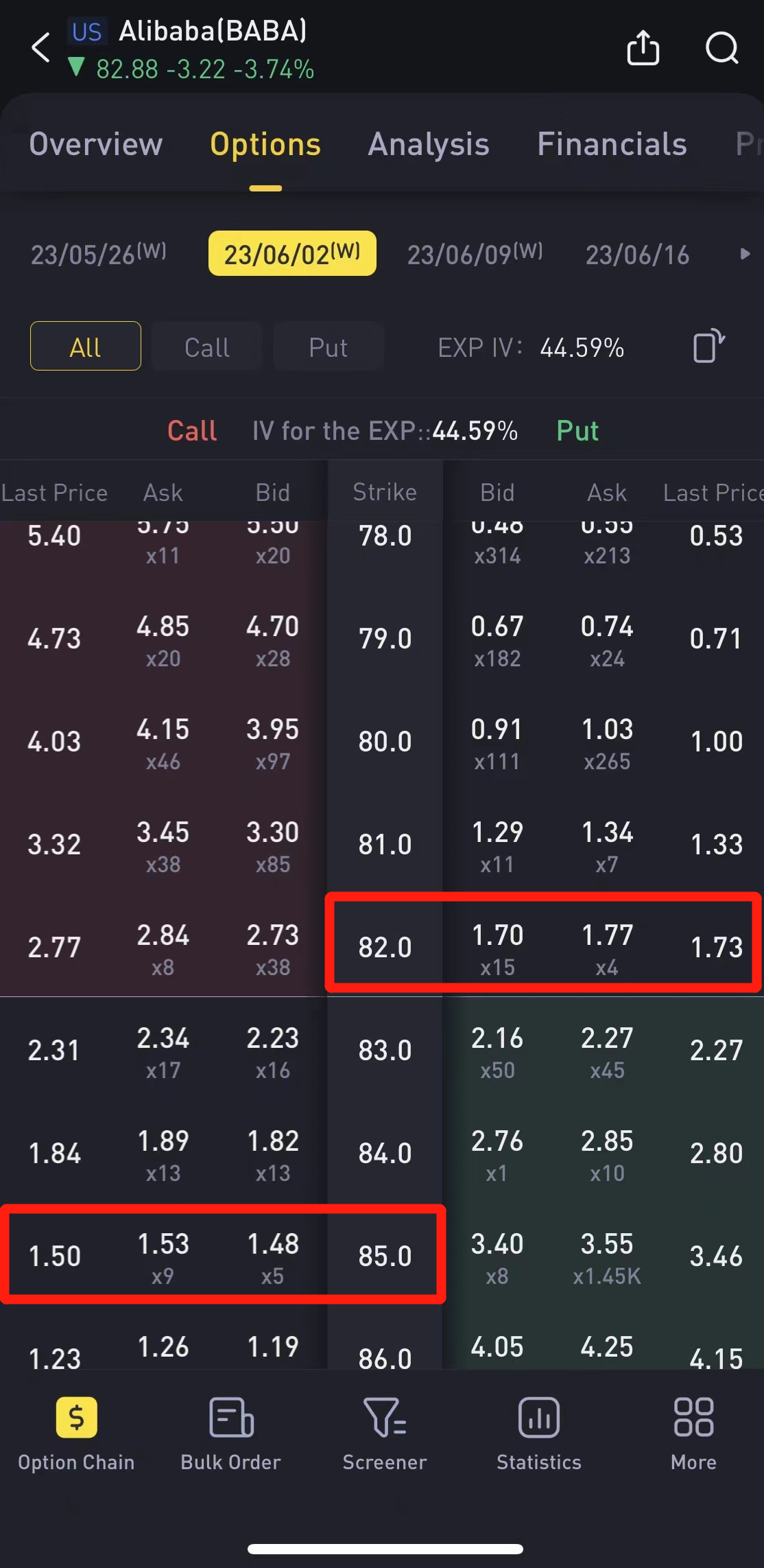

目前,阿里巴巴股价是 82 美元左右,如果我们担心在6月2日之前股价下跌,就可以选择买入6月2日为到期日的行权价为 82 美元的看跌期权,花费权利金为1.73美元,其次,再卖出行权价为85美元的看涨期权,收到权利金1.5美元。

那问题来了?

此时花费的权利金和收到的权利金不相等,没法实现零成本对冲,怎么办呢?

这是一个必然会发生的问题,因为看跌期权是执行价是低的,所以价格贵,而看涨期权执行价高,所以价格便宜,既然花费的权利金永远大于收到的权利金,如何解决呢?

我们可以在合约数上面做调整。

举个例子,如果看跌期权权利金 2 美元,看涨期权权利金 1 美元,那就可以买入 100 张看跌期权合约的同时卖出 200 张看涨期权合约,这样买入看跌期权花费权利金100*2=200美元,卖出看涨期权收到权利金200*1=200美元,收支相抵。

同理可得,如果你手里持有了 1000 股阿里巴巴的股票,此时需要买入 10 张看跌期权合约来对冲下跌风险,总花费权利金为 1.73*100*10=1730 美元,那么理论上卖出看涨期权的权利金金额也应该是 1730 美元,由此倒推出看涨期权购买的数量为 1730/100/1.5=11.53 张,取整之后可以选择卖出11张或者12张看涨期权合约,实现近似零成本对冲。

当然,虽然这种策略可以实现零成本对冲,但是也是存在一定的缺点的,具体表现在哪里呢?

三、多头双限策略的缺点

多头双限策略的缺点体现在以下几点:

1.存在股票上涨风险。

多头双限策略仅仅是对冲掉了股价下跌的风险,但是如果股价上涨,上涨没有超过看涨期权行权价,并不会影响收益,一旦股价超过了看涨期权的行权价,此时卖出的看涨期权开始亏损,会冲减甚至大于股票上涨带来的收益,导致组合整体亏损。

2.无法完全实现零成本。

上文中提到的阿里巴巴的例子中,经过测算需要卖出11.53张看涨期权合约才能够收到1730美元的权利金,从而和买入看跌期权支付的权利金相抵。

但实际操作中期权合约数量必须取整数,如果取11,那么权利金收小于支,如果取12,权利金收大于支。所以只能近似实现零成本对冲。

但总的来说:学会「多头双限组合策略」,既可以免费为手中的股票上保险,同时又可以享受到股票在一定区间内的上涨收益,好处多多,你们学会了吗?

好啦,今天的分享就到这里啦,想了解更多期权相关的知识,欢迎关注详细课程 期权入门课,后面我们继续讲解。

精彩评论