本文由@原榭hara 原创,请尊重知识版权。

什么是REITs?它到底是何方神圣,能吸引那么多人参与?

2021年5月14日,上海证券交易所与深圳证券交易所供批准了9支“公开募集基础设施证券投资基金”,是中国第一次批准发行的公募型基础设施证券投资基金,开启了中国资本市场的全新的一个小宇宙。

(PS:早在2015年,中国就发行了第一只公募REITs,叫“鹏华前海万科REITs”,但它不是基础设施领域的REITs,是地产领域的REITs。)

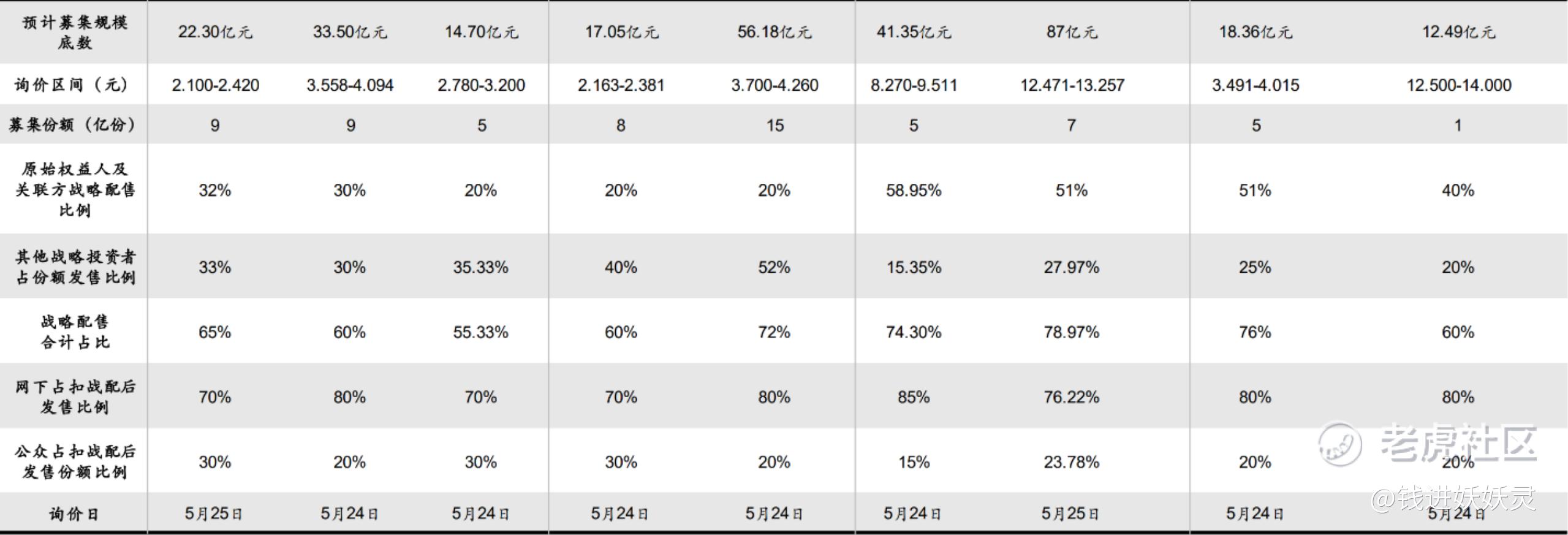

首批次核准上市的9支基础设施REITs信息如下:

新批准的这批“公开募集基础设施证券投资基金”,就是俗称的基础设施“REITs”。

到底什么是基础设施REITs?来,小妖灵先罗列文绉绉的上海证券交易所的官方定义:

“我国公开募集基础设施证券投资基金(以下简称基础设施REITs)是指依法向社会投资者公开募集资金形成基金财产,通过基础设施资产支持证券等特殊目的载体持有基础设施项目,由基金管理人等主动管理运营上述基础设施项目,并将产生的绝大部分收益分配给投资者的标准化金融产品。按照规定,我国基础设施REITs在证券交易所上市交易。

基础设施资产支持证券是指依据《证券公司及基金管理公司子公司资产证券化业务管理规定》等有关规定,以基础设施项目产生的现金流为偿付来源,以基础设施资产支持专项计划为载体,向投资者发行的代表基础设施财产或财产权益份额的有价证券。基础设施项目主要包括仓储物流,收费公路、机场港口等交通设施,水电气热等市政设施,污染治理、信息网络、产业园区等其他基础设施。”

*信息来源:上海证券交易所,http://www.sse.com.cn/reits/home/c/c_20210129_5313206.shtml

官方定义是不是有点拗口?小妖灵来给各位元宝用人话翻译一下:

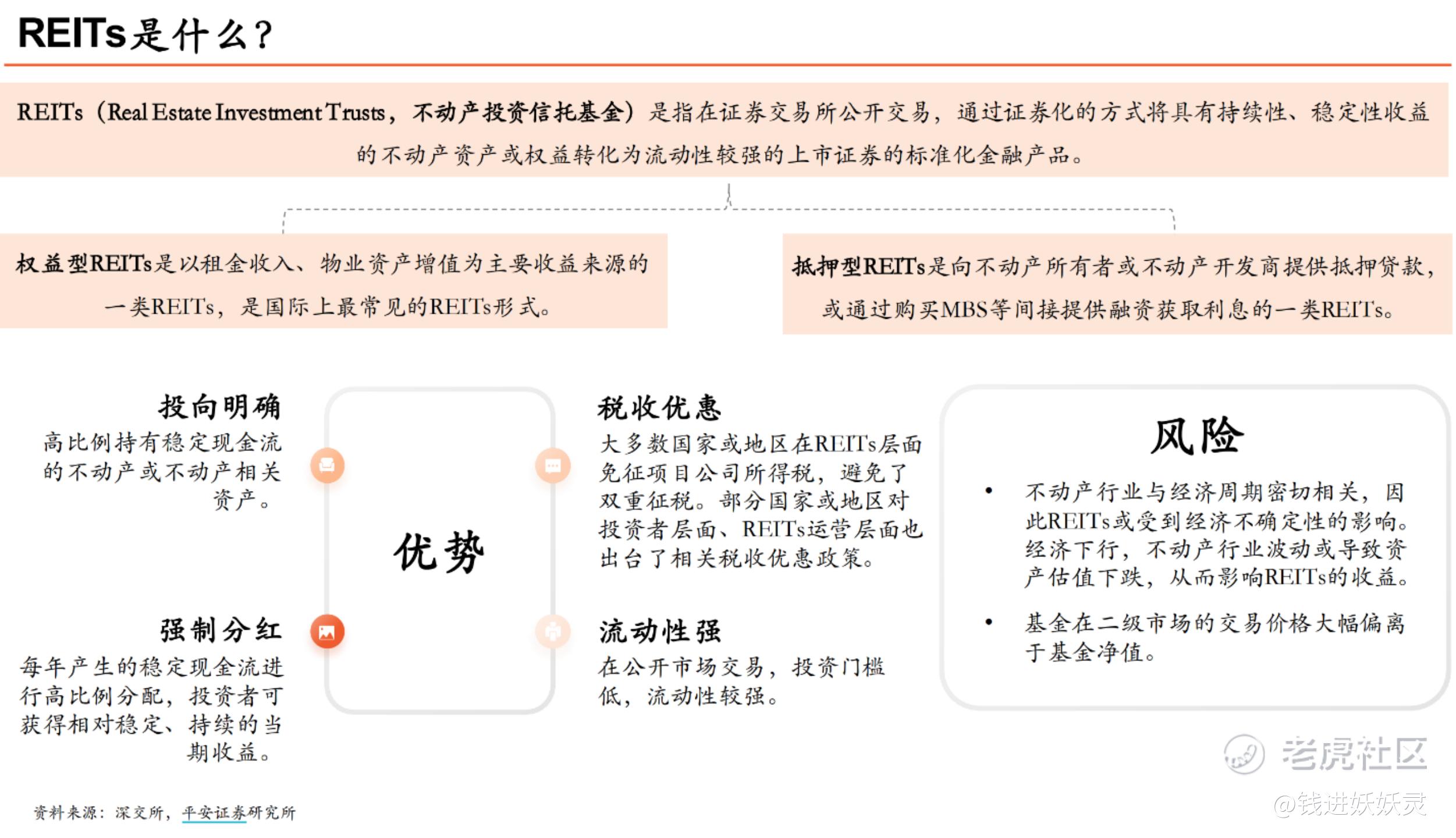

REITs,是英文Real Estate Investment Trusts的缩写,按英文单词直接翻译成中文就是“房地产投资信托基金”,当然,按照上交所官方的定义,中文官宣名字叫“证券投资基金”。

嗯,就是这样的迷操作,一顿让人眼花缭乱的名字,其实都是指代的一个东西。

REITs小盆友信息卡

*制表:JESSESCHLE.NET

为什么中国在这个时候开启了基础设施REITs这么一个新宇宙呢?

小妖灵先给大家讲个童话故事:

从前有个火龙国,嗯,就是那种童话故事里无所不能的巨厉害的国家,能造世界上最长的桥、最高的楼、最深的海底隧道、最快的高铁……反正就是它什么都超级厉害,简直就是宇宙中心就对了。

然后啊,这个火龙国为了它的国民生活的越来越好,就到处建桥、建楼、建隧道、建地铁、建发电站、建污水厂,把各种关系到火龙国民生活衣食住行方方面面的基础设施都大建特建。

一方面,火龙国的这些基础设施建的越好,火龙国民的生活越来越便捷,火龙国越来越现代先进,火龙国的土地也就越来越值钱,嗯,火龙国赚了第一大票。

另一方面,火龙国的基础设施建的越来越先进后,除了吸引火龙国之外的国家来火龙国投资建厂之外,建基础设施的这些钢铁啊、水泥啊、人力资源啊等等一系列的上下游产业都被火龙国的大规模建建推动的蓬勃发展,产业链上的各个国民都赚到钱,好嗨哟。嗯。火龙国再赚第二大票。

更重要的是,火龙国的这种大规模基础设施的建建建,还让其他国家的人看到了火龙国的实力,纷纷惊呼“哇塞,这个火龙国真厉害,上天入地,无所不能。”,于是其他国家如果要打算建铁路、建机场什么的都会第一时间考虑到火龙国,毕竟火龙国在这方面的经验足、速度快、能力强,简直就是前无古人后无来者的“基建狂魔”。于是火龙国又通过卖“建基础设施”的服务给其他国家,嗯,火龙国又赚了第三大票。

火龙国赚票子赚嗨了,整个火龙国,从政府到企业,再到老百姓,都好嗨哟。

可问题来了,建的桥越来越长,建的楼越来越高,建的地铁越来越多,所有所有的这些基础设施越建越多后,就需要越来越多的钱。

刚开始的时候,火龙国建这些还能靠国家和地方政府的财政支出,再后来,还能靠国家和地方政府的信用背书,向银行贷款借钱来建设。

可是,有个问题啊,这些基础设施,毕竟都是解决火龙国国民的民生基本需求的基础设施。建的时候要花那么多钱,建好了,对老百姓收费太高,老百姓可不一定付的起的嘛,不收钱,那以后拿什么钱还银行贷款呢?拿什么钱继续去建新的基础设施呢?

噔噔噔噔(此处应有灯光和掌声),童话故事的主角该上场了!

为了解决火龙国的基础建设所需要的天量的钱,同时,又不想提高火龙国国民使用这些基础设施的收费,于是,火龙国的大人们在借鉴了大米国的思路后,想出了一个妙招。

这些基础设施,首先都是有火龙国国家和地方政府的信用背书嘛,所以,不用担心项目垮台,可以一直稳定的收费。

其次,这些基础设施随着火龙国的经济越来越好,老百姓使用率越来越高,那么它们就可以有长期稳定的收入来源嘛。

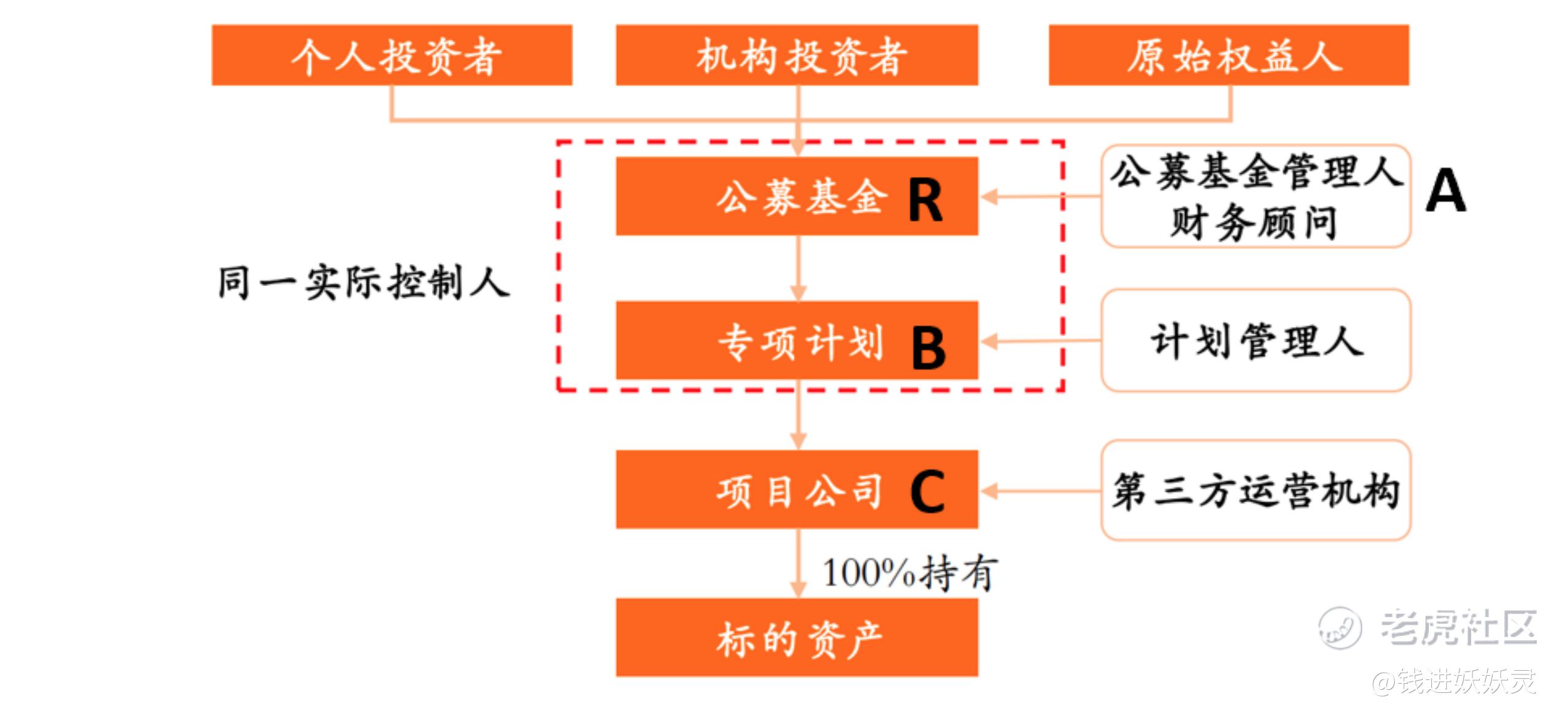

于是,火龙国的大人们,就允许一个基金管理公司A发行一个R基金,通过向所有人公开募集的方式把人们手上的钱归集起来注入到R基金中去,并规定R基金80%以上的钱要成立一个专门的项目公司B,B要按规定买一个建造或运营这些基础设施的公司C的100%的股权(一般都是火龙国的国有公司),B要成为C的金主爸爸。

就这样,C在基础设施运营期内的每年都可以稳定的从市场上收来的钱,扣除成本后,就是利润,上交给金主爸爸B。

金主爸爸B收到的钱,按照规定要把90%的收入拿给B的爸爸A用于R的现金分红。由于A只是R的管理人不是所有者,R的所有者是芸芸众生的投资者,A就老老实实的把R收入,按照投资者认购的基金份额进行现金分红,分给芸芸众生的投资者。

比如说,每年一个亿的稳定年收入,按照这些基础设施运营后可以预期的稳定收费年限。

比如说,40年。

按照贴现率公式(有兴趣了解这个概念的话,小妖灵单独开一章来讲),把这能在长达40年都能躺平收钱的权力,打包成一个基金。

然后开放到火龙国特许的官方证券交易所去,以一个发行价提供给所有的老百姓啊、投资机构啊等等的投资者去买这个R基金。

比如说,这个R基金发行价是1块钱一份,一共发行100亿份。

这样,理论上,投资者只需要花最少1块钱,就可以在这40年里,分享C公司花了好多好多亿去建项目才能享有的躺平收钱的权力了。

听起来,是不是很酷?故事还没完哦。

更酷的是,如果想买这个R基金的人很多很多,多到大家想买的份数超过了A公司发行的100亿份,这个时候,A公司就说:“好了,我现在只有100亿份基金可卖,太多人想买了,我没有那么多可以卖了,这样吧,公平起见,谁出价高,我就卖给谁。”

于是,在奇货可居的状态下,原本一块钱一份的R基金,慢慢因为买的人多了,变成1.2元一份,甚至1.5元一份。

那么,以发行价1块钱一份买到R基金的人就理论上直接赚到了0.2元,甚至0.5元了。

嗯。这个神奇的R基金就是这个故事的主角,也就是小妖灵前面说的基础设施REITs基金了。

平安证券研究所有份报告中的一份图,把REITs表述的很完整,小妖灵帮大家扒过来:

普通的散户投资者是不是可以选择基础设施REITs作为投资产品呢?

第一,这批次基础设施REITs的认购率超乎市场预期。

在中国,从目前已公开发售的基础设施REITs认购情况上来,不论是战略机构投资者的认购比率还是个人投资者的认购比率,都是远超预期的。这一点,说明不论是割韭菜族还是韭菜族,都是对基础设施REITs产品有着很高的参与热情的。

看过小妖灵之前文章的元宝们,应该都记得小妖灵反复说过的一句话:“金融投资的最最底层的核心就是信任”。

这一次,大伙们都趋之若鹜的用真金白银对基础设施REITs投下了信任票,这就为基础设施REITs在中国的出道打下了很好的基础盘。

毕竟,这首批的9只基础设施REITs都是有监管部门层层审批,且有国企信用背书的产品。

所以,从产品的合规性和承兑能力上说,这批次基础设施REITs产品是妥妥的木有问题的。

第二,“以史为鉴”,目前已公开上市的唯一的公募REITs的收益表现中规中矩。

由于这批次发行的9只基础设施REITs基金刚刚结束认购,小妖灵还无法用数据对它们的收益率进行分析。

既然基础设施REITs还没有产生收益数据来研究,那么小妖灵就来扒一扒基础设施REITs的哥哥,也就是前面小妖灵提到的,2015年就获准发行的“鹏华前海万科REITs”。

基础设施REITs的这个哥哥,是目前中国REITs家族中,唯一的已经上市的公募REITs了。除了扒它,小妖灵也找不到其他可以扒的了。哈哈哈

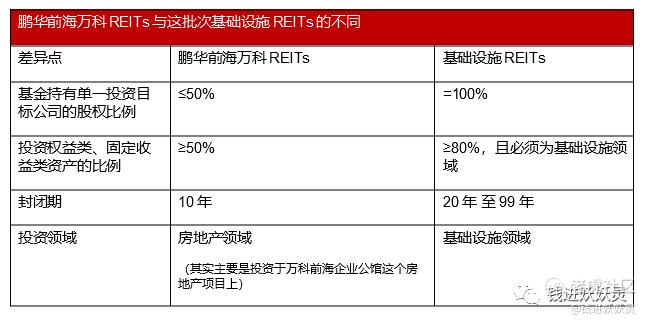

扒它之前,小妖灵还是要把这个哥哥(鹏华前海万科REITs)和弟弟(基础设施REITs)的区别简单罗列一下:

鹏华前海万科REITs与这批次基础设施REITs的不同

*制表:JESSESCHLE.NET

在了解了哥哥和弟弟的区别基础上,我们来扒一扒哥哥自出生后到现在的表现情况:

首先,截至2021年4月30日,哥哥自出生之日(2015年7月6日)起的平均年化收益率为6.15%,最大回撤为-4.13%。在REITs班级中,算是个优等生。

跟同样时期、同样是债券这个赛道的标准生中证国债指数相比,哥哥跑赢了中证国债指数3.9个百分点。

但是,扎心的是,跟股票这个赛道的标准生沪深300指数相比,哥哥要远远落后了它14%左右。

与沪深300相比,哥哥虽然跑输了,但哥哥有个比沪深300优质的特点,就是哥哥的波动率比较小,不想沪深300那样“大起大落”,适合不太能承受风险的求稳的投资者。

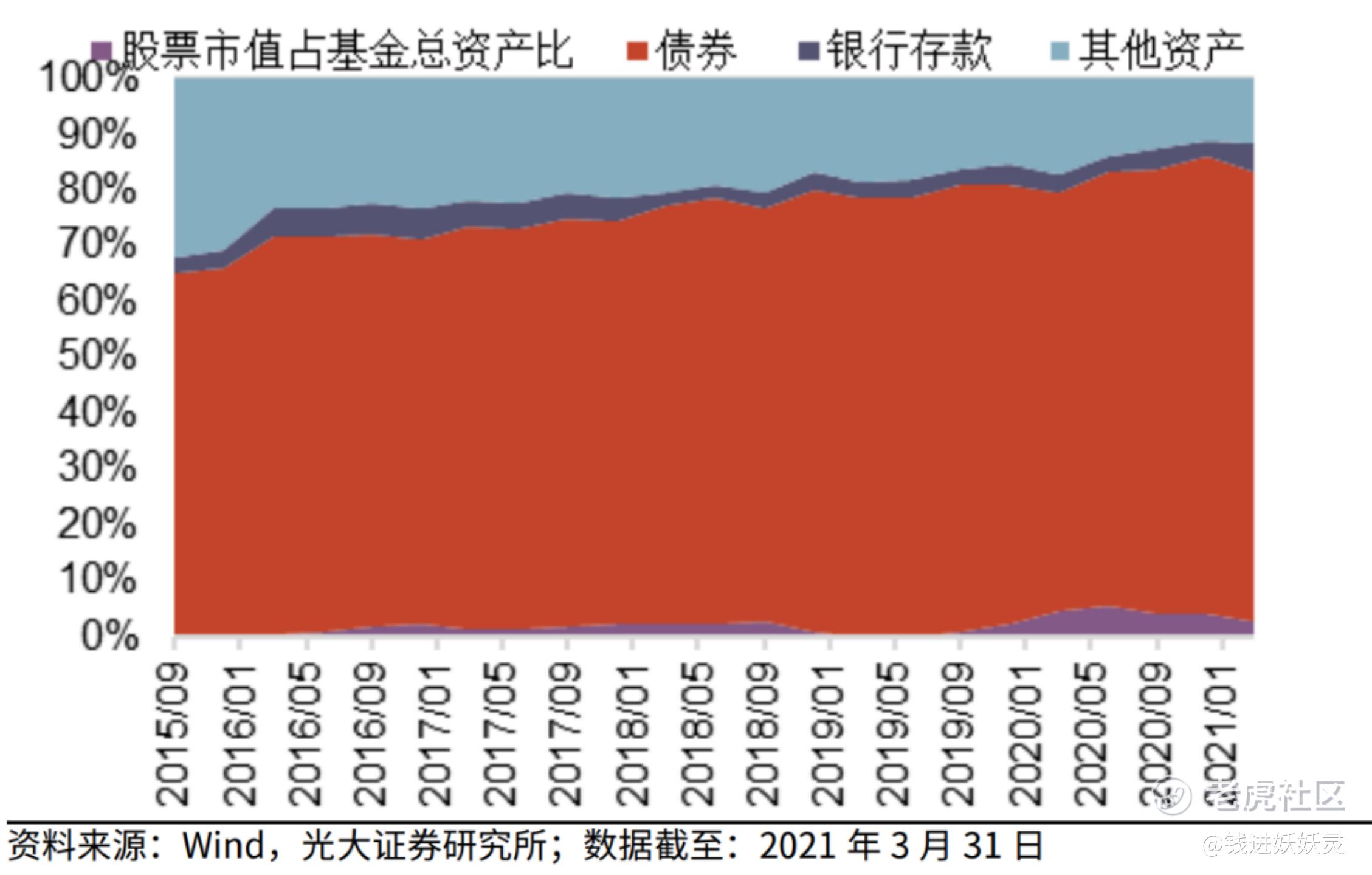

其次,小妖灵来扒一扒哥哥的资产包里是有哪些东西让哥哥赚到这年化6.15%的收益率的:

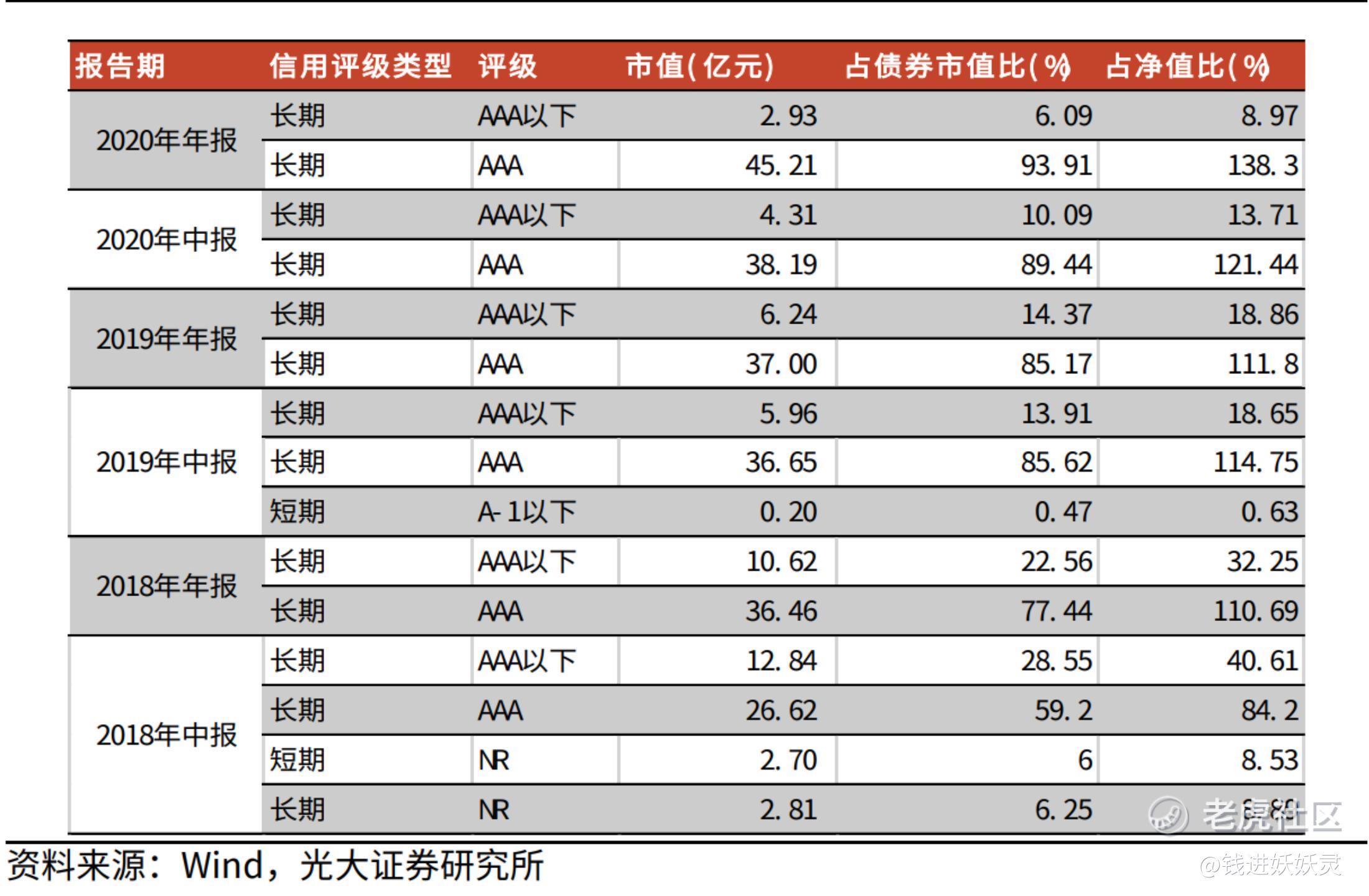

哥哥自出生后,就把募集来的钱大部分都是用来买了高信用评级的企业债,去做其他企业的债主,且用来购债的比例逐年升高:

翻看哥哥的2018年到2020年财报数据可以看到,哥哥砸了好多钱成为优质企业的“金主爸爸”:

看完了哥哥的赚钱能力的表现,和哥哥是怎么赚到的钱,那我们至少就有个参考物来做分析了,可以按照哥哥的表现来预测一下,弟弟未来的赚钱能力和收益表现会如何。

第三,本批次基础设施REITs的收益率市场预期较乐观。

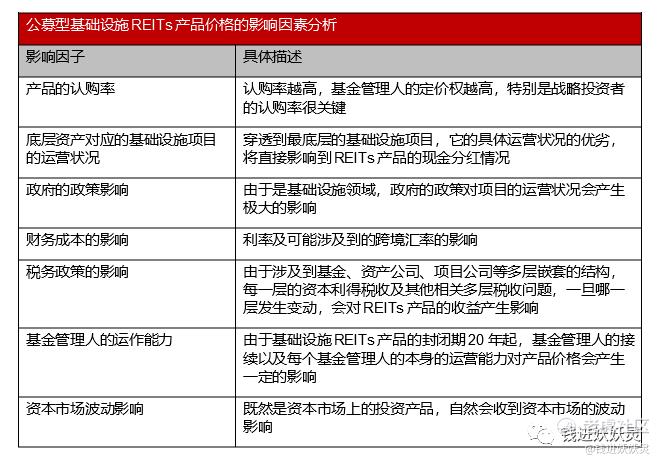

要看弟弟未来的赚钱能力如何,小妖灵首先把影响弟弟赚钱能力的几大因素罗列一下:

*制表:JESSESCHLE.NET

在了解了可能会影响到弟弟赚钱能力的几大因素后,小妖灵来带元宝们看看各大证券公司给九位弟弟的赚钱能力的预测详情:

*数据来源:上海证券交易所、深圳证券交易所、中国证券报、平安证券、国泰君安、中信证券、JESSESCHLE.NET

通过上表可以看到主流的券商对九位弟弟的赚钱能力(现金分派率)的预测值分别是多少。

总体上讲,小妖灵是认可上表中的现金分派率预测值的。

好了,啰啰嗦嗦的一大堆,打个总结:

首批次的基础设施REITs产品由于它们的现金分派率预期较好,且是中国首推的公募型基础设施REITs,对风险偏好度较低的普通的散户投资者,是个不错的选择。

想买的元宝们,快去行动起来吧。

留下评论,告诉小妖灵下期你想了解什么。

觉得文章对你有帮助,欢迎你转发哦~

关注、评论、转发~~

更多信息,欢迎与我们取得联系 info@jesseschle.net

精彩评论