一、22年业绩分析回顾:“向下空间有限”判断准确。

作者在3月25日时分析过美团-W (03690.HK)的22年的财报,详见:《美团2022年财报解析:营收增长23%,扭亏为盈,是基本面的拐点?》,并得出了4个关键结论,其中一个是“个人认为当前美团已构筑三重底,行情向下的空间有限,但是向上空间更多,是比较有性价比的点位。”。结合后续2个月的走势来看,美团的股价基本是在区间震荡,向下幅度为10%左右,当前处于三重底的下沿,还未跌破前期的三重底,所以判断准确。

当前互联网行情整体上是受到压制的,恒生科技指数从3月27日到今天(5月25日收盘),累计下跌12.63%,所以,美团整体上是跑赢了互联网行业的涨幅的。

5月25日,美团发布了2023年Q1的财报,根据前文的结论,“能否成为基本面的转折点,有待2023年Q1季报的观察。”,今天就对23年Q1的财报进行分析,通过对财报的拆解,探测未来的走势。

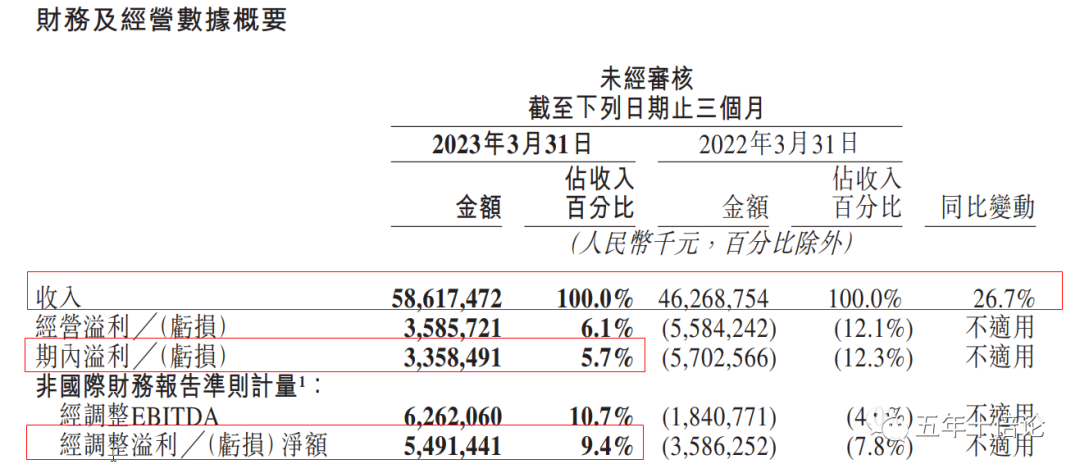

二、财报解析:营收增26.7%,经调整利润同比扭亏,环比大增3.3倍,净利润同比和环比均扭亏,Q1业绩大超预期。

5月25日,美团发布了2023年一季度财报,营收586亿元,2022年Q4营收601亿元,实现同比增长26.7%,环比下降2.5%;经调整净利润54.91亿元,而去年同期为亏损35.86亿元,22年Q4的经调整净利润为8.3亿元,实现同比扭亏,环比大幅增长3.3倍;Q1的净利润33.58亿元,远超市场预估亏损2.104亿元,去年同期为净亏损57.02亿人民币,22年Q4为净亏损10.8亿元,实现同比和环比扭亏。

总体上来看,美团2023年的Q1财报实现了超预期增长,从财务数字来看,美团的业绩的基本面拐点似乎已经确认到来,尤其是经调整利润的同比扭亏与环比大增3.3倍,更是证明了这一点,同时经营利润为35.86亿元,几乎与Q1的净利润相等,说明业绩的取得主要靠主营业务实现。

但是这份财报业绩该点的含金量如何,还需要对营收与利润进行进一步拆解和分析。

(一)营收分析:不仅仅是复苏,营收实现全方位增长,核心本地商业增25.5%,新业务增30.1%。

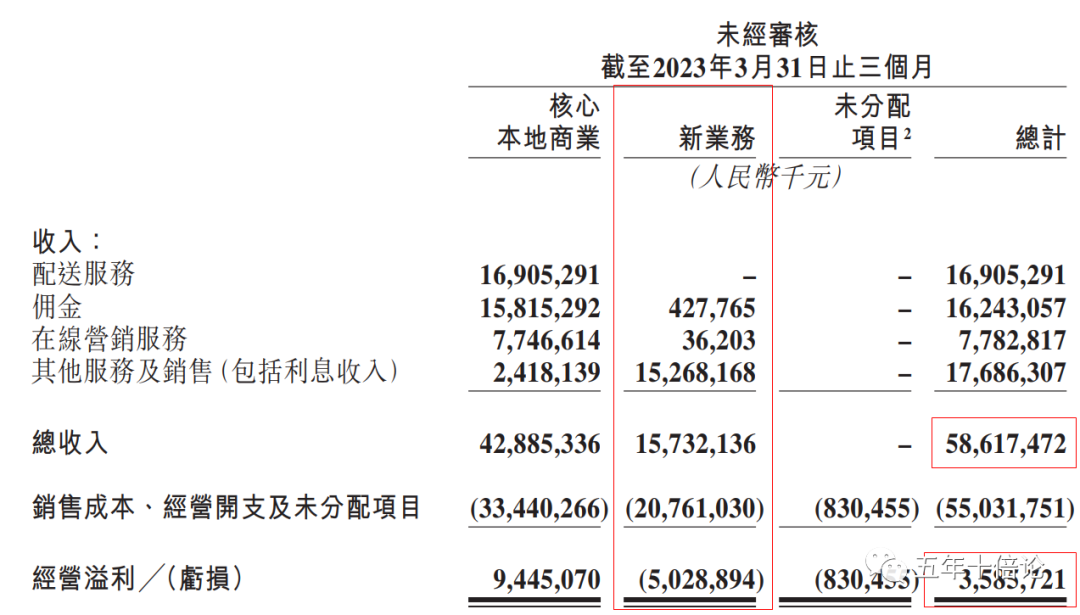

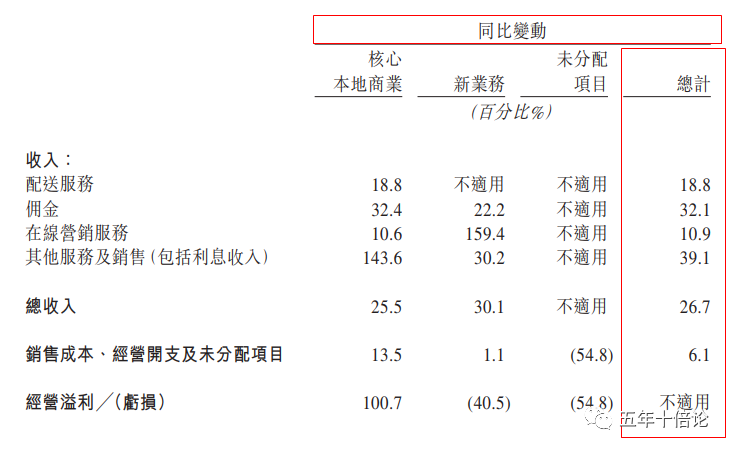

根据财报披露的营收构成,可以从两个维度进行分析,一个是业务角度,也就是配送、佣金、在线营销、其它共4块业务;一个是商业领域角度,分为本地核心商业与新业务,其中本地核心商业主要是:外卖、团购、酒店、机票、旅游等业务;而新业务主要是:美团优选和美团买菜、餐饮供应链(快驴)、网约车、共享单车、餐厅管理系统及其他新业务。

(1)从业务角度看。其中配送服务贡献了169亿元营收,同比增长18.8%, 佣金营收162亿元,同比增长32.1%,在线营销服务营收78亿元,同比增长10.9%,其他服务及销售带来营收177亿元,同比增长39.1%。

从4大业务板块的同比变动看,美团的营收增长是全方位的。

(2)从商业领域角度看。(a)其中核心本地商业的营收429亿元,同比增长25.5%。但是成本却只增长了13.5%,经营利润直接翻倍。(b)第二部分,新业务分部一季度营收同比增长30.1%至157亿元, 成本只增长了1.1%,经营亏损同比收窄40.5%至50亿元。

所以,从营收分析,美团在2023年的Q1的业绩已经不仅仅是复苏,而是在营收端实现了全方位的增长,在成本端实现了全方位的降本,增长势头非常好。

另外从财报披露的经营数据看也证明了这一点。其中核心本地商业的即时配送订单量同比增长14.9%至42.67亿单,核心本地商业的全国多人堂食套餐订单量同比2022年增长53%。在美团买菜方面,2023年第一季度交易额同比增长超过50%。美团优选保持行业领先地位并不断提升运营效率,到3月底,累计交易用户数量已经达到4.5亿。

所以,美团的复苏和增长确实是全方位的,但是这种能否持续?关键要和非疫情前对比,这部分会放在历史财务表现中进行分析。

(二)利润分析:成本费用实现同比增速下降,环比减少,降本增效趋势明显,经营效益趋势性转好。

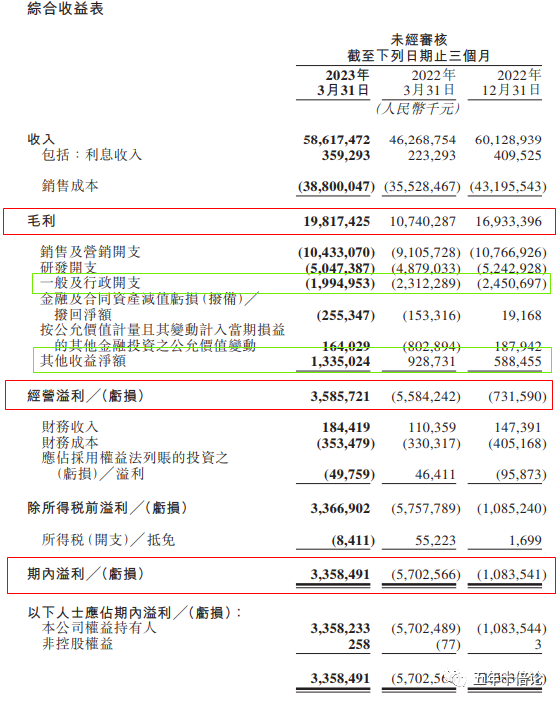

通过分析财报中的综合收益表(如下图所示),可以发现成本降低明显,经营效益提升显著。具体如下:

(1)从成本和毛利看,美团在2023年Q1实现了毛利198.17亿,同比增长84.52%,环比增长17%,其中,23年Q1的销售成本为388亿,同比增加9.29%,环比减少10.2%。可见直接成本的增速低于营收的增速,公司的规模效应开始体现。

(2)从费用支出看,一般行政支出为19.94亿元,同比减少14%,环比减少18.61%,可见在一般行政开支上的降本是持续的,体现了公司降本增效策略的一惯性;销售及营销费用为104.33亿元,同比增加14.59%,环比减少3.1%;研发开支为50.47亿元,同比增加3.44%,环比减少3.72%。可见公司成本与费用管控非常理想,同比增速得到控制,环比增速均下滑明显,经营杠杆效率进一步提升。

(3)从经营利润看,由于营收增长,成本降低,23年Q1实现经营利润35.86亿元,同比和环比均实现亏转盈。

(4)从净利润看,财务收入实现同比和环比增长,体现了公司现金管理的效率提升。财务成本实现同比低速增长,环比下降,说明公司财务成本管理效能开始变好;且随着资本市场趋于稳定,投资性的损益同比虽然扩大,但是环比已经变好,所以带来公司净利润进一步改善,公司Q1的净利润为33.58亿元,同比环比大幅度亏转盈。

综上,公司在成本和费用端管控非常优秀,大多数成本和费用项都是同比微增,环比下降,增厚了利润,且环比有进一步变好的趋势,体现了美团经营效率改善后,强劲的盈利能力。

(三)历史财务表现分析:营收增速进入20%+区间,净利润亏转盈,美团即将进入大规模收获期。

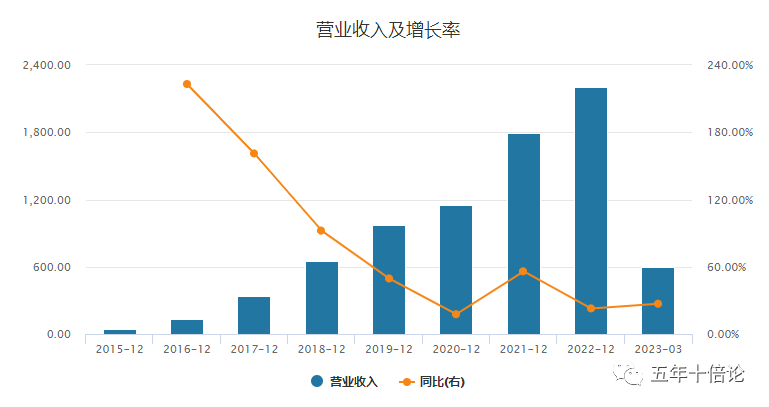

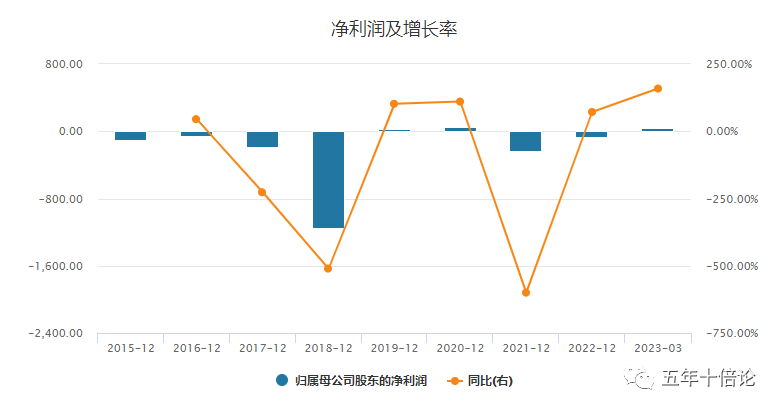

经查询wind获取历年财务数据,目前明天的营收增速已经开始落入20%+的增长空间。考虑到互联网红利逐步见顶,未来本地生活的增速将趋于中速增长,增长动力主要包括:本地生活场景的进一步丰富,交易量的进一步活跃,新业务进一步巩固,因此,20%+的营收是正常的,且对于当前互联网行业来说,20%的增速明显是高于行业整体增速的。

从历年的净利润表现看,往年美团的亏损主要是大规模扩张所致,随着美团业务趋于稳定,美团更多的精力将放在经营流程与管理优化上面,通过经营效率的优化,增加营收的增长,另外听过成本和费用的管控,降低成本和费用支出,依靠互联网边际成本趋于0的特点,美团的净利润将进入收获期。

(四)基本面价值分析:美团基本面拐点确认

综合上述2023年Q1的财报分析,美团的营收实现了实现同比增长26.7%,环比下降2.5%;但是毛利实现同比增长84.52%,环比增长17%,主要费用实现同比微增,环比下降,部分费用使用同比和环比双降,从而导致净利润实现大幅度亏转盈,因此,有理由相信,美团这次盈利是基于营收增长与成本费用优化双驱动带来的,是货真价实的超预期增长与趋势性变好,所以,美团的基本面拐点已经确认。

看好未来美团业绩的进一步增长,市场对美团的看法将大幅度改变!

三、走势分析:技术面有支撑,基本面看涨,估值面看涨。

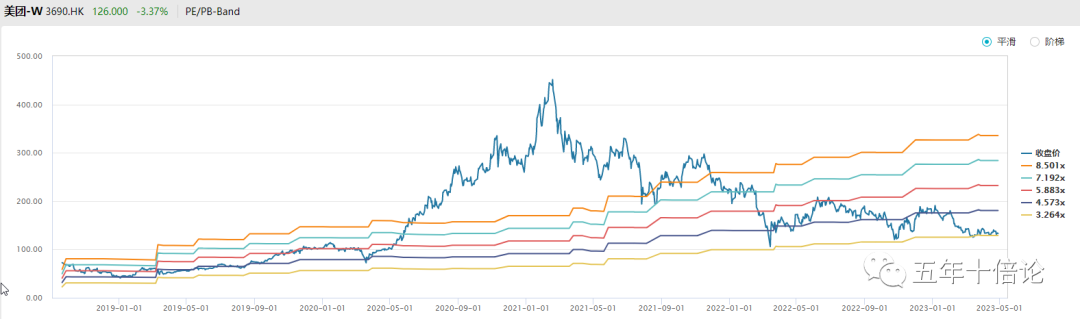

从技术面走势看,目前在125的价位有明显的支撑位,前期是构成了3重底,5月25日继续下探了该底部,但是下午重新回到了125的上方,因此,支撑位的支撑力是明显的。目前经过前面的大幅度下跌,与近1年多的震荡,技术面已经具备了上涨的基础,下跌有阻力,但是上方的压力为有理由相信消耗的差不多了,且MACD显示多次底背离,因此,技术面看涨。

基本面已经在上面分析过,业绩全方位复苏增长,基本面拐点确认,基本面看涨。

从估值面看,当前公司市值7865亿港币,23年Q1的净利润为33.58亿元,23年Q1经调整净利润54.91亿元算,Q1毛利为198亿,假设净利润可优化为毛利的50%,给与30倍PE,预估市值可达1.2万亿,估值面看多。且根据PSband进行相对估值,目前美团处于历史估值的最低位,估值面看涨。

四、关键结论

(1)美团的营收实现了业务层面,领域层面的全方位复苏增长,这是业务范围稳定下的稳健增长,未来3年保持20%+的增速问题不大。

(2)美团的净利润实现了大幅度亏转盈,主要原因是营收增长,并且伴随成本与费用的同比微增,环比下降,经营效率进一步提升改善,还有望在Q2进一步改善。

(3)美团在基本面上实现了全方位的复苏与增长,确认基本面的拐点。

(4)美团在技术面、基本面、估值面全面看多,预估合理市值为1.2万亿,目前大概有50%+的上涨空间。

本文是交流感悟,不做投资建议,请谨慎决策。

精彩评论