摘要:股市一路上涨,估值高到爆表。4大熊市指标闪烁!预言是否会成真?熊市一来只能溜?如何才能利用熊市把劣势变优势?怎样避免踩雷?五个生存守则教你在熊市也能浪得飞起!

本文聚焦:

PART 1:熊市逼近四大迹象,警报已起?

PART 2:熊市生存五大守则,稳住别怕!

贝瑞研究声明:文中观点基于公开市场信息和历史数据,不作为直接投资建议,仅供交流。

再过几个月,至多几年,股市终会冲顶。如果真的到了那一天,咱们可得备条出路,这样就算股市崩盘也能保住自己的投资组合。但是倒也不必从此就对投资敬而远之。其实,如果对股市走向做到心中有数,说不定还能在熊市大赚一笔呢!

今天,我们将总结新一轮经济衰退即将到来的迹象,与各位看官探讨,在股市登顶时我们如何着眼长期发展,并分析美国业界的动作,预示着怎样的经济前景。

PART 1:熊市逼近四大迹象,警报已起?

纵观历史,一般来说,标普500的熊市持续时间略低于13个月,大约每六年一次。

2020年3月,投资者经历了十多年来的首轮熊市,也是史无前例的一轮熊市。短短16天内,标普500指数下跌超20%,但神奇的是,本轮熊市仅仅持续了33天,可以说,这是史上发展最快、历时最短的一次,就像一阵龙卷风,来得快去得也快,但是破坏力极强,所到之处一片狼藉。而罪魁祸首正是新冠疫情。

一波未平一波又起,新一轮熊市,呼之欲出:

- 上轮熊市之后,紧接着触底反弹,这一反弹不要紧,竟创下了过去15个月以来的历史新高,面对这个势头很多投资者感到情况不妙,人心惶惶。

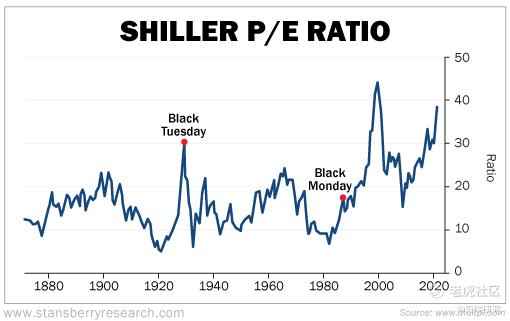

- 股市的估值已经升至互联网泡沫时期以来的最高水平。目前席勒市盈率(衡量标普500股票估值的指标)为37.68倍。这个数字比黑色星期一(1987)和黑色星期二(1929)那个当时还要高。如下图所示,席勒市盈率目前的走势在这20年间可以说是见所未见。

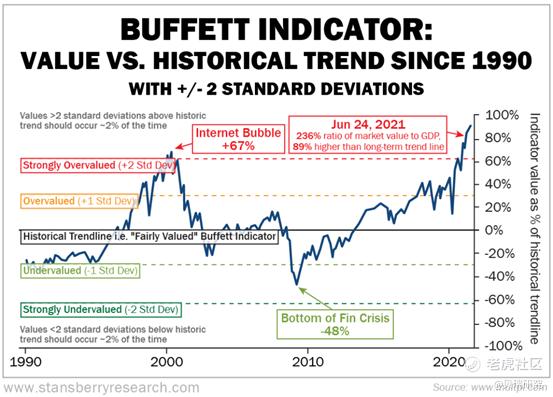

- 接下来看看备受关注的沃伦·巴菲特指标,这一指标是股票市场总估值与美国国内生产总值(GDP)之比。该数字表明,现在的股市估值过高,高得有点离谱,最近这一比率甚至飙到了232%。

- 美联储计划加息?光是这样的推测已经让成长股和负债累累的企业步履维艰。

以上只是一些值得警惕的征兆。山雨欲来风满楼,熊市的到来,也许在两周后,也许在两年后,重点是从现在开始就要做好准备,防患于未然。

不卖关子了,这就是我们今天给大家准备的福利:面对熊市,如何乘风破浪?五个熊市生存守则,绝对不要错过!

PART 2:熊市生存五大守则,稳住别怕!

- 熊市生存守则1:远离日内交易

熊市逼近,下下策就是选择日内交易。

日内交易啥意思?就是通过在短时间内买进再卖出股票,从价格波动中赚取利润。这个短时间指的可能是一天,一小时,最快甚至几分钟。

警惕!根据股市最近的走势定期买入卖出股票其实更容易陷入连败魔咒!如果你过去没有这方面的经验,熊市绝对不是练手的好时机。

根据Tradeciety.com的数据,约有80%~90%日内交易的新手在第一年都失败了。更糟的是,约有80%的日内交易员都撑不过头两年。这个失败率不用我多说了吧?

因为新手日内交易很容易情绪化,而情绪化只会给交易拖后腿。如果大家是认真想在股市赚钱,就别天天盯着股市每日或者每月的走势变动,目光短浅乃大忌。

- 熊市生存守则2:放长线钓大鱼

现在让我们穿越回2020年3月,那时候投资者眼看着自己的投资组合越亏越惨,简直度日如年。重压之下逐渐失去理智,忘了所有的熊市都有一个共同点:它们总有结束的那天。

嘉信理财研究中心的数据显示,标普500的熊市持续时间一般不会超过18个月。

时间再拨回到2008年的那场金融危机,当时人们战战兢兢,生怕自己的退休金会打水漂。那些手头有现钱,较为宽裕的投资者选择在股市低点买入指数型基金和实力雄厚的企业股票,低价建立自己的投资组合。

六年一晃而过,坚持下来的人就靠这个大赚了一笔,更不必说那些利用各种投资理财工具增加长线投资的人了。

熊市其实是在提醒大家心急吃不了热豆腐,耐心等待触底反弹才能笑到最后。事实证明,这样做的人都分别在2009年和2020年获得了丰厚的回报,不难判断,遵守这一游戏规则的人也定会在下一轮熊市中大有作为。

- 熊市生存守则3:收手吧杠杆人

牛市期间投资者最致命的失误之一就是,当市场开始下跌时,不仅不及时收手,反而疯狂加杠杆。投资者使用券商提供的融资杠杆服务——也就是向券商借钱投资。成也杠杆,败也杠杆。他们能享受这笔钱带来的收益,但一旦投资走了下坡路,一切后果也要他们自己来承担。

如果股价暴跌,得追加保证金,失去理智的朋友甚至会追加杠杆,再跌,可能就是一夜爆仓。

我们来举个例子。假设你账户里有10万,用来购买股票,又觉得10万还差点意思,就在场外加上杠杆。如果在熊市期间股票跌了25%,因为使用了杠杆,你的损失可能高达初始投资的50%以上!毕竟,损失的不止你自己那10万。券商的钱可不是白借的。

- 熊市生存守则4:噪音中辨信号

在过去一百年间,个人投资者最大的劣势之一就是信息不平等——与散户相比,机构往往对未来变数的消息更加灵通。但随着股民对监管政策的理解提升、技术进步,像熊市逼近、散户何时该转向投资流动资产这种“内部消息”已经逐渐平民化,不再是机构内部的秘密。

在监管备案的情况下,要密切关注企业内部人员的买卖习惯。想了解一家企业短期、长期的发展前景如何,最可靠的信息来源就是这家企业CEO和CFO。

如果企业大量内部人员开始抛售,这就预示了美股即将跳崖。在2020年2月,股市为经济停摆做好准备,与此同时内幕抛售达到了令人瞠目结舌的水平。

反之,内部人员的买入也可能是经济复苏的信号。有消息称,新冠疫情崩盘后美联储表示会给市场提供全力支持,随即引发了一波内幕买入。

- 熊市生存守则5:靠长线能生钱

前面已经介绍了长线思维的重要性。用定期定额投资法这类策略在熊市建仓的投资者,会在股市复苏中得到惊人的收益。但别忘了,咱们也有办法利用现在持有的长期仓位生钱。

比方说,假设你打算长期持有100股某高科技公司的股票,基于你这部分仓位,借助衍生品工具,其实可以以简单、保守、低风险的策略继续“生钱”。其中之一就是“备兑看涨期权”(covered call)。什么意思?你持有股票的同时,售出该公司的看涨期权(赚期权费)。但因为你是期权卖方,一旦股票的价格走高,达到或超过约定价格,你就得按该期权的执行价格把股票卖给他,失去了走牛获利的空间。

想在熊市赚一笔也有多种途径可供选择。上上策就是用现金股利低价买入你最喜欢的几只股票。

有了这些守则加持,再应对下一轮熊市,你打的就是有准备之仗,说不定还能在经济低迷时找到下一个翻身的机会!欢迎关注贝瑞研究,第一时间获取自北美老牌投研机构的美股风向,祝大家生活愉快!

贝瑞研究联合老虎证券平台为你推出《美股 Hot Money》

老牌北美投研大咖团亲授如何真正做到价值投资!

大白话市场解读,优质的机会前瞻,小白也可以抓住!

贝瑞研究空间站《美股 Hot Money》为您提供:

美股、港股、贵金属、ETF、加密货币等全领域研究分析

宏观前瞻,实时策略,强势热股点评、深度个股掘金全覆盖

让你轻松获益投资!

分析师:KEITH KAPLAN

编译:Ruolin Liu

版权声明:本文系贝瑞研究原创文章,如需转载欢迎留言沟通,如需引用请注明“来自贝瑞研究”。未经允许转载、洗稿,我方将保留追究法律责任的权利。

精彩评论