今天早上有人问我是否担忧芝商所SKEW偏斜指数(SKEW)(又被称为黑天鹅信号)在近期的飙升。老实讲,我没有注意到SKEW偏斜指数的变化。

我知道SKEW偏斜指数有关注的粉丝,不过我通常不会密切关注这一指数。尽管SKEW偏斜指数近期的飙升吸引到了对这一产品的部分注意。

任何盘整了数年后连续创新高的指数均值得关注——尤其是有人认为SKEW偏斜指数可能是大盘下跌的预警信号时。

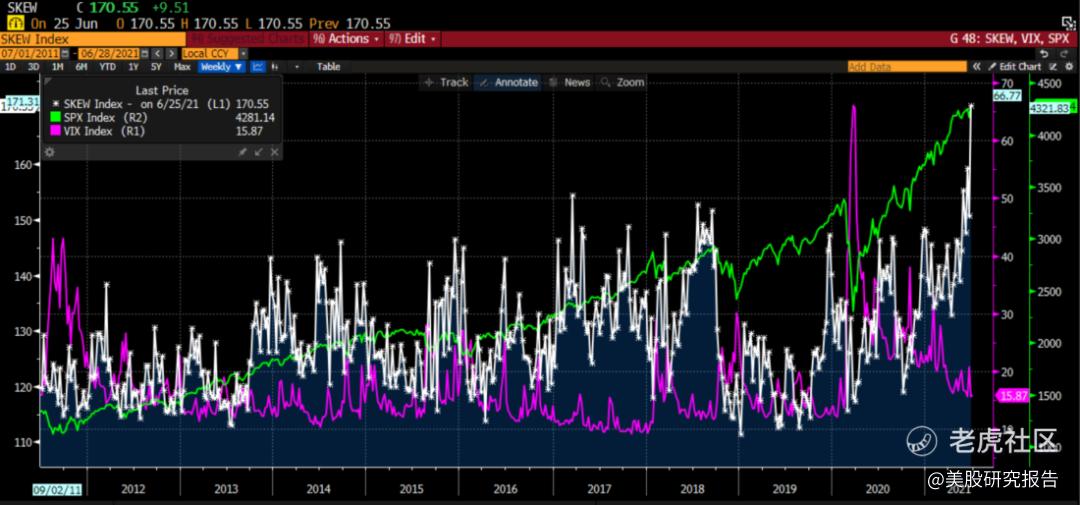

SKEW偏斜指数(白色)、芝商所波动率指数(VIX,品红色)、标普500指数(白色);10年周线图

来源:彭博社

我们可以观察到SKEW偏斜指数在过去几周时间里急剧上涨,并在两周前创下历史新高,随后仍继续上涨。

请记住SKEW偏斜指数是用于衡量的指标。期权交易者熟悉的一条曲线是:当他们按照价格(行权价格与底部证券当前价格的百分比比值)绘制期权的隐含波动率时,他们会看到一条看起来像微笑的曲线。

下面的图表是一个典型的示例,显示出平价期权的最低隐含波动率,并且随着期权价格的降低而非对称增加。

低于底部证券当前市场价格的期权交易的隐含波动率水平通常较高于底部证券当前市场价格的期权的水平更高。这是因对看跌期权的需求通常比对看涨期权的需求大,虽然两者的关系在高度投机时期偶尔会出现逆转。

我们还可以观察到1月期的标普500指数(SPX)期权的偏斜指数在过去3个月的时间里保持一致:

标普500指数偏斜指数情况,2021年6月28日、5月28日和3月26日的1月期期权的隐含波动率

来源:彭博社

就目前而言,你们中的很多人可能会质疑:为何标普500指数期权的偏斜仅仅适度地增长,而SKEW偏斜指数仍大幅上涨?

这在很大程度上源于SKEW偏斜指数的计算方式。芝商所在其网页的白皮书上列出了详细的计算方法。我将试图避免用太数学的方式解释其计算方式。SKEW偏斜指数计算的分母是标普500指数的标准差。如果分子保持不变而分母降低,则比值增加。下面的图中显示出标普500指数的20天历史波动率,这一波动率反映出指数标准差的变化,以及隐含波动率(请记住每个月约20个工作日的前提):

标普500指数20天历史波动率(橙色)和隐含波动率(蓝色)

来源:彭博社

当我们从以上的方面考虑SKEW偏斜指数时,我们就可以立即为何该指数会急剧上涨。

低于底部证券市场价格的期权与平价期权的关系相对稳定,整体波动性大幅下降。

如果SKEW偏斜指数在真空中波动的话,这一切都没有什么影响。部分投资者已经注意到SKEW偏斜指数的跳涨是标普500指数下降的信号。

请参考下面的图表:

SKEW偏斜指数(白色)、CBOE波动率指数(VIX、品红色)、标普500指数(白色);3 年日线图

来源:彭博社

我们观察到SKEW偏斜指数在2018年夏天和2019年12月出现上涨,标普500指数在两个月左右后出现了相当大幅度的下跌。

我们同样可以观察到,在整体大盘指数恢复上涨趋势前,

SKEW偏斜指数去年夏天的上涨后跟随着标普指数的下跌。

以上似乎让SKEW偏斜指数成为观察市场潜在下跌可能的早期指标。

我认为这一观点的问题在于SKEW偏斜指数也给出了许多虚假警报,在上图和此前的10年周线图中均很明显地显示出了这一问题。

标普500指数的大多数下跌是在SKEW偏斜指数上涨后发生的,但并不是所有的SKEW偏斜指数上涨后均出现了标普指数的下跌。

SKEW偏斜指数目前的上升意味着,即便在标普500指数表现平和的时候,对冲交易者也需要防护网。

这可能意味着交易者认为这是一场可能持续4-8周的暴风雨前的平静。或者他们可能只是紧张兮兮地买入可能永远不会发生的事件的对冲。

我们当然可以讨论市场抛售的条件是否成熟,以及对冲者的担忧是否合理。来自SKEW偏斜指数的信号是潜在值得注意的信号,不过并非确定之论。

精彩评论