2021年上半年投资工作总结

by 巨大的面包(塔希提岛)

一、2021年上半年,+22.16%。主要仓位:医疗器械57.3%,养猪22.8%,光伏13.4%。pdd和美团追高之后下跌然后清仓,拖累收益率。

二、做了哪些正确的事?2019年2月听了郑晓博的财管以来(当时已经过了战略、经济法,在备考会计财管审计税法),持续阅读、筛选并手动保存了19927个文件(分类列入大目录中目录小目录共769个文件夹里),总计约30G的资料(含视频资料)。

三、我做错的事和教训:任何时候——尤其账户创新高的时候——任何时候都千万不要追高,好公司+好价格缺一不可,再好的公司,涨的太高没有安全边际就不应买入。今年春节前账户创新高,在高点追了隆基(122买)、PDD(206买)、美团(380买),后面都跌了20%-35%。

三、一点反思:1.学习研究了不一定有收益,不学习不研究很可能没有正收益。

2.记住芒格说的:光看书还不够,必须在掌握正确的思想后,还要正确地应用它们。

3.警惕:自己的收益不一定是由于自己的研究获得的,也许、真的、的确只是运气。你想反驳这并非运气?可以,拿出连续20年30年甚至50年的穿越经济周期穿越社会变迁的可观的投资业绩来。做投资不到20年,不到30年,不到50年,没有经历过经济周期和社会变迁,就不要说自己行,在巴芒的极优业绩(芒格买了BRK后涨了30000倍)、极佳人品、极度谦逊、极高社会认可度面前,你永远只是个学生。

4.你的收益非常脆弱,分分钟就没了。为什么呢?因为你的收益来源于比较集中的持仓,2-3只,尤其是重仓的那一只今年收益率比较不错。这源于什么?源于去年在低点的买入。源于在集采下跌时没有清仓反而加仓,这是我收益的来源。反之,同样是这只股票,我也做过高买低卖的事,尽管就一手,但在创造盈利方面,或者叫做盈利模式上,我做了负向的事情——本来应该低买+持有就有正收益率,我却在同一个标的上,做了高买低卖的事——别说同一只股票不同的人买入会获得不同的甚至相反的收益,就算同一只股票同一个人去做也会获得不同的收益。

5.再次看看上面这段话,里面提到了“源于在下跌时没有清仓反而加仓,这是我收益的来源”,引号内的事情,可以复制吗?不一定。因为如果公司基本面发生恶化而我没考虑到,没发现,漏了这一点,欠考虑这一点,那么你再加仓试试?要我举例吗?凯利泰不就是,同样受集采影响下跌,如果我越跌越加仓,加到最后一直起不来,还不是清仓割肉。其他类似的情况太多了。所以,在下跌时加仓这件事,不一定是可复制的,核心的核心,还是公司的基本面,归根结底还是要看公司的经营情况,还是要把握住行业发展的前景,把握住公司超过其他竞争对手的核心竞争力在哪里,反复去想,去思考,去把这个公司当成我自己的公司,把持有的公司的命运当成我的命运,要试图达到这样的高度去思考。

6.上面是说,我的收益很脆弱,我们来看看收益不脆弱的例子。复利先生。复利先生的收益来源于:1.长期合规的多账户打新。2.娴熟利用期权、期指升水贴水等工具套利。3.严格的买入条件、厚厚的安全边际(长江电力17以下买,喊了一年;腾讯400以下买,喊了一年;中概互联1.3以下买,喊了1年;沪深300指数3000以下买,喊了1年。等等。跟着他的人都赚了)。4.对自己感兴趣的、非常了解的公司的长期跟踪观察分析研判,一旦公司基本面向好而市场给的报价很低时、风险转为机会时,果断买入。5.长期定投沪深300等增强指数或股债结合的基金。你看,他的收益至少有5个来源。上述5个来源,一般不会互相抵销(相关性低)。也就是说,他的收益不脆弱,大概率跑赢大市。比如打新,港股一个户打新收益1年平均1万吧,家人的6个户就是6万。A股打新股新债,保守估计,平均一个户一年1万吧,6个户就是6万。利用市场规则等套利,收益也不低(比如他发在集思录上面的例子)。他的定投,长期正收益年化9-11%。以及他在具体公司上面在低估值时或基本面改善而股价还没开始反应时买入股权,收益率都不低。收益来源的多样化,每一种收益来源的严苛买入条件,长期跟踪分析思考带来的对风险和机会转化的精准识别和判断力,保证了他长期年化收益率大概率超15%。

7.警惕:账户新高了更应该警惕,而不应沾沾自喜,更不能、绝对不能、永远不能膨胀,一膨胀,啪的一下,快乐就没了,自大+欠考虑+追高(没有安全边际)+没有深入研究+没有花时间持续跟踪就买入,必然面临暴跌和亏损。账户在涨,如果不是公司价值的释放和买入逻辑的印证,那就是在积累风险,越涨,风险越大。

8.必须小心翼翼、如履薄冰,反复跟踪思考自己投资标的的核心逻辑,反复地、一层又一层地梳理并构建“原则+态度”、“思想+行为”的护盾,来不断检视自己的持仓及其逻辑。彻底认清楚自己的收益来源于哪里,是来源于运气?还是来源于自己对长期持仓标的的持续跟踪?我为什么长期不换仓?是没有更好的标的?还是懒于研究、惰性使然导致我没有换仓?如果有更好的标的,我会不会换仓?当下这一刻到底是胜率重要还是赔率重要?我有预期收益率吗?我应该有预期收益率吗?公司的经营画卷彻底展开了吗?公司的价值彻底释放了吗?假设我换仓,换到哪里去?不换仓是对别的更好的标的研究不足,还是非理性地死赖在这一两个标的上?抑或是综合评判下来,就是现在的持仓是最好的因为我最了解?

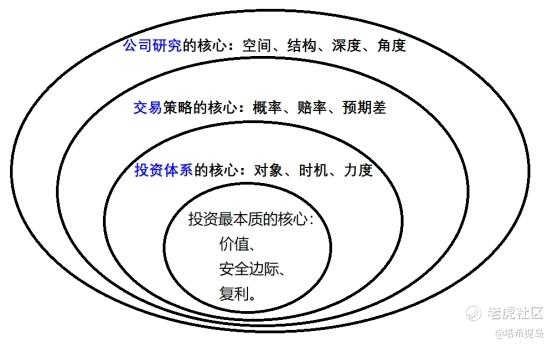

[图片]

图片是根据水晶苍蝇拍的文章绘制

精彩评论