“太慢了!”,跟一些朋友介绍ETF时,他们总是对ETF赚钱慢有意见,哪怕$(IBB)$这种五年3倍的都感觉那个慢。于是,当我一提起杠杆类ETF,让你的收益在原有收益基础上翻2倍,翻3倍,很多朋友马上眼前一亮,“整这个!”,那么,杠杆ETF真的这么爽,它是一种值得持有并做长期投资的工具吗?今天,我就给大家介绍下杠杆ETF这种一半天使一半魔鬼的神奇工具。#ETF拯救世界#

关于杠杆ETF的比较详细的原理介绍,大家可以网上找我写过的一篇《从Direxion的官方文档看杠杆ETF的原理》,这里我尝试以更简洁的例子做出说明。还是以热门的生药ETF:IBB介绍,它对应有一支两倍杠杆的ETF,叫做$(BIB)$,即当天如果IBB涨跌1%,那么对应的BIB涨跌会有2%。这里特别需要注意,杠杆ETF的一个特点就是,类似BIB的这个杠杆一定是对IBB当天的变化起作用,而非一个时间段。刚接触杠杆ETF的朋友常问的一个问题就是,如果一个指数4天内上涨了20%,是不是这四天内,对应2倍杠杆的ETF就涨了40%?让我们按照不同情况算算。

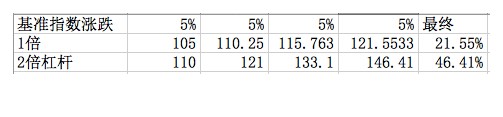

我们假设有个指数,基数100,每天涨5%,连涨4天,以不带杠杆和带两倍杠杆计算,实际上就是每天基数连续乘1.05和1.1的区别。看看结果如图所示,我们发现,实际上最后,不带杠杆的涨幅为21.55%,而带杠杆的为46.41%,可以看到,最后带两倍杠杆的ETF的涨幅是不带杠杆的ETF的两倍多。原因就是前面强调的,杠杆只是对每天的涨幅增加,累积效应是不同的。

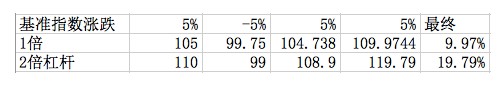

再看另一种情况,假设在涨了5%之后,中间跌了5%,最后又连涨两天5%:

我们看到,两倍杠杆最终的收益依然是不带杠杆的两倍多,因为整体看,指数依然是上涨的。

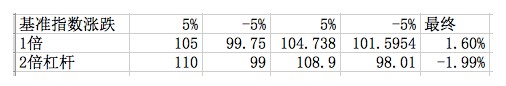

最后看这样的情况:指数间隔涨跌5%:

这是一种非常有意思的情况,指数微涨,而两倍杠杆的ETF反而跌了。

关于连续跌之类的情况我就不举了,这个大家可以自己拉个Excel表算下,上面的例子其实已经包含了一个关于杠杆ETF在什么时候值得采用的原则。我们看到第一种情况,连续涨,趋势明显是向上,而第二种情况,中间跌了一下,但是整体趋势还是向上。而最后的情况是典型的趋势不明朗,涨一涨,又跌一跌,到底是涨是跌,说不清楚,几乎算是横盘。所以,对于杠杆类ETF,从持有角度看,必须要选择在对应的指数连续上涨趋势非常明朗的情况下,你才能获得丰厚收益。也就是说,连续的十几个甚至几十个交易日,对应指数虽然时不时跌几下,但是指数整体向上,毫不拖泥带水,那么你常常就可以获得比单日杠杆倍数更大的累积收益。事实上,这种情况不多见,通常出现在牛市或者一些板块的牛市,比如看看挂钩纳斯达克指数的IBB在2010年5月到2015年3月20日的走势:

可以看出,中间也有回调,但是整体看IBB还是一路向上,趋势非常明朗。这种情况下,作用与其每日涨跌幅变化的两倍杠杆的BIB可以想见,必然也是牛气冲天:

看到了吗?不到5年累积收益达11倍,最终是IBB累积收益的超过3倍,即每天都多两倍,如果整体向上的趋势持续的越长,那么累积收益最终的效果就比日累积的2倍高的更多,这也是复利的一种体现。

刚才说的是涨的情况,其实对于杠杆ETF来说,下跌趋势明显的指数下也是好的情况,因为操作上你只要将正向ETF持有的尽快抛掉,或者购入反向做空的杠杆ETF。但是,如上面计算的第三种情况,就比较复杂了,那就是一种趋势不明朗的情况,其实很多时候,我们都会碰到这种情况,对于未带杠杆的情况下,就是横盘的效果,你金钱上损失不大,损失的更多是机会成本,但是持有者等待机会也是可以的。但是这个时候,对于杠杆ETF就是另一种情况了,因为在这种情况下,你很可能不但损失了时间,还有切实的经济损失,即所谓的“时间损耗”。

好了,上面举例说明了,杠杆ETF持有获利的前提条件就是要趋势明朗。我们举了IBB和BIB在最近几年生药牛市的例子,但是这也是我们回过头复盘才能看出。真正的市场上,比如就今天,要你判断一周后的趋势,你能判断正确吗?假如你判断会涨,买了2倍的杠杆ETF,但是第二天指数就跌了1%,而你的杠杆产品跌了2%,此时你又如何判断这是接下来一周涨势中的一个小跟头,趋势不改,还是自己判断错误,甚至趋势要逆转?是持有还是果断卖掉?所以,原则很简单,现实操作很纠结,眼前就有个例子,本周,生药板块便进入了一个调整期,看图:

就发生在这周的鲜活案例啊,生药迎来重度回调,IBB四个交易日就大跌8%,而BIB超16%的跌幅也很惨重。在这里其实已经有考验投资者判断的点,比如一开始第一天的跌幅,你如何判断?如果认为只是小调整了,那么持有BIB在后面的损失很大,但是到跌了16%以后,接下来呢?是继续跌势,还是会调整结束,重新向上?到这里各位读者应该看出来了,刚才我们回望几年的走势,趋势看的很清楚,但是实际操作中,我们总是需要对当下的趋势做出判断,这才是最考验投资者的地方。就如过去文章跟大家介绍过的油价下跌趋势中,很多人总是认为下跌趋势已经结束,该反弹了,从而持有做多石油的杠杆ETF,给自己持续造成巨大的损失。

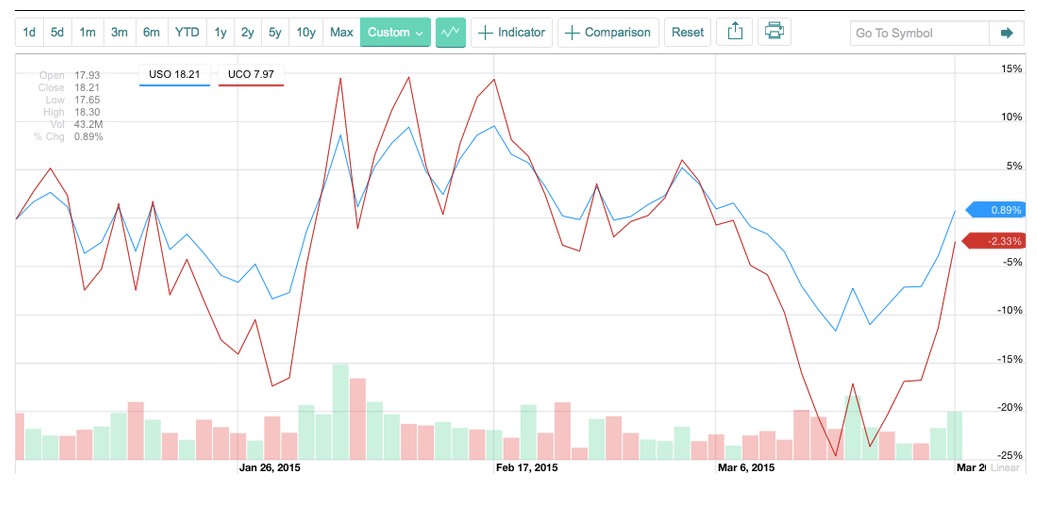

上图是一个石油的“损耗”的例子,从1月6日到3月26日,我们看到,石油价格指数的$(USO)$和两倍杠杆的$(UCO)$,这段时间折腾来折腾去,USO近乎横盘,但是UCO跌去超过2%。

所以,对于一般投资者,特别股市新人,杠杆ETF绝对不是一个值得采用的工具。因为它需要你对趋势把握非常准确,否则就可能被深套,损失会非常大,必须有相当经验的投资者才可以涉足。同时,杠杆ETF也是对人性的考验,因为趋势转换也是很快的,你要是贪婪于现在的投入或者收益,甚至有“不甘心”,“赌下去”的心态,只能越陷越深。投资还是需要稳扎稳打,杠杆ETF并不是不能用,等你有些投资经验和更好的相关指数对应领域的把握能力后再尝试,同时早期尝试也是要小仓位尝试,切不可All In想搞把大的,我有时候也会在判断生药板块景气的时候加轻仓BIB作为加速器,而为了稳妥,我会在趋势有变化可能,是的,只是可能的情况下就抛掉所有BIB,宁可少赚,不可大亏。建议对哪怕有些经验和风险承受力的投资者来说,杠杆ETF也要当做“加速器”,而非发财暴富的投资工具使用,小仓位配置,给整体组合起个小小的加速作用。

最后总结下:

- 杠杆ETF通常作为投资经验丰富的人士使用,要么在日内交易中使用,或者作为投资组合的对冲,从持有获益角度看,只有在中长期趋势比较明朗持续的前提下使用。

- 杠杆ETF在整个投资组合的仓位切记要少,要轻,5%到10%即可。

- 止损很重要,如果发现自己判断错位,损失达到自己设定的比如10%的止损位,果断清掉持有的杠杆ETF。这是对人性最大的考验,因为此时很容易有“再等等看”的心理。甚至,会有人要去补仓,这是更加危险的,因为本来只有5%仓位的杠杆ETF的损失对你投资组合的影响是可控的,不断补仓之下,损失继续扩大,直到你没有现金再补,发现杠杆ETF在投资组合的占比可能已经大大增加,此时的损失将对你整体的收益造成重创。

#最全ETF汇总# #炒股策略篇#

精彩评论