“金眼,银牙,铜骨。”这三个与人体感官密切相关的部位所衍生出来的治疗市场,是大家公认的黄金投资赛道。

聚焦到“银牙”,环顾国内AH市场可以发现,牙科产业链的上市公司寥寥,产业链各个环节的厂商都存在各自难题,拥有良好商业模式和盈利能力的企业稀缺。

5月16日,松柏投资控股的时代天使通过港交所聆讯,即将成为牙科领域首个IPO的隐形正畸企业,同时也打破了AH资本市场牙科数字化正畸类上市公司泛善可陈的尴尬局面。

公司简介:时代天使是一家全球性的口腔隐形正畸技术、隐形矫治器生产及销售的服务提供商,也是国内提供牙科数字化正畸技术的领军厂商。自2003年成立以来,公司一直致力于通过科技使用户绽放自信、美丽的笑容。

时代天使作为牙科赛道先行的探索者,注定要在资本市场展开一段不平凡的旅途。

一、注定不平凡的“赚钱”赛道,但国内有核心竞争力的玩家寥寥

1、前途无量的消费医疗赛道 —— 隐形正畸

隐形正畸所具备的“改善型消费”和“变美”的两个核心属性,决定了这必定是一个前途无量的赛道,也给“生于隐形正畸”的时代天使天然赋予了极高的天花板。

● 庞大的消费者基数:据调查显示,中国错颌发病率高达74%,如按6-40岁为正畸的主力人群来计算,需求人群合计4.95亿人,潜在患者基数非常庞大。

● 市场规模和增速:中国正畸市场在过去几年快速增长,根据灼识咨询,中国正畸市场规模由2015年的34亿美元快速增长至2019年的73亿美元(终端零售口径),年复合增长率为20.7%。预计未来10年,我国正畸市场仍将保持14%年复合增速,有望在2030年达到约2000亿规模。

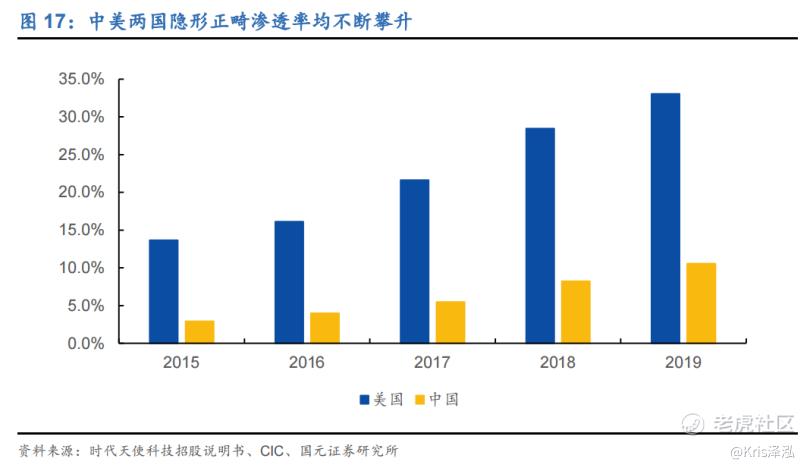

● 中美渗透率差距:据灼识咨询数据,国内隐形矫治病例由2015年的4.78万例增至2019年的30.39万例,年复合增长率为58.8%,表明消费者对隐形正畸接受度在快速爬升。

2019年中国接受治疗的290万错颌畸形病例中,仅有10.5%使用隐形矫治器,而美国接受治疗的450万错颌畸形病例中,有33.1%使用隐形矫治器。中美隐形矫治器渗透率这样巨大的差距,预示着隐形正畸行业拥有着巨大的投资潜力。

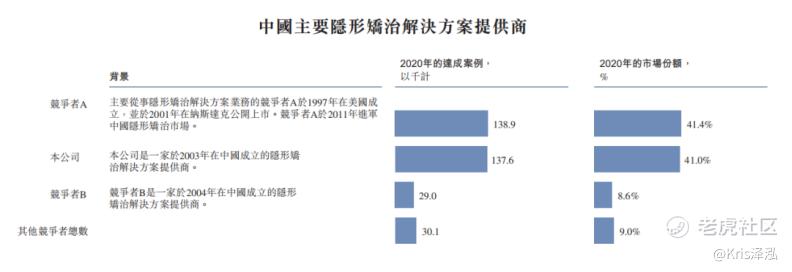

2、国内具备核心竞争力玩家稀缺,时代天使引领国内市场

国内目前拥有隐形矫治器注册证的就有104家厂商,其中仅有31家正在销售隐形矫治服务,但实际上这些厂商中大部分仅有单一矫治器产品,而具有完备隐形矫治产品与技术的,不超过5家,从国内竞争格局就可见端倪:2020年爱齐科技和时代天使隐形矫治器国内出货量分别为138900例和137600例,市占率均超过41%,呈现二分天下的局面。

我们知道选择牙科治疗方案对医生的依赖度较高,但产品能否大卖仍需要性能获得医生认可,产品竞争力成为核心要素。那么,制约国内厂商提升核心竞争力有哪些?取决于材料、医疗数据平台、生产制造能力这三个核心层面,领军者时代天使在其中到底做对了什么?

● 膜片材料:上游膜片成本占据牙套总生产成本的约20%,国内90%的市场份额被两家的国产厂商垄断。时代天使拥有大多数国内牙套厂商不具备的自研膜片材料技术优势(最新推出MCS高分子材料),给患者带来更好的的硬性牙套佩戴舒适度和体验。

● 智能化的医疗系统平台:前面提到牙科治疗高度依赖医生,那么有一套智能化和易操作的矫正系统和庞大的案例数据库成为了提高医生工作效率的重中之重。时代天使拥有一套智能化系统解决方案,包括A-Treat数字化矫治设计平台、Master系列专有技术与数据平台、云服务平台iOrtho,一方面建立了针对国人错颌案例智能优化方案系统,另一方面提升了医生的工作效率和易操作性。

● 生产制造能力:隐形牙套的生产效率和产品一致性往往对于公司成本控制和产品销售有着巨大影响。时代天使目前已布局最先进的第四代3D打印技术,可自定义内置参数,生产速度约比行业平均快25%-50%,使得公司生产效率翻倍,最大限度地减少生产过程中的人为误差。

二、强大的控股股东后盾,产业资源赋能加速公司发展

时代天使背后的大股东松柏投资十分“不简单”。一方面,高瓴资本是它最大的出资方,另一方面,它是全球第一家专注于口腔医疗领域的产业投资机构,目前也是该领域最大的投资者。创始合伙人冯岱总曾提到:“松柏在全球口腔产业投资规模达百亿,且每年持续不断的在全球口腔产业进行深耕、拓展。”

1、牙科产业链培育者:松柏投资

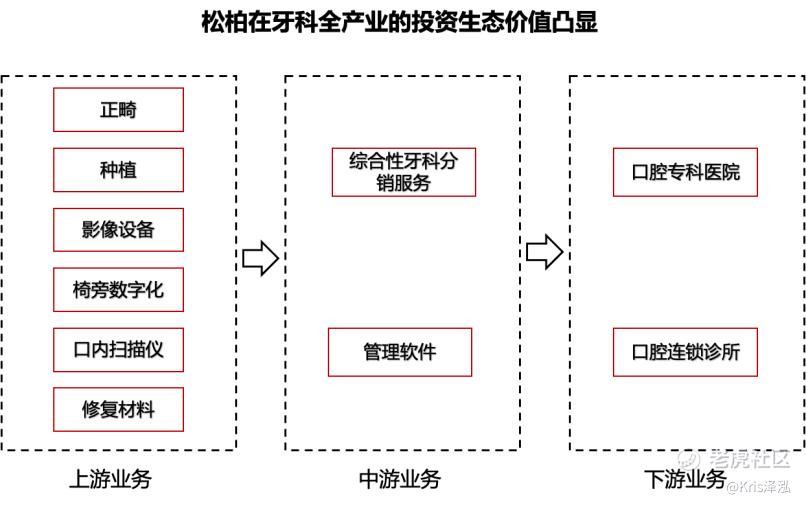

松柏投资与一般财务投资者不同的是,他们更像是产业建设和培育者。他们做两件事,一是长期培育产业链优秀企业、对产业链资源做深度协同,二是自创核心能力来解决行业发展的痛点。

目前松柏对外投资类型主要分为四类:1)产品型投资;2)创新技术和软件投资;3)分销服务领域投资;4)医疗服务和教育培训投资。在这个建设和培育过程中,某一环节的事情如果有企业已经在做,松柏就会以投资或控股的形式参与,如果没有企业去做,松柏就会自建,补齐产业链条中的短板。

我们可以看到,松柏的投资组合涵盖从上游正畸、种植、修复和软硬件设备,到中游临床管理软件及分销,再到下游医院及诊所,形成了良好且完整的产业链投资生态。

对于“亲儿子”时代天使,松柏的全产业链投资生态正为其不遗余力的输出产业协同价值,同时公司招股书印证了这一点:基于松柏的投资布局,也有助于公司管理层深刻理解不同细分客戶的需求和产业链各细分市场技术驱动力,也成为了公司所拥有最独特的优势。

2、松柏“赋予”时代天使的想象力

松柏在牙科上游布局包括生物再生、影像设备、口内扫描仪、种植体等,这些资源不仅能够帮助优化时代天使价值链,同时还可帮助公司洞悉技术发展的趋势。以口内扫描仪为例,时代天使早前在该设备领域存在短板,松柏投资版图中锐钶、medit、频泰等优质厂商很好的为公司补齐了这一短板。

下游方面,相比于通策医疗的70家医院,松柏已经在下游布局了如摩尔齿科、恒伦口腔、同步齿科等众多知名连锁医院,合计拥有超过130家口腔专科机构,服务人次近300万。

除此之外,我们推断松柏给时代天使的赋能可能包括三个方向:一是松柏在牙科数字化的创新布局能够不断的提升迭代时代天使在IT软件系统方向硬实力,二是松柏不断输出的牙医人才培训体系能够缩短医生对时代天使产品学习曲线及扩大医生群体对于公司产品的认可,三是时代天使之后作为上市公司平台,大股东潜在的资产整合注入或许能打开公司远期天花板。

可以预见的是,大股东松柏的投资体系与时代天使的未来发展将形成有效协同,未来可以为时代天使导入各类核心资源,进一步帮助公司快速开拓市场,同时能够在市场经营与方向把控上提供策略指导,保障公司业务拓展的正确方向。

三、牙科赛道国际巨头辈出,时代天使能否成为下一个大牛股?

放眼全球,牙科赛道牛股辈出。

1、全球诞生多个牙科巨头,两大巨头业务主要增长驱动来自中国

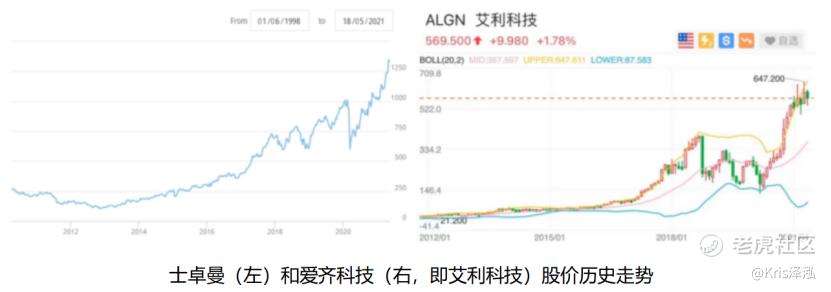

全球范围内,也已经出现了多个具备一定规模优势的牙科巨头厂商,包括材料和设备龙头登仕柏西诺德、隐形正畸龙头爱齐科技、种植体龙头士卓曼等,这三家分别占全球牙科市场13%、7%、5%的市场份额,梳理发现他们有一个共同的特点:均为牙科产业链中上游厂商,其中以正畸、种植体耗材为代表的生产厂商展现出了极强的盈利能力。

通过观察爱齐科技和士卓曼的最近10年内的股价表现,两者涨幅分别超过了22倍和8倍,展现出了极强的长期投资价值。

梳理两家公司的2021年Q1的财务数据发现,两者近年业务增长贡献主要来自于以中国为首的亚太地区。

爱齐科技的的正畸业务Q1营收7.5亿美元,同比增长56.4%,其中国际市场中的隐形正畸业务营收同比增长80.4%,主要由中国市场驱动,同时中国也是公司的全球第二大市场。而士卓曼Q1的亚太地区分部业绩增速是全球最快的,为74%,中国的种植体业务增长是亚太业务主要增长驱动力。

2、时代天使,天选之子

时代天使,作为扎根在中国的隐形正畸先行者,无论是面向的市场、踏入的赛道又或是环节以及背后的资本力量,注定背负市场的众多厚望,说是“天选之子”不为过。

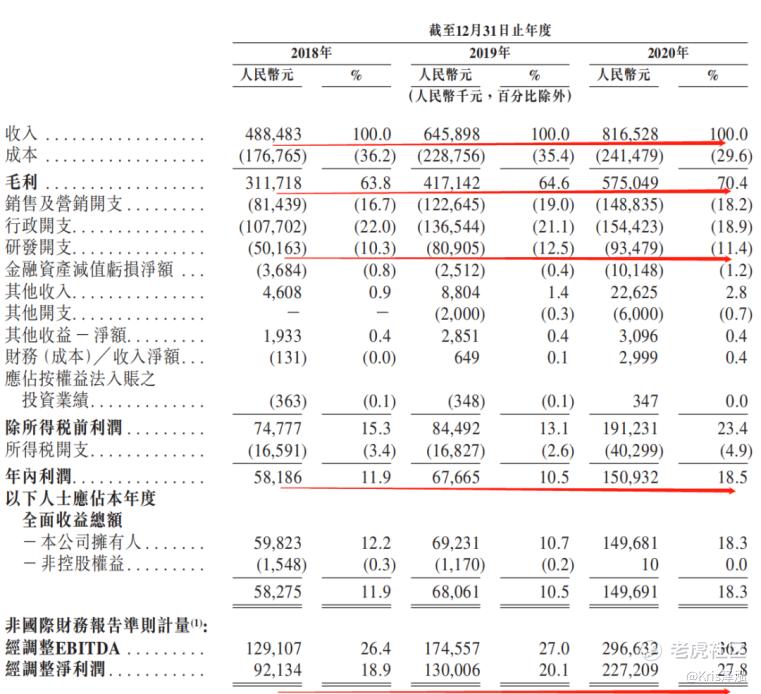

而从公司招股书交出的2018-2020年最近三年的财务数据成绩单来看,时代天使也并未让我们失望。

→ 营业收入从2018年的4.88亿增长至8.16亿,年复合增速稳定在30%左右。

→ 毛利率从2018年的63.8%提升至2020年的70.4%,展现出逐年攀升的态势。

→ 研发开支保持在占营业收入比的10-12%的水平,比较稳定。

→ 净利率从2018年的11.9%提升至2020年的18.5%,盈利能力进一步增强。

→ 经调整净利润从2018年的0.92亿增长至2.27亿,年复合增速约为46%。

如果说未来哪家牙科数字化正畸类公司最有希望率先成为走向国际化舞台的巨头,那么时代天使必占一席之地。

总结:参考牙科国际巨头登仕柏西诺德、士卓曼等公司的路径,可以发现他们都是从牙科单细分赛道领域脱颖而出完成原始的资本和品牌积累,再不断的投资并购优质资产,实现天花板和综合实力的跃迁。

时代天使,已在过往的发展中展现出了卓越的技术创新和产品迭代能力,另外有大股东松柏投资在全球强大的资源网络和投资整合能力进行加持,无疑拥有更优良的资源禀赋。

IPO,仅仅是一个小的里程碑。出海,成为在国际牙科领域具备强大话语权的巨头,或许才是时代天使的最终野望。

精彩评论