宜宾银行曾三次冲刺港股上市,前两次以失败告终,第三次终于成功过会。

又一家千亿城商行离上市更近一步。

12月23日,据港交所官网信息显示,宜宾市商业银行(以下简称“宜宾银行”)已于12月20日通过港交所聆讯。如后续路演、发售顺利,宜宾银行将成为继成都银行(601838.SH)、泸州银行(01983.HK)后,四川省内第三家成功上市的城商行,也是港股市场近三年来唯一的上市银行。

目前在A股,还有4家银行处于申请上市阶段,分别为湖州银行、江苏昆山农商行、湖北银行和重庆三峡银行。自2022年1月兰州银行(001227.SZ)成功上市后,近三年来还没有银行成功登陆A股。

此次已是宜宾银行第三次冲击港交所上市。2023年6月、今年3月和11月,宜宾银行曾三次递表,在前两次均以失败告终后,第三次终于成功过会。

据宜宾银行最新的招股书显示,截至2024年6月30日,该行资产规模突破1000亿元,达到1001.93亿元,较年初增长7.2%,正式迈入“千亿级”城商行行列。以总资产计算,宜宾银行是宜宾市规模最大的银行。该行截至2024年6月底的注册资本为39亿元,这是四川省注册资本规模第二大的城商行。

对于资产规模和上市,宜宾银行在2021年就定下了“千亿上市银行”的目标,当时提出“力争2023年、确保2025年实现上市”。

五粮液为第一大股东

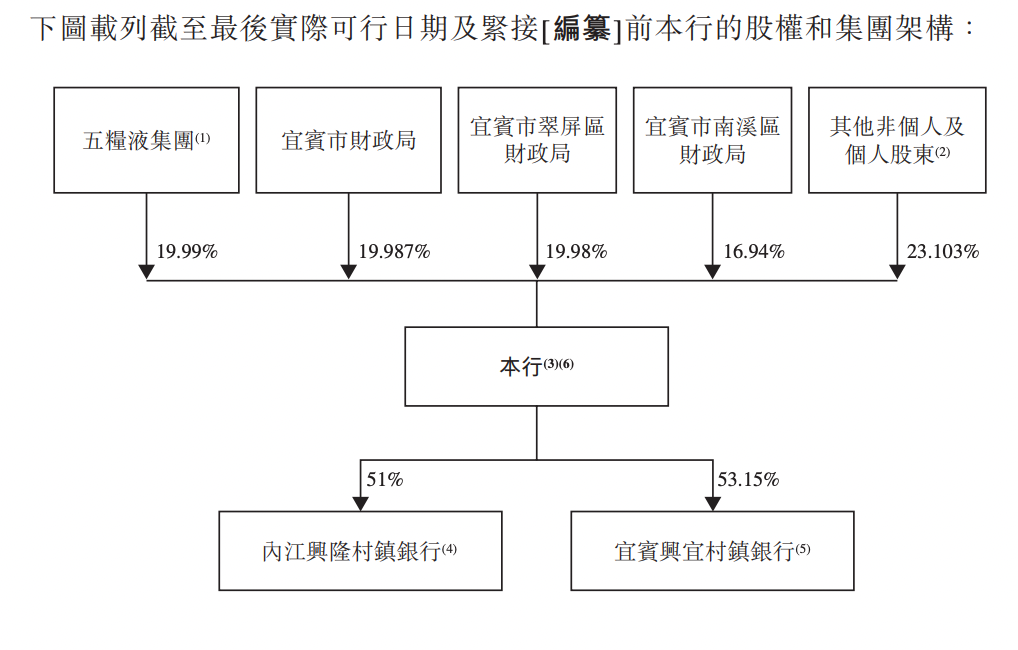

宜宾银行成立于2006年,前身是宜宾市城市信用社,主要业务和服务网络位于四川省宜宾市和内江市,设有1家总行和39家分支行。同时还发起设立了两家村镇银行,分别为内江兴隆村镇银行和宜宾兴宜村镇银行,持股比例分别为51%和53.15%。

与贵州银行(6199.HK)和泸州银行相似,宜宾银行也有白酒类企业的大股东背景。

在股东结构方面,经过前期的增资扩股后,截至招股书公布日期,五粮液(000858.SZ)集团成为宜宾银行第一大股东,持股比列为19.99%。其余三位大股东均是当地财政局,分别是宜宾市财政局、宜宾市翠屏区财政局和宜宾市南溪区财政局,持股比列分别为19.98%、19.98%和16.94%。

宜宾银行的股权结构。图源:宜宾银行招股书

宜宾银行的股权结构。图源:宜宾银行招股书由于背靠五粮液集团,宜宾银行与第一大股东间的业务关联度较高。据招股书显示,截至2024年6月底,宜宾银行的公司存款业务中,来自五粮液集团的存款余额达到129.09亿元,占到该行对公存款总额395.35亿的三成。

在供应链金融方面,宜宾银行和五粮液上下游企业合作也较多。2021-2023年,宜宾银行向五粮液的合作企业贷款数额,占到该行总贷款比例为2.1%、1.2%、2.9%;今年上半年,宜宾银行向五粮液合作企业提供贷款余额为25.62亿元,占总贷款的4.7%;另外,银行承兑汇票余额为37.73亿元,占其该项业务余额的50%。

从今后的发展趋势看,宜宾商行与五粮液集团和相关上下游企业的合作还会更深入。围绕白酒产业链,宜宾银行还推出了多种特色贷款,包括“基酒抵押贷款”“窖池抵押贷款”“五粮贷”“酒企高管信用贷”“白酒互助信用贷”等。

宜宾银行在白酒行业的特色业务,也会受到行业周期性影响。在白酒行业的上升期,能为公司带来稳定营收和利润,但遭遇白酒行业下行期后,这些业务又会影响业绩的稳定性。面对当前白酒行业的调整期,宜宾银行在招股书中表示,公司酒窖、原酒等抵押品及质押品的价值可能因无法控制的因素出现波动或下降。

个人贷款不良率高企

面对白酒行业的调整期,宜宾银行也在拓展一些其他领域的业务机会,如个人消费业务,但却面临个贷不良率走高的境况。

宜宾银行在招股书中表示,伴随着宜宾市人口不断增加、客户群扩大,对储蓄账户、个人贷款及按揭等个人银行服务的需求也将增加,公司零售银行业务组合将为整体业务增长带来贡献。

但在不良贷款余额方面,宜宾银行过去三年也存在波动。招股书显示,2021年至2023年,该行不良贷款余额分别为8.04亿元、7.73亿元和9.04亿元,对应不良贷款率分别为2.27%、1.77%和1.76%。虽然呈现下降趋势,但仍高于银行业的平均水平。据国家金融监管总局数据,今年上半年,我国商业银行的平均不良贷款率为1.56%。

宜宾银行的不良率突出体现在个人贷款不良率高企方面。招股书显示,2021年至2023年,宜宾银行的个人贷款不良率分别为2.56%、4.34%、4.12%,今年上半年为3.42%,明显高于该行的平均不良率。

此外,宜宾银行个人商业贷款的不良率更高,2021年至2023年,分别为4.46%、7.58%、6.21%,今年上半年为5.25%,过去两年均超过5%的行业风险警示线。

一位银行业分析师告诉银柿财经,个人贷款不良率一直处于较高位,反应出宜宾银行在信贷风险管理方面存在需要提高的地方。当下的宏观经济环境下,小微企业、个体户和个人消费者的还款能力受到影响,这也会对宜宾银行的个贷业务造成持续影响。

为应对个人贷款不良率走高的问题,宜宾银行在招股书中表示,该行已通过“大零售银行”的理念建立连接个人、对公、金融业务的生态系统,为当地居民提供个性化服务。

在宜宾银行的业务类型中,与个人贷款不良率存在相似风险的还有旗下村镇银行的整体不良率。据招股书显示,宜宾银行控股的内江兴隆村镇银行不良贷款率已逼近监管要求的5%红线。2021年,这家村镇银行的不良率为3.96%,2023年提升至4.95%。

宜宾银行在2023年首次递交招股书后,监管曾要求其补充说明控股的村镇银行是否存在相关风险隐患,是否有相关风险管控化解处置措施。在后续的发展中,宜宾银行要尽量通过改善贷款组合,调整业务结构等方式来有效化解村镇银行的风险隐患。

这次成功通过港交所聆讯,对宜宾银行来说算是在上市计划中完成了关键一步,如后续成功对接资本市场,对其资金状况、公司治理和内部管控都会有一定程度的提升。

精彩评论