今天A股券商板块涨跌互现,截止下午收盘,中信证券、招商证券、华泰证券微涨,东方财富、中金公司、东方证券微跌,国联证券跌2.56%。

消息面上,国联证券收购民生证券成功过会了。

据上交所披露,12月17日,国联证券发行A股股份购买民生证券99.26%股份并募集配套资金获审核通过,成为新“国九条”后证券行业并购重组过会第一单。接下来,就等提交注册了。

并购重组活动往往会对上市公司股价造成较大影响,像双成药业、富乐德、国泰君安、海通证券等均在宣布并购后股价连续涨停,但今天国联证券股价却翻绿。

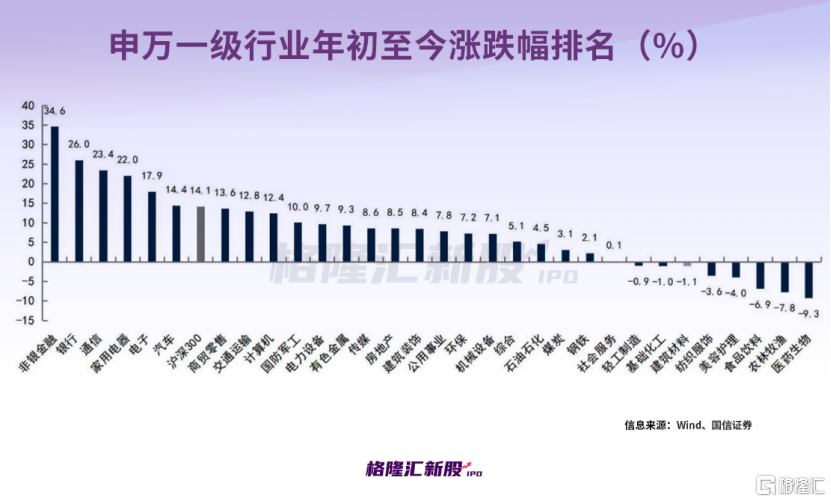

其实,年初至今,以券商、保险为代表的非银金融板块涨幅位居首位,中信证券、东方财富、招商证券等券商均有40%以上的涨幅,远超沪深300。未来如果市场行情升温,作为“牛市旗手”的券商依然值得关注。

01

民生证券评估值超298亿元,增值率超86%

公开信息显示,收购方国联证券成立于1999年,注册地位于江苏无锡,实际控制人为无锡市国资委。其前身为无锡市证券公司,2008年5月通过改制更名为国联证券股份有限公司,并于2015年在港交所上市,2020年又成功登陆上交所主板。

标的方民生证券成立于1997年,注册地为上海。截至本报告签署日,民生证券无控股股东、实际控制人,其中,国联证券的控股股东国联集团持有民生证券30.52%股份,为其最大股东。

报告书草案显示,上市公司国联证券拟向国联集团、沣泉峪等45名交易对方发行股份,购买民生证券99.26%股份,同时国联证券拟向不超过35名特定投资者发行股份募集不超过20亿元配套资金,且发行A股股份数量不超过2.5 亿股(含本数)。本次交易构成重大资产重组,构成关联交易,不构成重组上市。

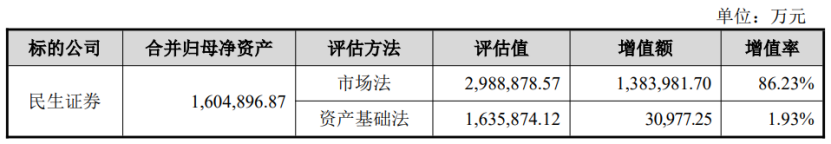

本次交易存在明显溢价,《资产评估报告》显示,市场法下,民生证券的评估值约298.89亿元,增值率86.23%;资产基础法下民生证券的评估值约163.59亿元,增值率1.93%。

标的公司股东全部权益的评估情况,图片来源于报告书草案

本次评估以市场法的评估结果作为最终评估结论,标的资产的交易价格约294.92亿元,未来如果市场发生预期之外的不利变化,可能存在估值下降的风险。

02

国联证券与民生证券具有互补性,可发挥协同效应

国联证券、民生证券在业务方面具有较强的结构和区域优势互补性。

业务方面,国联证券的主要业务分为经纪及财富管理业务、资产管理及投资业务、证券投资业务、投资银行业务、信用交易业务五大板块。其中,2024年1-9月,国联证券的经纪及财富管理业务、资产管理及投资业务的营收占比均超过25%,占比较大。

民生证券的收入主要来源于财富管理业务、投资银行业务、投资交易业务、资产管理业务。其中,2023年民生证券的财富管理业务、投资银行业务营收占比分别为39.3%、58.35%。

国联证券在财富管理、基金投顾、资产证券化等方面具有鲜明特色及优势;而民生证券的投资银行业务实力较为突出。

近年来,民生证券以投资银行业务为特色,以研究业务为支撑,同时大力发展固定收益投资业务与股权投资业务,实现投资银行业务、机构研究业务与股权投资业务的相互促进,并形成了一定优势。

区域方面,国联证券在无锡及苏南地区具有较高的市场占有率,而民生证券分支机构网点重点覆盖河南地区,未来通过两家券商业务的有效整合,有利于形成优势互补融合。

证券公司的业绩受资本市场波动影响较大。当股市行情走强时,新开户股民增多,用户数增加,散户交易活跃导致手续费大量增加,融资融券业务火爆,利息收入增加,同时券商的自营业务可以大幅盈利;但当股市持续下跌时,券商的业绩也可能下滑。

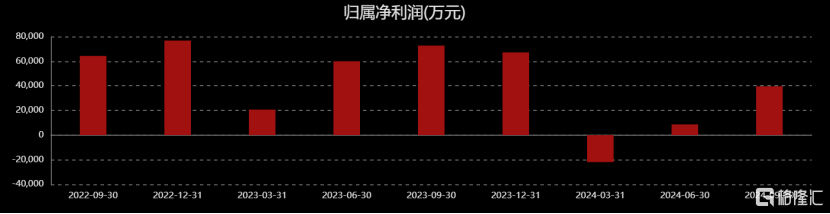

过去两年在A股市场疲软的背景下,国联证券的业绩受到拖累,呈持续下滑趋势。

2021年、2022年、2023年,国联证券的营业收入分别约29.67亿元、26.23亿元、29.55亿元,综合营业利润率分别为39.77%、36.71%和27.47%,对应的净利润分别约8.89亿元、7.67亿元、6.75亿元。

2024年前三季度,国联证券的营业收入为20.05亿元,同比下降20.04%;归母净利润为3.96亿元,同比下降45.53%。

国联证券归属净利润情况,图片来源与Choice

2022年及2023年,标的公司民生证券的营业收入分别约26.49亿元、37.57亿元,净利润分别约1.91亿元、6.42亿元。

03

券商掀起并购潮,行业集中度有望进一步提升

自今年9月“并购六条”发布以来,并购重组市场活力显著提升,券商领域的并购重组步伐明显加快。

除了国联证券与民生证券的“联姻”之外,国泰君安与海通证券披露合并重组报告书(草案),西部证券收购国融证券控股权的提案也在股东大会上通过,同时证监会已核准浙商证券成为国都证券主要股东。

证券市场在改善融资结构、优化资源配置、促进经济发展等方面发挥着重要作用,但与世界主要发达国家相比,中国资本市场仍处于起步阶段。

目前,我国证券公司数量众多、整体规模偏小、证券公司同质化竞争激烈。截止2024年6月底,中国拥有147家证券公司及163家证券投资基金管理公司,证券中介机构和机构投资者数量还在不断增加。

同时,许多证券公司业务范围趋同,业务种类相对单一,收入主要来自证券经纪、投资银行、证券自营等传统业务。尽管近年来我国证券公司的资产和资本规模增长较快,但与银行、保险公司等金融机构的平均规模相比,我国证券公司在规模上仍有较大差距。

从总市值来看,截止今年12月17日收盘,A股资本市场服务板块市值超过4000亿的只有中信证券、东方财富两家,中信建投、中金公司、招商证券、国泰君安、中国银河、华泰证券的市值均在1500亿以上。

而同期美股资本市场板块中,摩根士丹利的市值高达2057.94亿美元(约合人民币1.5万亿元),高盛集团、贝莱德的总市值也在万亿级别,远高于国内券商。

证券属于资本密集型行业,净资本规模的大小是决定证券公司业务规模的重要因素。具有资本优势的证券公司可通过横向并购进一步扩大业务规模或进入新的业务领域,不断做大做强,从而提高综合竞争力和抗风险能力。

从竞争格局来看,近年来,头部券商净利润增速明显优于行业平均,波动性更小,更具备穿越周期的盈利能力。

据中国证券业协会统计数据及上市公司报告,截至2023年末,我国证券公司中总资产排名前五的证券公司总资产合计占全行业比重约为40.02%,营业收入排名前五的证券公司营业收入合计占全行业比重约为46.74%,头部效应显著。

国内券商并购重组有利于提升行业集中度、优化市场格局、增强资本实力以及减少无畏的价格竞争,打造出具备国际竞争力与市场引领力的投资银行和投资机构。

比如,国泰君安与海通证券合并后总资产和净资产均将超越中信证券位列行业第一;国联证券收购民生证券后,各业务线实力将得到提升,市场排名也会随之上升。

但同时并购也是一个复杂的过程,两家券商合并之后能否在业务、机构、人事等各方面实现有效整合,达到预期般“1+1>2”的结果仍存在不确定性。

精彩评论