炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:野马财经

身家380亿的“果链”女富豪又开始“买买买”了。

身家380亿元的胡润女富豪曾芳勤把领益智造(002600.SZ)带到“果链龙头”席位后,又把资本触角伸向了“车链”市场。

近日,领益智造发布公告称,正在推进收购汽车零件供应商江苏科达斯特恩汽车科技股份有限公司(简称“江苏科达”)66.46%股权事项。据了解,江苏科达是一家生产销售汽车仪表板、副仪表板、门护板、立柱等产品的汽车零部件公司,与领益智造的控股股东领胜投资(江苏)有限公司都来自江苏省。

领益智造2021年曾收购一家“车链”企业,交易对价为3800万元,成功进入动力电池功能件和结构件的供应领域。

时隔三年后,领益智造再次向汽车供应链伸出“并购之手”。与上次不同的是,这次收购江苏科达被领益智造视为“打造第二增长曲线”的重要战略之举,希望通过江苏科达快速切入汽车饰件行业,在原主营业务取得市场龙头地位后打造新成长曲线。

但这一重磅战略并未激发资本热情,截至12月13日收盘,领益智造股价9.11元/股,相比发布公告前微涨2.13%,总市值638.4亿元。

图源:东方财富网

近年来,多家电子行业巨头纷纷加码新能源汽车赛道,包括立讯精密、富士康、蓝思科技等或投资收购、或合资建厂,以不同形式进入新能源汽车厂商供应链,让领益智造感受到行业压力。

而作为“果链”功能结构件“龙头”企业的同时,领益智造也面对客户集中度较高的情形。近年来,领益智造业绩增速起伏较大,2023年甚至营收同比下降,2024年毛利率明显下滑。

因此,对于曾芳勤来说,需要找到更稳定的市场和客户作为公司发展的“压舱石”。但江苏科达同样存在客户集中度高的“行业通病”,曾芳勤能否复制之前的成功模式,在“果链龙头”之后,再造一个“车链龙头”呢?

胡润女富豪首次下单“车链外卖”

在收购江苏科达的预案中,领益智造多次表达了“第二增长曲线”的战略意图。实际上,领益智造早在2020年就在布局汽车业务。

领益智造表示,公司在2020年从原统计口径中分离出汽车行业、汽车产品,当年财报显示,汽车业务营收约1.84亿元,占总营收比例约0.65%。

领益智造在新能源汽车赛道上的首次收购是在2021年,当年领益智造以3800万元收购了浙江锦泰电子有限公司(简称“浙江锦泰”)95%股权。

但这次收购本质上是曾芳勤一次“左右倒右手”的关联交易,领益智造和浙江锦泰的实控人都是曾芳勤,她只是把旗下的“车链”业务置入上市公司。领益智造2021年把浙江锦泰合并后,其汽车业务营收约4.4亿元,同比增长141.54%。

时隔三年后,领益智造再次对汽车业务开启收购“大门”。不同的是,江苏科达是领益智造首次收购的“外部”汽车供应链企业。

图源:企业财报

但据“野马财经”梳理,江苏科达在营收规模上还不及曾芳勤的浙江锦泰。

财报显示,领益智造在并表浙江锦泰后,其2022年、2023年和2024年上半年汽车业务收入分别约为11.82亿元、16.97亿元和10.18亿元,占总营收比例已经从3.43%提升到5.33%。

领益智造还介绍称,2023年8月,公司子公司与德国某整车厂商旗下动力电池子公司签订了《提名协议》,为其供应动力电池盖板、模切件以及相关注塑、冲压件,如果协议顺利履行,预计将在2025年至2029年为领益智造贡献约22亿元的营收。

而江苏科达2022年、2023年和2024年前三季度的总营收分别约为6.97亿元、8.15亿元和6.56亿元。以2022年和2023年的数据对比,江苏科达营收约为领益智造现有汽车业务的50%~60%之间。

虽然规模有限,但民生证券研报分析称,江苏科达近年来的营收和净利润增长较快,领益智造收购江苏科达后,汽车业务将再次加速。

此外,领益智造此前收购的浙江锦泰主要产品为动力电池的相关结构件产,而江苏科达主要产品为汽车仪表板、副仪表板、门护板、立柱等汽车饰件。领益智造收购江苏科达后,其“车链”业务覆盖范围也将明显扩大。

图源:企业公告

在汽车饰件业务上,江苏科达还将为领益智造带来奇瑞汽车、上汽集团、比亚迪、理想汽车、吉利汽车和江淮汽车等重要客户,其生产的车饰产品可覆盖包括“智界 S7”“艾瑞泽8”“星纪元ES”“奇瑞iCar V23”“荣威D7”“荣威新陆尊”“捷途 X70”“腾势 D9”“比亚迪夏”“比亚迪海豹”“理想L7/L8/L9”等车型。

能否甩掉“大客户依赖症”?

值得注意的是,领益智造近年来虽然业绩持续增长,但存在客户集中度较高的风险,这是很多“果链”公司的共性问题,大客户业绩波动会直接影响供应商业绩。

数据显示,2023年领益智造前五大客户合计销售额占比超过52%,第一大客户销售额占比达到24.22%,第二大客户销售占比达到10.51%,仅前两大客户就占据了公司全年超三分之一的销售额。同时,前五大客户的应收账款也占应收账款总额的45.29%。

图源:罐头图库

此外,客户集中度较高,也会让公司在议价空间上受到大客户的压力。近年来,领益智造增收不增利的情况也逐渐凸显。

2020年至今,领益智造业绩增速波动较大,比如2020年营收达到281.4亿元,同比增幅达到17.68%,但2021年的营收同比增幅只有7.97%;2022年营收则再次出现双位数增长,实现营收334.8亿元,同比增幅13.49%,而2023年营收却罕见的同比下滑,虽然同比只降了1个百分点,但“大起大落”的业绩波动也让人“心跳加速”。

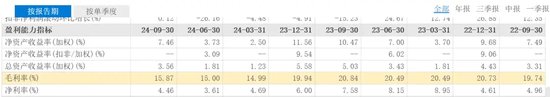

此外,领益智造毛利率下降更为明显。

2018年借壳上市以来,领益智造的毛利率大部分时间内在20%~22%区间浮动(仅2021年为16.33%)。但这一情况在今年突然改变,2024年前三季度,领益智造毛利率从去年的20.84%,降到15.87%,几乎降了5个点,一季度的毛利率更是只有14.99%,创下2018年以来的新低。

图源:东方财富网

巧合的是,曾芳勤这次收购的江苏科达也有着“客户集中度较高”的共性。

领益智造在收购预案中表示,江苏科达主要客户销售收入合计占主营业务收入的比重较高,存在客户集中度较高的风险。

但从汽车供应链的企业来看,客户集中度几乎是行业特征,主要是国内汽车供应链企业起步较晚,而同时汽车整车厂商已经基本完成行业兼并。江苏科达主要行业竞争对手也都有类似的情况。

比如宁波华翔第一大客户为一汽大众,2023年对其销售额占全年销售额19.6%,应收账款占比则达到22.37%;常熟汽饰2023年前五大客户销售额占销售总额49.45%;新泉股份2023年前五大客户销售额更是占到总营收的70.73%,这一比例在2024年上半年进一步增加到76.1%。

按行业情况来看,曾芳勤要改变“客户集中度较高”的情形并不容易。

巨头争食“车链”大餐,

曾芳勤复刻“买买买”能否成功?

领益智造的实控人是频频登入胡润富豪榜的曾芳勤,其财富估值最高时曾达到543.8亿元。

1965年,曾芳勤出生于深圳,参加工作后曾任深圳市远洋渔业公司副总经理、广东富海公司总经理、美时精密加工有限公司中国区域总经理。

2006年5月,曾芳勤创立领胜电子科技(深圳)有限公司,也就是领益智造的前身,主要为当时最大的手机厂商诺基亚生产手机零配件。

2007年开始,苹果手机向全球布局供应链网络,领益智造也借机成为最早进入“果链”的企业之一,最初从Mac产品线切入,随后逐渐扩展到iPhone、iPad、Apple Watch、Apple Vision Pro、AirPods等产品。

图源:罐头图库

2006年到2016年的十年中,领益智造在国内外多个城市建厂或设立办事处,从国内的上海、成都、郑州、天津到德国、印度、韩国、美国,逐步拓展全球市场。

2016年开始,领益智造开始全面启动IPO工作,2017年与江粉磁材进行资产重组,2018年完成借壳上市。

上市后的领益智造马上启动了“买买买”模式,其2018年用6000万元收购了OPPO、华为等国内手机品牌商的供应商深圳诚悦丰;2019年以6.78亿元收购全球一流充电器、适配器的开发商和制造商“Salcomp Plc”;同样在2019年,领益智造还以2991.54万美元收购了主营移动电话模具的印度公司“LITE-ON-MOBILE INDIA PRIVATE LIMITED”,以及包括赛尔康、绵阳维奇、绵阳伟联等在内的多家国内公司。

2020年,曾芳勤用500万元对价,将自己旗下的苏州一道医疗科技有限公司并入领益智造,并成立苏州益道;2021年又以约3.67亿元收购珠海伟创力厂区,用于承接整机组装等产品上的业务发展,浙江锦泰也在2021年被曾芳勤置入上市公司。

图源:罐头图库

随着一路买买买,领益智造的规模也开始增加。2018年上市当年,领益智造的资产就达到221.2亿元,到2024年三季度末,其资产总额已达到415.8亿元,是2018年的1.88倍;总营收也从2018年的225亿元上涨到2023年的341.2亿元,营收水平增加超百亿元。

不过曾芳勤的收购步伐在2021年后明显放缓,也是从2020年底~2021年初,领益智造开始谋划进入新能源汽车赛道,从“果链”向“车链”扩张。

但持续收购也让领益智造积累了大量商誉。2021年12月31日,领益智造商誉的账面价值约为17.61亿元,主要是由并购的结构件业务和Salcomp Plc充电器业务所形成。到2024年,其商誉账面价值已增加近5亿元至23.46亿元,商誉减值准备也达到10.44亿元。

香颂资本董事沈萌分析称,根据现行会计规则,商誉值会在每年进行测试,如果存在商誉对应标的的业绩表现不佳,就应该进行减值处理,也就意味着收购溢价打水漂。商誉属于已实现的成本,所以在进行减值处理时,会影响账面利润,但不会发生现金流的变化。领益智造的商誉减值准备相比以前有所增加,潜在风险还是比较明显。

图源:罐头图库

顶着20多亿的商誉仍要继续向新能源汽车赛道扩张,并不是曾芳勤的“独自冒险”,而是众多电子行业类公司争食新能源汽车市场的趋势所迫,其中不乏“龙头公司”。

比如立讯精密曾谋求与奇瑞新能源共同组建合资公司,专业从事新能源汽车的整车研发及制造;2024年又计划收购欧洲第一、全球第四的汽车线束巨头Leoni AG的50.1%股权及其全资子公司Leoni Kabel GmbH的100%股权;2024年10月30日,立讯精密与苏州相城经济开发区达成协议,将投资120 亿元在苏州建立汽车零部件制造基地。

富士康早在2021年 1月就与吉利共同签署战略合作协议,双方将成立合资公司,为全球汽车及出行企业提供代工生产及定制顾问服务;富士康还为奔驰、宝马等跨国车企提供汽车配件、元件,涵盖车载娱乐设备、汽车电机、中控安全以及汽车电子等领域。

蓝思科技已进入特斯拉、宁德时代、宝马、奔驰、比亚迪等新能源汽车厂商的供应链,主要产品有中控组装整件、仪表盘、充电桩等。

图源:罐头图库

除了这些公司,领益智造的同行中进入新能源汽车赛道的企业,还有为特斯拉Model3高压软连接的独家供应商长盈精密,与比亚迪、特斯拉、宁德时代、华为、小米合作的广伟科技等等。

这些同行分别通过不同方式切入新能源汽车产业赛道,领益智造自然不甘人后。

经过3年的探索后,江苏科达成为曾芳勤首次收购的外部“车链”企业。但目前的领益智造很难说资金充足,截至2024年三季度末,其货币资金仅35.31亿元,而短期借款为15.63亿元,一年内到期的非流动负债为24.49亿元,流动负债已达146.1亿元。

曾芳勤的身家也从巅峰时的543.8亿元,下降到380亿元。如今靠“果链”成为女富豪的她,能否在“车链”上继续获得成功呢?

责任编辑:杨红卜

精彩评论