文|恒心

来源|财富独角兽

常在河边走,哪有不湿鞋。这句老话也再次在资本大佬刘益谦身上得到验证。

国华人寿掌门人刘益谦在资本市场活跃了30年,早期从个体户起家,通过精准的市场操作,不仅在豫园商城股票上赚取了第一桶金,通过股票认购证的炒作获得巨额利润,而且在327国债事件中凭借精明头脑躲过一劫,实现了财富的快速积累。此外,刘益谦还参与了多家上市公司的定增项目,涉及资金总额高达160亿元。

然而,被称为“法人股大王”和“定增大王”的刘益谦,也有看走眼的时候。

2023年至2024年上半年,国华人寿合计亏损超18亿元,投资收益不理想,至今也未能缓过来。此外,国华人寿四年累计减值损失30亿。其中,最大的败笔莫过于投资广汇汽车。

另外,国华人寿高额退保金和过度依赖银保渠道也饱受业界诟病,短短三年退保800多亿,近年来银保渠道保费收入占原保费收入的比重近九成,业务风险早已不是秘密。

而最严重的是,国华人寿的合规风险也暴露无疑,年内连吃10张罚单,累计罚款近200万元,编制虚假资料、虚列佣金和费用、利用开展保险业务为其他机构或个人牟取不正当利益等成为“重灾区”。

国华人寿还有故事可言?

前三季度亏幅扩大一倍,三年退保额达800多亿

据官网显示,国华人寿成立于2007年,总部位于上海,注册地武汉,注册资本48.46亿元,是由原保监会批准设立的全国性、股份制专业寿险公司,目前已形成了以银行保险、互联网为业务主渠道,其他业务渠道作为补充的差异化经营格局,搭建了基本覆盖全国的机构布局。

国华人寿自称,“一直以来,公司不断增强各项投资能力建设,已构建了自主投资、专业保险资产管理公司和第三方委托投资相结合的投资体系”,早期也凭借此优势实现保费收入一路高歌猛进,2014年还进入盈利的“快车道”,连续九年实现了盈利。

但近年来被按下暂停键。自2021年起,国华人寿一度深陷“增收不增利”的泥潭,净利润一路向下,甚至在2023年“腰斩”至-11.6亿元,同比下滑幅度高达3倍多。根源也显而易见,不仅投资收益锐减30.12亿元,而且赔付支出增加了10.56亿元,叠加提取的保险责任准备金飙升至78.21亿元,多种因素导致国华人寿2023年首次亏损。

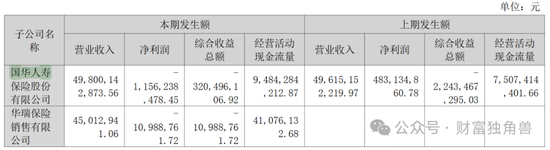

亏损的趋势延续到了今年,前三季度国华人寿实现营收334.31亿元,同比下降19.13%,对应归属净亏损6.71亿元,幅度同比进一步扩大了一倍多。

伴随业绩的大幅下跌,国华人寿更是遭遇了连续三年的退保潮。据历年年报显示,2021年至2023年,国华人寿退保金分别高达303.59亿元、303.37亿元、206.01亿元,占当期保险业务收入比例分别是79.61%、80.21%、51.02%。与此相应,期间国华人寿退保率分别是13.81%、13.29%、8.44%。如此庞大数额的退保金,在整个保险行业也实属罕见。

针对退保潮,国华人寿解释称,主要是保险产品期限原因所致。但深挖财报不难发现,背后的原因更多的来自国华人寿“单条腿”走路,主要依靠少数产品获得大部分营收,也表明其产品结构以及销售渠道极为单一。

数据是最好的证明。以2023年为例,国华人寿保费收入居前5位的保险产品收入总计为313.81亿元,占保险业务收入比例近八成。其中,仅国华传家福终身寿险(尊享版)一款产品的保费收入就达到了170多亿元。渠道方面,2023年国华人寿银行保险渠道实现原保险保费收入362.95亿元,占原保险保费总收入逾九成。

此外,近年来国华人寿偿付能力表现也不佳。今年三季度末,国华人寿虽然核心偿付能力充足率(84.78%)、综合偿付能力充足率(122.75%)指标较上季度有所上升,但依然接近监管红线(核心偿付能力充足率≥50%,综合偿付能力充足率≥100%)。

踩雷广汇汽车,年内被罚近200万

业绩的滑坡也与刘益谦的投资失利有关。

此前2015年,国华人寿曾通过二级市场增持了新世界股票2659万股,占其总股本的5%,按增持均价17.14元/股计算,此次国华人寿投资新世界耗资约4.56亿元,一度成为第二大股东。几天后国华人寿再度通过二级市场以21.37元/股的均价增持了2658.99万股新世界股票,占总股本的5%。简单来看,国华人寿两度增持新世界,大约耗资10亿元。

但即使按照新世界近期最高价13.2元/股来计算,国华人寿合计持有新世界5577万股的持仓市值也仅为7.4亿元,更何况股价又有回落,市值又进一步下滑。

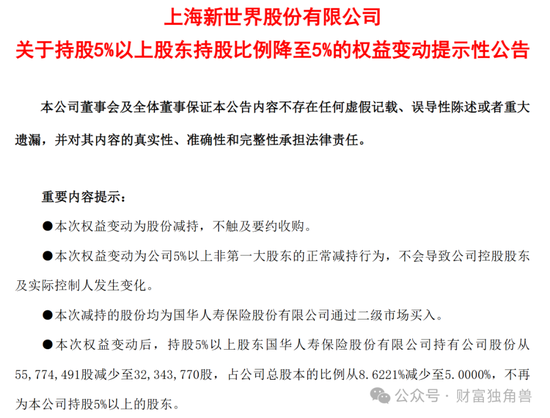

苦等9年之久的国华人寿终于还是要忍痛割爱了。12月3日,新世界公告表示,国华人寿在11月29日至12月3日,分别通过大宗交易、集中竞价方式减持其2343万股,占据新世界总股本的比例为3.6%。

但无论怎么看,国华人寿投资新世界都是败笔。

而国华人寿投资广汇汽车更是“心病”,此前2023年国华人寿投资广汇汽车,但今年6月20日至7月17日,广汇汽车连续20个交易日股票收盘价均低于1元,触发退市预警,国华人寿持有的股份浮亏近6000万元;7月18日,广汇汽车正式停牌,成为“面值退市”股。

除了业绩上的苦恼,国华人寿还暴露出合规风险,2024年以来连吃10张罚单,累计罚款近200万元,编制虚假资料、虚列佣金和费用、利用开展保险业务为其他机构或个人牟取不正当利益等成为“重灾区”。

1月29日,因未在规定时限内制作合同并送达投保人、编制虚假资料、违规处置回访发现问题,济宁中心支公司被罚款11.6万元;1月31日,因回访时间超犹豫期、内部培训课件存在误导性内容、虚列佣金和费用,山西分公司被罚款47万元;3月4日,因超犹豫期回访,衡阳中心支公司被罚款1万元;3月25日,因编制、提供虚假的报表、资料,张家口中心支公司被罚款15万元;4月23日,因利用开展保险业务为其他机构或个人牟取不正当利益,长治中心支公司被罚款9万元;4月30日,因编制虚假资料,湖北分公司被罚款15万元;7月8日,因编制虚假财务资料、唆使保险代理人进行违背诚信义务的活动,临沂中心支公司被罚款13.5万元;9月6日,因存在财务数据不真实的违法违规行为,河北分公司被罚款30万元;11月25日,山东分公司因存在给予投保人保险合同约定以外利益的行为,被罚款9万元;12月2日,四川分公司因编造或提供虚假的报告、报表及文件资料,被处以21万元罚款。

国华人寿及其分公司在多次受到行政处罚的事件中,暴露出其在合规性方面的严重问题。无论是编制虚假资料、虚列佣金和费用,还是利用开展保险业务为其他机构或个人牟取不正当利益,都反映出国华人寿在合规意识上的薄弱。这种薄弱的合规意识不仅可能导致国华人寿面临法律风险,还可能损害其声誉和客户关系。

国华人寿难题如何破?尚需市场给出答案,我们拭目以待。

责任编辑:江钰涵

精彩评论