财信证券股份有限公司黄静近期对安琪酵母进行研究并发布了研究报告《收入增长亮眼,关注后续产能扩张和成本改善》,本报告对安琪酵母给出买入评级,当前股价为37.71元。

安琪酵母(600298) 投资要点: 事件:公司发布2024年三季度报告。2024前三季度,公司实现收入109.12亿元,同比增长13.04%;归母净利润9.53亿元,同比增长4.23%;扣非归母净利润8.39亿元,同比增长3.44%。其中,2024Q3,公司实现收入37.38亿元,同比增长27.14%;归母净利润2.62亿元,同比增长7.02%;扣非归母净利润2.43亿元,同比增长22.68%。 国内需求持续回暖,国外产能扩张和客户拓展齐头并进,Q3收入增长喜人。分产品看,核心产品酵母及深加工产品收入增长逐季提速。2024Q3,酵母及深加工产品实现收入25.92亿元,同比增长17.76%,Q1/Q2增速分别为5.37%/12.24%。制糖产品/包装类产品/其他产品分别实现收入3.09/1.11/6.90亿元,分别同比增长5.48%/16.30%/76.54%。分渠道看,线上线下均实现超20%的增长。线下和线上分别实现收入24.89/12.13亿元,分别同比增长25.30%/22.03%,占比分别为67%/33%。分区域看,国内需求回暖,在低基数的背景下增速提升显著,收入逐季环比增长;国外高增,且增速扩大。国内和国外分别实现收入22.69/14.33亿元,分别同比增长20.70%/30.20%。截至期末,经销商数量为23680家,同比增长8.50%,国内和国外经销商数量分别增长7%和12%。 短期海运成本高企,当期政府补助减少,导致Q3利润率受损。2024Q3,公司的综合毛利率为21.35%,同比下滑3.62pct,主要受出口业务的海运费大幅增长影响,剔除海运费影响,预计毛利率受益于成本红利有小幅提升。公司的净利率为6.98%,同比下滑1.59pct;扣非归母净利率为6.51%,同比仅下滑0.24pct,主要差异体现在政府补助方面,Q3政府补助为2007万元,较去年同期减少约3300万元。管理费用率因收入规模扩张而大幅下行。销售费用率/管理费用率/财务费用率分别为5.59%/6.82%/0.81%,分别同比-0.10/-2.04/+0.15pct。 年内业绩确定性高,未来两年有望维持双位数增长。展望Q4,国内需求继续向上修复,国外收入继续维持高增,全年朝着15%的收入目标前进;成本端,原材料糖蜜成本和海运费均有望改善,盈利能力有望环比改善。展望未来,随着公司国内外产能陆续投放,全球市场份额有望持续提升,收入端有望维持在双位数以上增长;随着糖蜜价格趋势性下行以及海运费的高位回落,盈利能力有望逐步提升。 盈利预测及投资建议:预计公司2024-2026年实现营业收入155.89/174.99/193.98亿元,同比增长14.78%/12.25%/10.85%,实现归母净利润13.60/15.97/18.59亿元,同比增长7.08%/17.42%/16.43%。当前股价对应2024-2026年PE为24/21/18倍。公司作为全球龙头公司,竞争力有望持续提升,因此维持“买入”评级。 风险提示:需求不及预期;行业竞争加剧;原材料价格大幅上涨;食品安全问题。

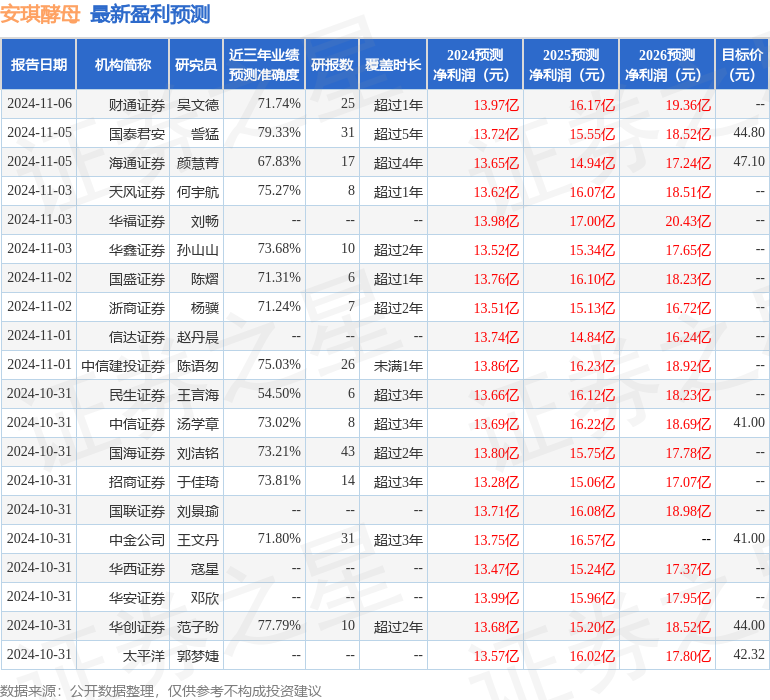

证券之星数据中心根据近三年发布的研报数据计算,国泰君安訾猛研究员团队对该股研究较为深入,近三年预测准确度均值为79.33%,其预测2024年度归属净利润为盈利13.72亿,根据现价换算的预测PE为23.41。

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级23家,增持评级5家,中性评级1家;过去90天内机构目标均价为42.04。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论